화수분 전략

3/11 하나증권 전략 이재만

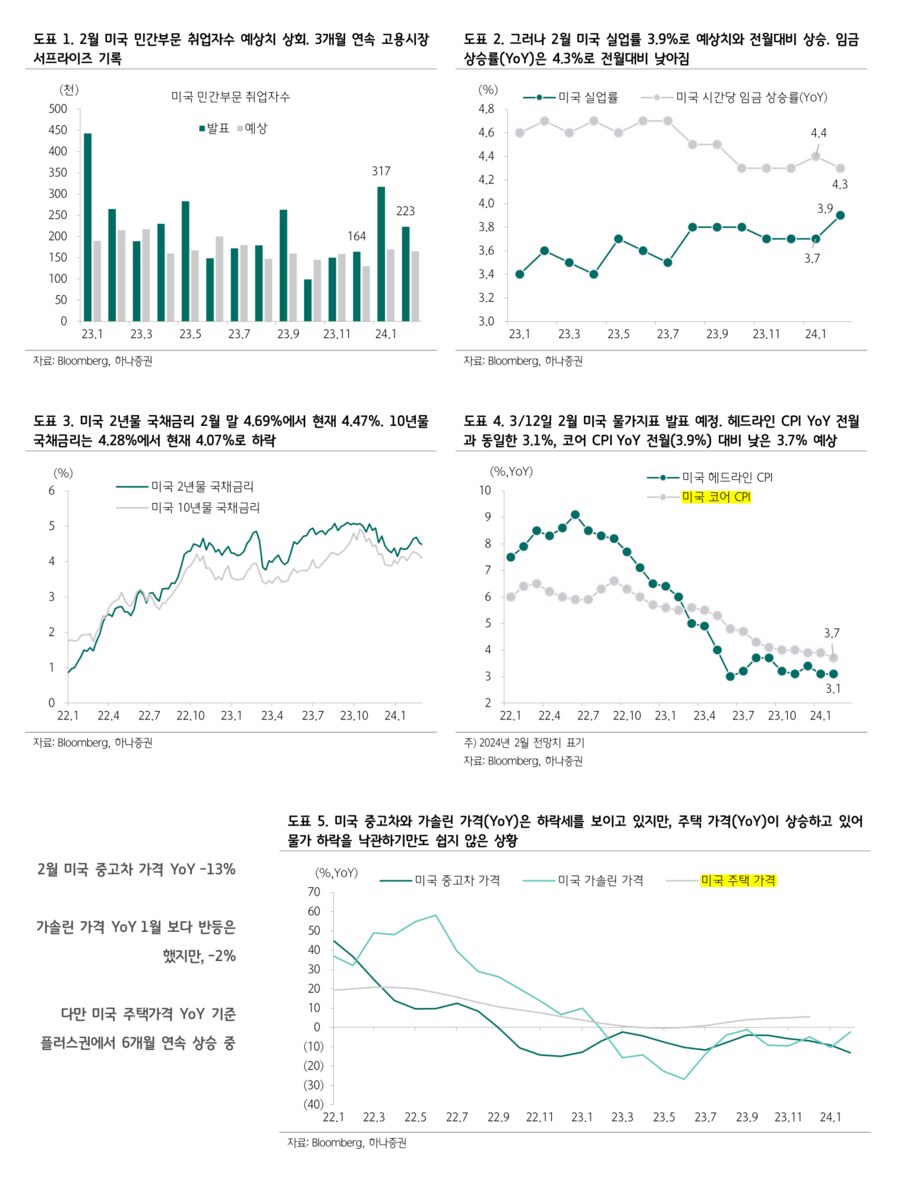

2월 미국 고용지표는 실업률은 예상치 상회, 전월대비 상승(↔취업자수 예상치 상회)과 임금 상승률(YoY)은 전월대비 낮아지면서 10년물과 2년물 국채금리는 최근 고점 대비 20bp 정도 하락했다.

3/12일에는 2월 미국 물가지표가 발표될 예정이다. 중고차와 가솔린 가격(YoY)은 하락세를 보이고 있지만, 주택 가격(YoY)이 상승하고 있어 물가 하락을 낙관하기만도 쉽지 않은 상황이다. 연준(Fed)의 기준금리 인하 시기가 3월이나 5월로 앞당겨진다기 보다는 지금처럼 6월 인하 가능성만 부각될 수 있다.

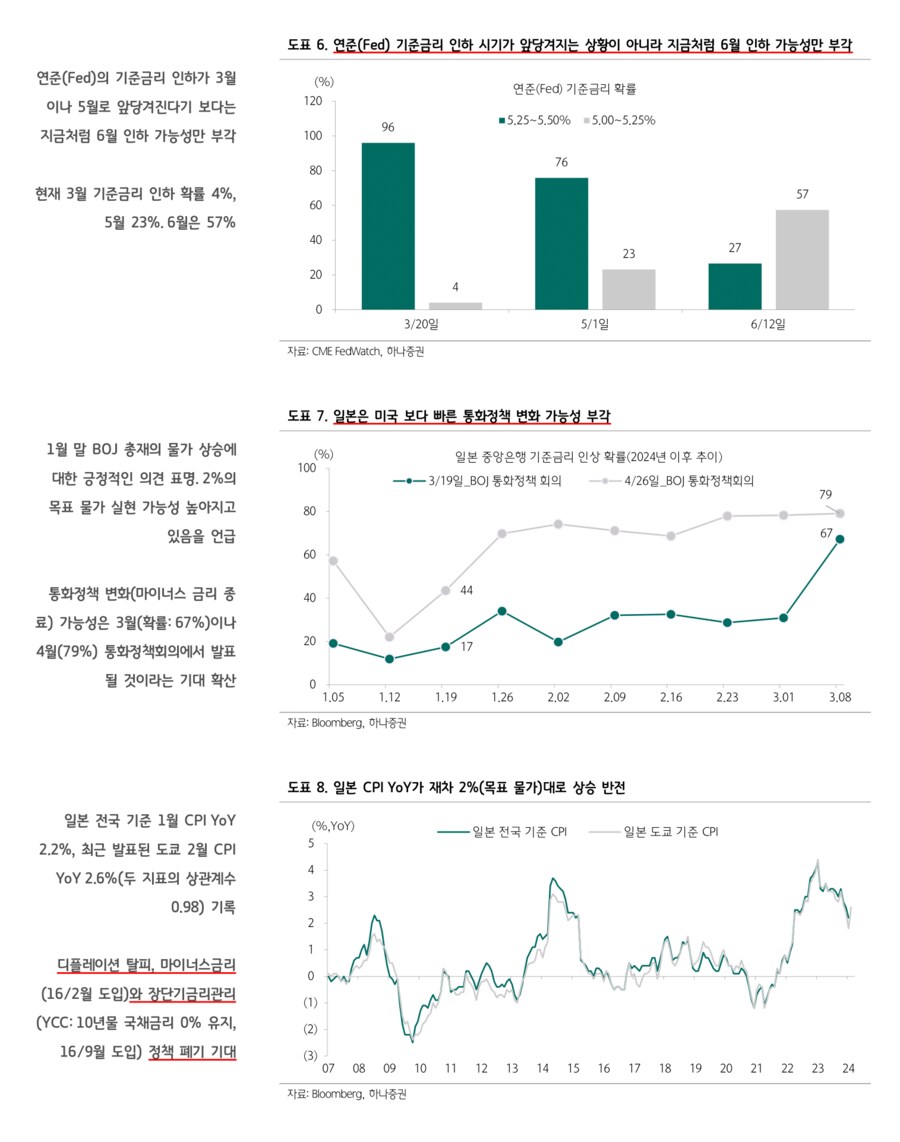

일본은 미국보다 빠른 통화정책 변화 가능성이 부각되고 있다. 1월 말 BOJ 총재의 물가 상승에 대한 긍정적인 의견 표명(2%의 목표 물가 실현 가능성 높아지고 있음 언급) 이후 3월(확률: 67%)이나 4월(79%) 통화정책회의에서 정책 변화를 발표할 것이라는 기대가 높아지고 있다.

일본 전국 기준 1월 CPI YoY 2.2%, 도쿄 2월 CPI YoY 2.6%(두 지표의 상관계수 0.98)를 기록하며 만성적 디플레이션 탈피, 마이너스금리(2016/2월 도입) 또는 장단기금리관리(YCC: 10년물 국채금리 0% 유지, 16/9월 도입) 정책 폐기 가능성이 높아지고 있다.

3월에 진행 중인 일본의 임금 협상 이후 임금 상승률 변화에 관심을 가질 필요가 있다. 현재 명목 임금 상승률(YoY)은 2.0%로 물가 상승률을 밑돌고 있지만, 일본의 고용 수요가 개선되고 있어 임금 협상을 기점으로 추가적인 상승 가능성도 있다. 실질 임금 상승이 디플레이션 탈피에 도움을 줄 수 있다(4/8일 2월 임금 상승률 발표 예정).

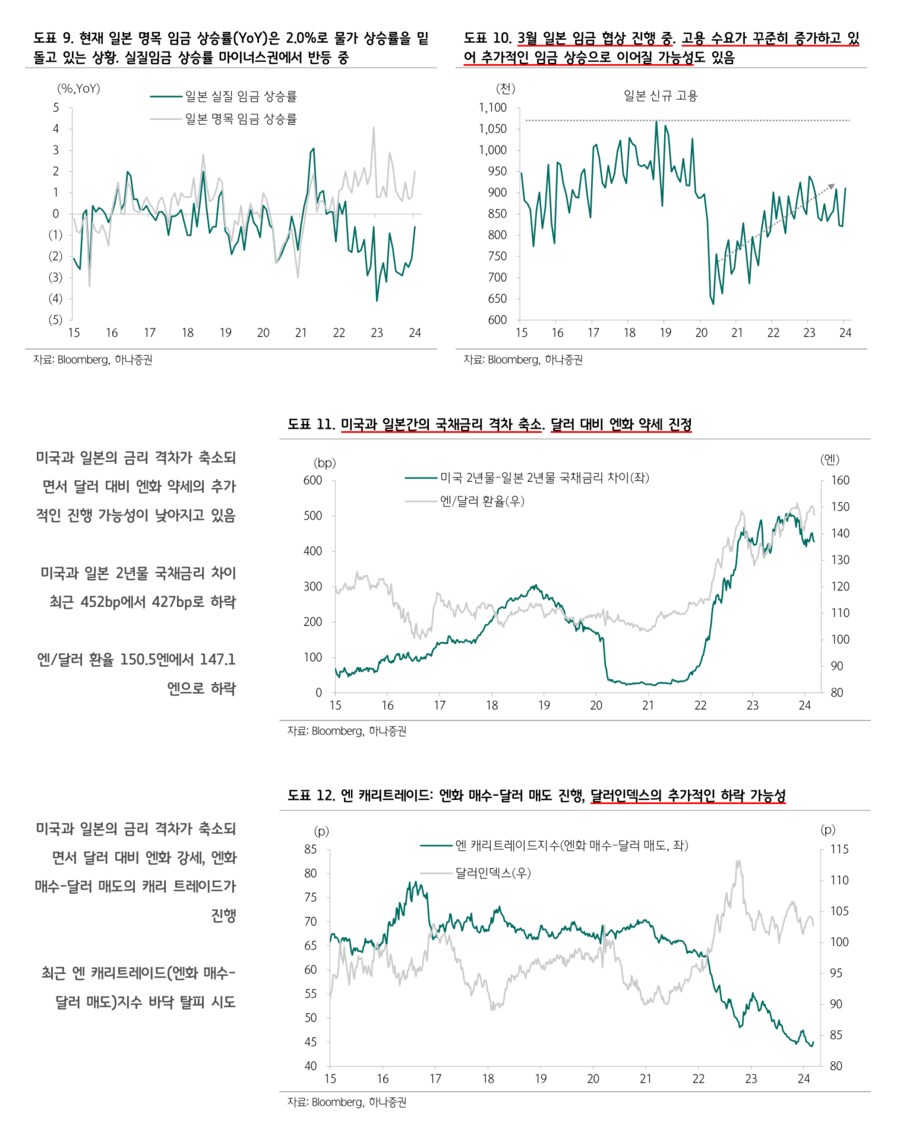

금융시장에 변화가 있다면, 미국과 일본의 금리 격차가 축소되면서 달러 대비 엔화 약세 진정, 엔화 매수-달러 매도의 캐리 트레이드가 진행될 수 있다는 점이다. 엔화 강세라는 전통적인 안전자산 선호도 강화 여부 보다는 미국으로만 집중됐던 자금 유입의 변화(→달러 인덱스 하락) 가능성에 주목할 필요가 있다.

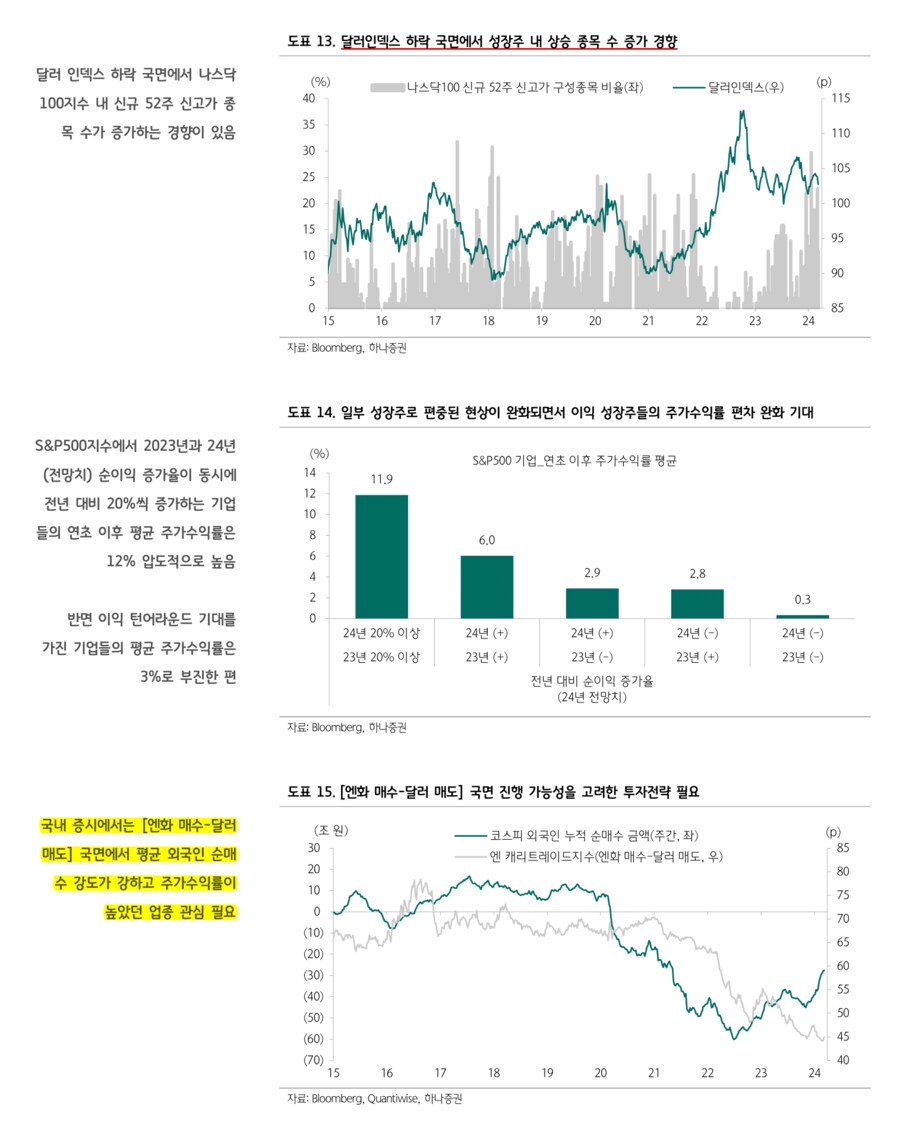

현재 S&P500지수에서 2023년과 24년(전망치) 순이익 증가율이 동시에 전년 대비 20%씩 증가하는 기업들의 연초 이후 평균 주가수익률은 12%로 압도적으로 높은 반면 이익 턴어라운드 기대를 가진 기업들의 평균 주가수익률은 3%로 부진한 편이다. 그러나 달러 인덱스 하락 국면에서 신규 52주 신고가 종목 수가 증가하는 경향이 있기 때문에 지금과 같이 일부 성장주로 편중된 현상은 완화될 것으로 판단된다.

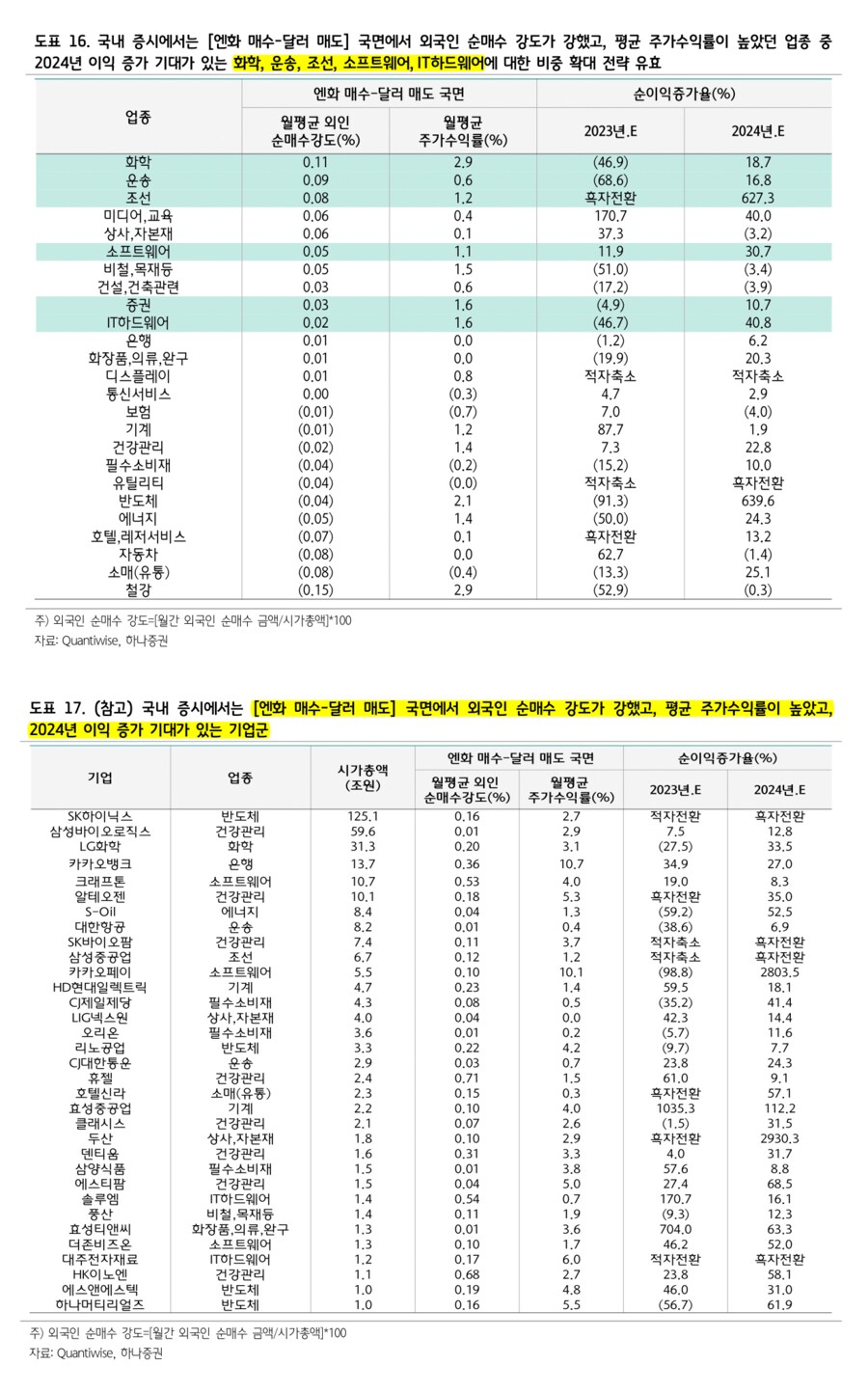

국내 증시에서는 [엔화 매수-달러 매도] 국면에서 외국인 순매수 강도가 강했고, 평균 주가수익률이 높았던 업종 중 2024년 이익 증가 기대가 있는 화학, 운송, 조선, 소프트웨어, IT하드웨어에 대한 비중 확대 전략도 고려해 볼만하다(본문 도표 16과 17 참고).

SK하이닉스, 삼성바이오로직스, LG화학, 카카오뱅크, 크래프톤, 알테오젠, S-Oil, 대한항공, SK바이오팜, 삼성중공업, 카카오페이, HD현대일렉트릭, CJ제일제당, LIG넥스원, 오리온, 리노공업, CJ대한통운, 휴젤, 호텔신라, 효성중공업, 클래시스, 두산, 덴티움, 삼양식품, 에스티팜, 솔루엠, 풍산, 효성티앤씨, 더존비즈온, 대주전자재료, HK이노엔, 애스앤에스텍, 하나머티리얼즈