Global Insights

인플레이션은 낮아지고 경기는 괜찮다는 평가를 바탕으로 진행된 골디락스 시기가 일단 마무리

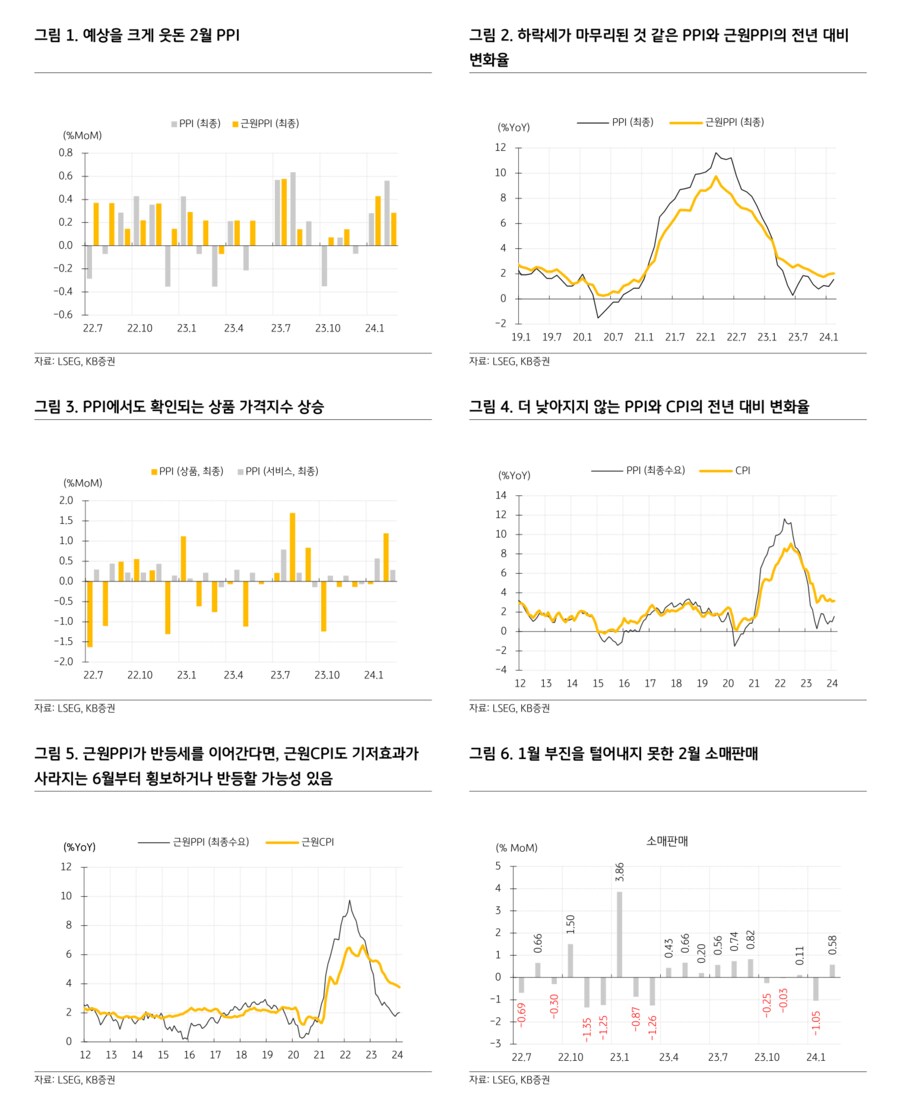

— 인플레이션 우려를 더 높인 2월 생산자물가지수 (PPI). 2월 PPI는 최종수요 기준으로 전월 대비 0.56% 상승하면서 시장 예상 0.3%를 크게 상회. 전년 대비 변화율도 1.56%를 기록하면서 1.1%였던 시장의 예상보다 높았고, 반등세가 완연해지고 있음. 최종수요 PPI와 비슷한 흐름을 보이는 소비자물가지수 (CPI)의 전년 대비 변화율도 더 낮아지지 않고 있는데, 추가 하락이 쉽지 않아 보임. 2월 CPI에서도 관찰됐던 것처럼, PPI에서도 상품 가격지수가 상승 전환. 상품 최종수요 PPI는 전월 대비 1.19% 상승하면서 5개월 만에 전월 대비 상승. 물가 압력을 낮춰줄 만한 요소들이 보이지 않고 있음. 에너지와 식품을 제외한 최종수요 근원PPI는 전월 대비 0.28% 상승하면서 시장 예상 0.2%를 크게 벗어나지 않았지만, 전년 대비 변화율이 2.02%를 기록하면서 두 달 연속 반등. 최종수요 근원PPI는 근원CPI를 6개월에서 1년 선행하는데, 근원PPI의 전년 대비 변화율이 작년 12월에 바닥을 형성했고 근원CPI의 기저효과가 올해 5월에 마무리된다는 걸 감안하면, 기저효과가 사라진 6월부터는 근원PPI처럼 근원CPI도 추가 하락이 어려워질 전망. 다음주 FOMC에서 인플레이션 경계심이 강조될 가능성이 높음

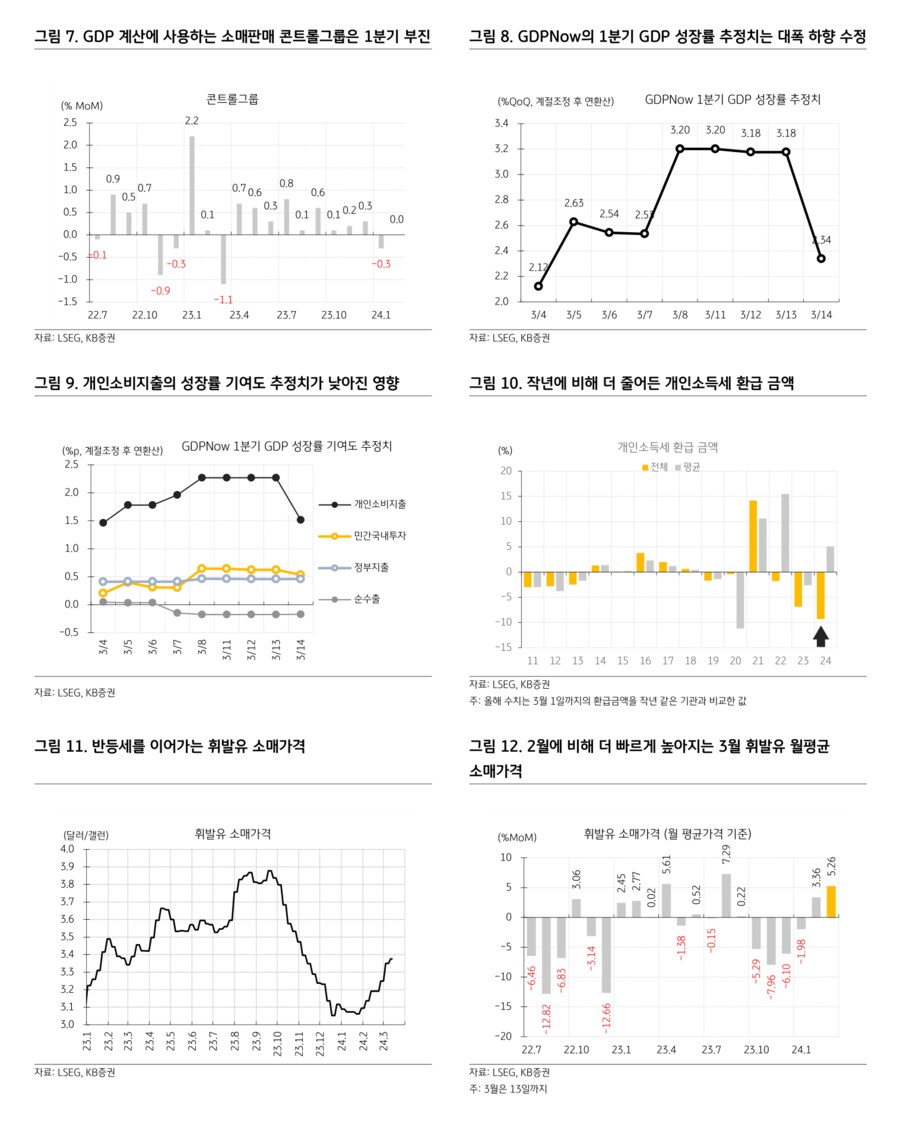

— 예상대로 나타난 야트막한 소비 보릿고개 (2/16). 소비 둔화세가 이어질 가능성도 염두에 둬야 함. 2월 소매판매는 전월 대비 0.58% 증가하면서 시장 예상 0.8%를 하회. 한파 영향이 컸던 1월의 전월 대비 변화율은 -0.83%에서 -1.05%로 하향 수정. GDP 계산에 사용하는 콘트롤그룹 소매판매는 전월과 동일했는데, 1분기에 소비의 GDP 성장률 기여도가 낮아질 전망. 애틀랜타 연은의 GDPNow는 1분기 GDP 성장률 추정치는 3.18%에서 2.34%로 대폭 하향 수정. 개인소비지출의 성장률 기여도를 2.27%p에서 1.52%p로 낮춘 영향이 컸음. 주유소를 제외한 소매판매는 전월 대비 0.55% 증가했는데, 1월에 1.02% 감소한 이후에 예상했던 것만큼 충분히 반등하지는 못했음. 1월 소매판매 부진에는 한파 뿐만 아니라 다른 요인들이 작용하고 있음. 1) 개인소득세 환급금 감소. 국세청의 지난주에 발표한 3월 1일까지의 개인소득세 환급 금액은 전년 대비 9.3% 감소. 건당 평균 환급 금액은 5.1% 증가했지만, 환급 건수가 작년에 비해 13.7% 감소한 영향. 소득세 환급은 4월 말까지 진행되지만, 작년에 비해 환급 금액이 줄어든 영향은 이후에도 영향을 미칠 것. 2) BNPL 상환. 작년 연말소비 시즌에 선구매 후지불 (BNPL) 옵션을 통해 지출한 걸 상환해야 하는 부담이 2월 중순까지 지속됐을 것. 이 영향은 점차 사라질 가능성이 높음. 3) 휘발유 가격 상승. 휘발유 가격이 상승하면서 소비심리를 위축시키고 있음. 휘발유 월평균 소매가격은 2월에 전월 대비 3.36% 상승했는데, 3월에는 13일까지 가격으로 보면 2월에 비해 5.26% 상승. 3월 소비에도 적잖은 영향을 미칠 전망. 4) 사회보장수당 증가율 하락. 작년 8.7%였던 사회보장수당 증가율이 올해 3.2%로 낮아지면서, 사회보장수당 금액이 변경되는 1월뿐만 아니라 이후의 소비 여력에도 영향을 미칠 것

— 주가 멀티플 하락에 대비한 전술의 유효성이 확인될 전망. 배당할인모형 (DDM)을 변형한 공식으로 작년 11월 초부터 주가 멀티플을 높였던 요소를 살펴보면 (2/15), 1)인플레이션이 낮아질 거라는 전망은 기준금리 인하 기대를 높였고, 2)경기가 탄탄하다는 평가는 매크로 불확실성을 걱정하지 않아도 된다는 안도감을 줬으며, 3)인공지능 (AI) 시장 성장 기대가 높아지면서 성장 전망을 끌어 올렸음. 그러나 1월 CPI 이후에 높아지기 시작한 인플레이션 경계심이 1월 PCE 물가지수 (3/4), 2월 CPI (3/13)에 이어 2월 PPI를 거치면서 낮아지지 않고 오히려 더 고조. 여기에 2월 소매판매에서 소비 우려가 높아지면서, 경기 낙관론이 조금 후퇴할 가능성이 커짐. 다음주 화요일에 엔비디아의 GTC가 아직 성장 기대를 높일 수 있음. 그러나 주가 멀티플을 끌어 올린 두 가지 거시경제 요소들이 약해지는 상황에서 오히려 GTC가 ‘재료 소진’으로 인식될 수도 있음. 주가 멀티플 하락 전망을 바탕으로, 경기방어주 비중을 늘리고 ‘기술주 매수’ 포지션에 반대되는 ‘에너지주 매도’ 포지션의 숏커버링에 대비한 에너지주 비중 확대 전술 유지

- KB증권 크로스에셋/해외주식 Strategist 김일혁, CFA, FRM -