Global Insights

경기민감주에게는 부담스럽지만 주식시장 전반에는 큰 부담을 주지 않을 3월 FOMC

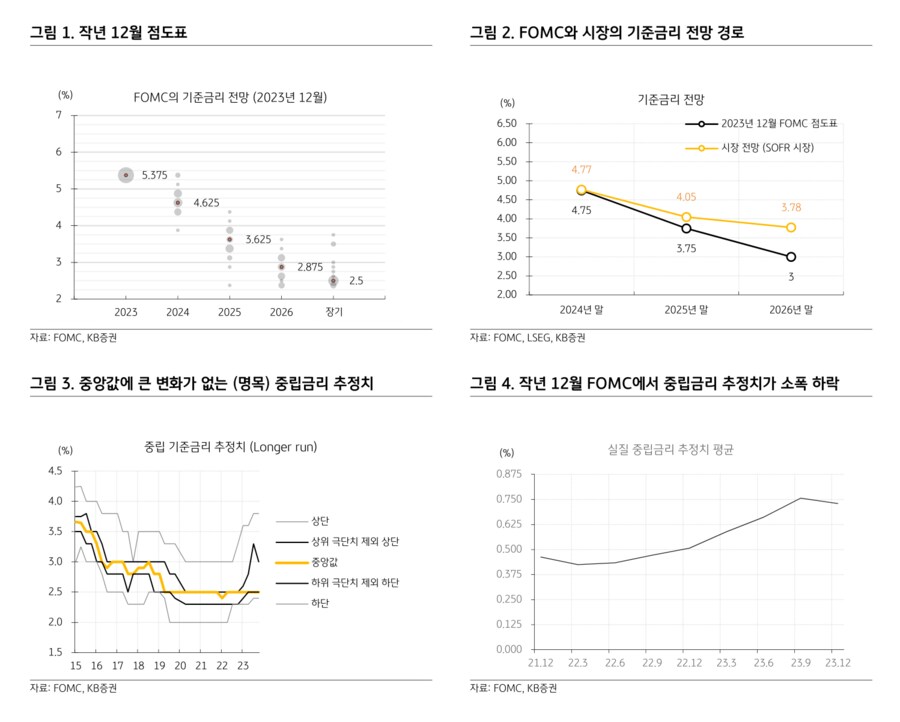

— FOMC와 생각이 같아진 시장. 이제는 FOMC가 전망치를 바꿀까 봐 경계. 작년 12월 FOMC에서 올해 말 기준금리 전망은 4.75% (기준금리 고점 기준). 현재보다 75bp (25bp씩 3차례) 인하한 수준. 내년에는 100bp (25bp씩 4차례), 내후년에는 75bp (25bp씩 3차례) 인하를 예상. 블룸버그의 설문에 따르면, 한국시각으로 이번주 목요일 새벽에 마치는 FOMC에서 올해 말 기준금리 전망치를 유지할 것으로 전망. 작년 12월 FOMC를 앞두고 진행한 설문 결과와 비교하면 25bp 올라가면서 FOMC의 전망과 동일해짐. 작년 12월 설문조사와 비교하면 내년 말 전망치도 50bp 높아졌는데 FOMC의 전망과 동일. 작년 12월에 시장은 FOMC가 제시한 전망에 비해 더 큰 폭의 기준금리 인하를 예상했지만, 지금은 시장과 FOMC의 생각이 같아짐. 그러나 이번 블룸버그 설문에는 포함하지 않은 내후년 말 기준금리는 현재 SOFR 시장에서 3.78%로 전망. FOMC의 3%에 비해 크게 높음. FOMC가 기준금리 전망치를 더 높인다면 인플레이션 전망치를 높이거나 실질 중립금리 추정치를 높여야 함

— 인플레이션 전망치를 크게 올리지는 못할 전망. FOMC의 인플레이션 전망은 비교적 꾸준하게 상향 조정됐는데, 작년 12월 FOMC에서 하향 조정. 그러나 최근에 나오는 인플레이션 지표들이 예상을 웃돌고 있어서, 올해 말 인플레이션 추정치를 상향 조정할 가능성이 있음. 그러나 내후년 말 기준금리 전망치를 대폭 상향 조정할 정도로 올해 이후의 인플레이션 추정치를 높이지는 않을 것. 인플레이션 통제 의지가 의심받을 수 있기 때문. 최근 연준 인사들의 발언을 보면, 인플레이션을 통제했다는 확신은 갖지 못하고 있는 데 비해 인플레이션이 낮아지고 있다는 평가는 유지하고 있음. 하지만 인플레이션을 낮추는 공급 측 문제가 거의 해소됐다는 게 FOMC의 중론인 가운데, 인플레이션이 더 낮아질 거라는 전망에는 경기가 둔화되면서 수요가 약해질 수 있다는 우려가 담겨 있다는 게 문제. 주식시장 관점에서 보면, 경기민감주에게 썩 좋지 않은 환경

— 실질 중립금리 추정치를 상향 조정할 가능성은 낮음. 인플레이션 전망치를 상향 조정하는 것뿐만 아니라, 실질 중립금리를 상향 조정하면서 기준금리 전망치를 올릴 수도 있음. 그러나 실질 중립금리를 상향 조정할 가능성은 아직 낮음. 팬데믹 시기에 경제에 큰 변화가 있었고 여전히 변화가 진행 중이라는 게 연준과 파월 의장의 생각이지만, 정작 중립금리 추정치의 중앙값은 2019년 이후부터 변화가 없음. 가파르게 하향 조정되던 흐름이 멈춘 것만으로도 큰 변화라고 볼 수도 있음. 하지만 중립금리 추정치를 FOMC는 올리면서 높은 기준금리를 오랜 기간 유지해야 할 당위성을 부여하지는 않고 있음. 최근 래리 서머스 전 재무장관은 중립금리 논의에 불을 붙였음. 연준이 생각하는 것보다 중립금리 추정치가 높다는 게 서머스 전 재무장관의 주장. FOMC에서도 중립금리 추정치의 중앙값에는 변화가 없지만 추정치 범위가 점점 올라가는 건 사실. FOMC의 장기 기준금리 추정치를 명목 중립금리 추정치로 생각하고, 연준의 인플레이션 목표가 2%에서 변함이 없다고 본다면, 명목 중립금리 추정치에서 2%를 차감한 수치가 FOMC의 실질 중립금리 추정치라고 볼 수 있음. 이 추정치의 중앙값에는 변화가 없지만, 평균은 2022년 6월 FOMC부터 올라가기 시작했음. 하지만 작년 12월 FOMC에서 평균값이 낮아짐. 작년 9월에 최상단인 3.75%에 찍은 FOMC 참석자 2명 중에 1명이 3.5%로 낮춰 찍었고, 3% 이상을 추정한 사람도 4명에서 3명으로 줄었기 때문. 그리고 지금 연준은 실질 중립금리 추정치 변경을 논하는 큰 작업보다 양적긴축 (QT) 속도를 조절하고 QT가 어느 정도 마무리된 이후에는 연준의 장기 국채 보유 비중을 줄이고 단기 국채 보유 비중을 늘리는 역 오퍼레이션 트위스트 (Reverse Operation Twist) 논의에 집중하고 있음. 따라서 이번에 실질 중립금리 추정치를 상향 조정하면서 통화긴축 기조를 구조적으로 장기화하겠다는 의지를 보일 가능성은 낮음. 주식시장 관점에서 보면, 인플레이션 전망치 상향 조정을 통해 연준의 매파 기조가 확인되더라도 크게 부담스럽지는 않을 수 있는 이유

- KB증권 크로스에셋/해외주식 Strategist 김일혁, CFA, FRM -