Global Insights

시장 일부에서 걱정하기 시작한 4월 유동성 위기 시나리오는 현실화될 가능성이 높지 않음

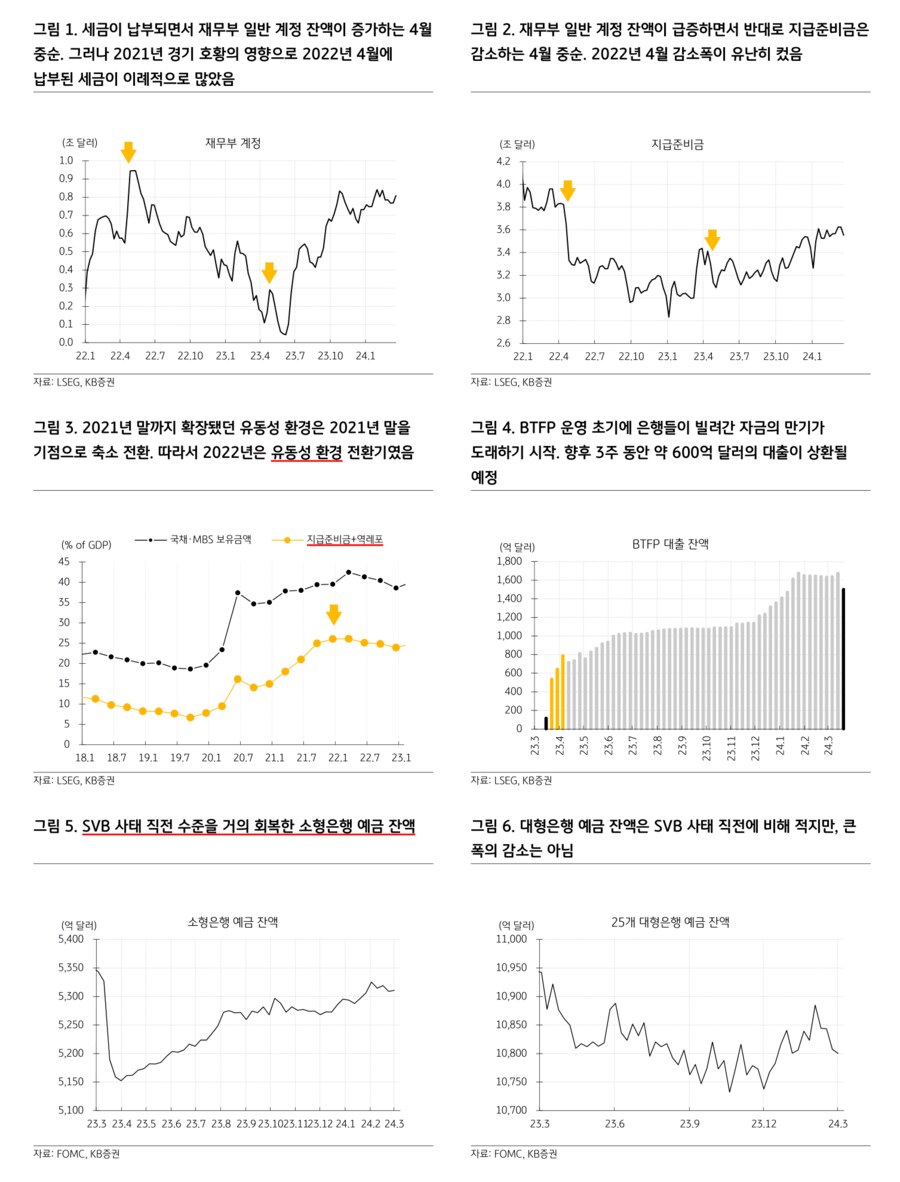

— 4월 유동성 위기설. 일부 투자자들이, BTFP가 종료되고 4월 중순을 기한으로 세금이 납부되면서 시중 유동성이 흡수되고 금융시장이 흔들릴 수 있다고 우려. 연준 대차대조표의 자산에는 크게 국채와 MBS가 있고, 부채에는 재무부 일반 계정, 지급준비금, 역레포 계정, 해외기관의 역레포 계정, 유통화폐 등이 있음. 연준의 자본 규모는 크지 않아서, 대차대조표의 차변 금액의 합계와 대변 금액의 합계가 일치하는 대차평균의 원리를 연준 대차대조표에 적용할 때는 자산과 부채만 계산하는 게 일반적. 연준이 보유하고 있는 국채와 MBS가 꾸준하게 감소하면서 자산이 줄어듦에 따라 (양적긴축, QT), 부채의 총합 역시 감소하는 상황. 그러나 서서히 진행되는 QT와는 달리, 연준 대차대조표에 짧은 기간 동안 큰 영향을 미치는 경우가 몇 가지 있고, 시장 일부에서는 이 몇 가지 경우들이 현실화될 수 있다고 걱정

— 1) 유동성에 영향을 미칠 정도의 세금 납부는 없을 전망. 세금을 납부하면 시중 유동성이 재무부로 이동하는데, 지급준비금이 감소하고 재무부 일반 계정 잔액이 증가. 지급준비금은 금융시장에서 가장 존재감이 큰 은행의 자산이므로, 지급준비금이 감소한다는 건 은행이 활용할 수 있는 자산이 감소해서 금융시스템 유동성이 감소하는 것과 같음. 따라서 지급준비금이 큰 폭으로 감소하면 금융시스템 유동성이 감소하면서 금융환경을 긴축.매년 4월 중순에는 개인소득세와 법인세 납부가 마감되는데 (사업 연도와 달력 연도가 일치하는 경우는 4월 중순이지만, 그렇지 않으면 기한이 다름. 법인세가 많은 기업은 분할 납부), 그래서 4월 중순에는 재무부 일반 계정 잔액이 증가하고 지급준비금이 감소. 특히 2022년에 4월 중순에 시장이 크게 흔들렸는데, 대규모의 세금이 납부되면서 유동성이 위축된 영향. 하지만 당시에는 지금과 다른 2가지 특징이 있었음. ㄱ) 2022년 4월은 유동성 환경이 달라지는 전환기였음. 2021년 11월에 양적완화 (QE)의 규모를 줄이는 테이퍼링을 시작했고, 2022년 3월에 QE를 종료하고 기준금리 인상을 시작. 2021년 말을 기점으로 유동성 환경이 '완화'에서 '긴축'으로 전환. 지급준비금과 역레포의 합계를 GDP로 나눈 비율이 2021년 말에 정점을 형성하고 하락하기 시작.반면, 지금은 연준이 QT 감속 논의를 시작했고 5월에 QT 감속 계획을 발표할 예정. 유동성 축소 속도를 낮추면서 조심스러운 모습을 보이고 있어서, 긴축 전환기였던 2022년 4월과는 다름. ㄴ) 2022년 4월에는 세금이 급증했음. 2021년 팬데믹 시기에 정부의 재정지출로 경기가 빠르게 확장되면서, 가계의 소득이 증가했고 기업의 이익도 크게 늘었기 때문. 반면, 작년에는 세금이 크게 늘 만한 상황이 아니었음. 시중 유동성이 급격하게 위축될 정도로 세금이 납부될 가능성은 낮음

— 2) BTFP 대출 만기가 속속 도래하는 영향도 흡수할 만한 환경. 연준이 BTFP를 종료하면서, 은행들의 자금 조달에 어려움 생길 수 있다는 걱정이 있음. BTFP는 1월 24일에 예고한대로 3월 11일에 종료. 1년 만기로 BTFP에서 돈을 빌려간 은행들은 대출 만기가 도래하면 빌려간 자금을 상환해야 함. 지난 수요일 연준의 대차대조표를 보면, BTFP 대출 잔액이 줄기 시작. 1년 전에 빌려간 자금이 상환됐기 때문. 1년 전에 BTFP 대출이 크게 늘었던 걸 감안하면, 향후 2주 동안 BTFP 대출잔액이 약 600억 달러 감소할 전망. 이후에도 2개월 동안 200억 달러의 대출이 상환될 예정. 예금을 통해 충분한 자금을 조달하지 않았다면, 은행들은 다른 곳에서 자금을 조달해야 함. 그러나 BTFP가 운용되기 시작한 시기에 돈을 빌려간 은행들은 대형은행 (자산규모 기준 25개 은행) 분류에 속하지 않는 소형은행일 가능성이 높음. 그리고 소형은행의 예금 잔액은 실리콘밸리 은행 (SVB) 사태 이전 수준을 거의 회복. 수 천 개의 소형은행을 모두 모아 놓은 수치라서 BTFP 대출 만기 이후에 자금 조달에 어려움을 겪는 소형은행이 있을 수는 있음. 그러나 은행시스템을 흔들 정도의 문제는 없을 것. 대형은행들의 예금 합계는 SVB 사태 직전에 비해 적지만 당시 예금 잔액의 1.5% 수준인 150억 달러 적을 뿐이고, 필요하다면 은행채를 발행해서 자금을 조달하는 데에 큰 문제가 없을 것

- KB증권 크로스에셋/해외주식 Strategist 김일혁, CFA, FRM -