▲ 슬금슬금 올라오는 성장주…, Rotation 관찰 중

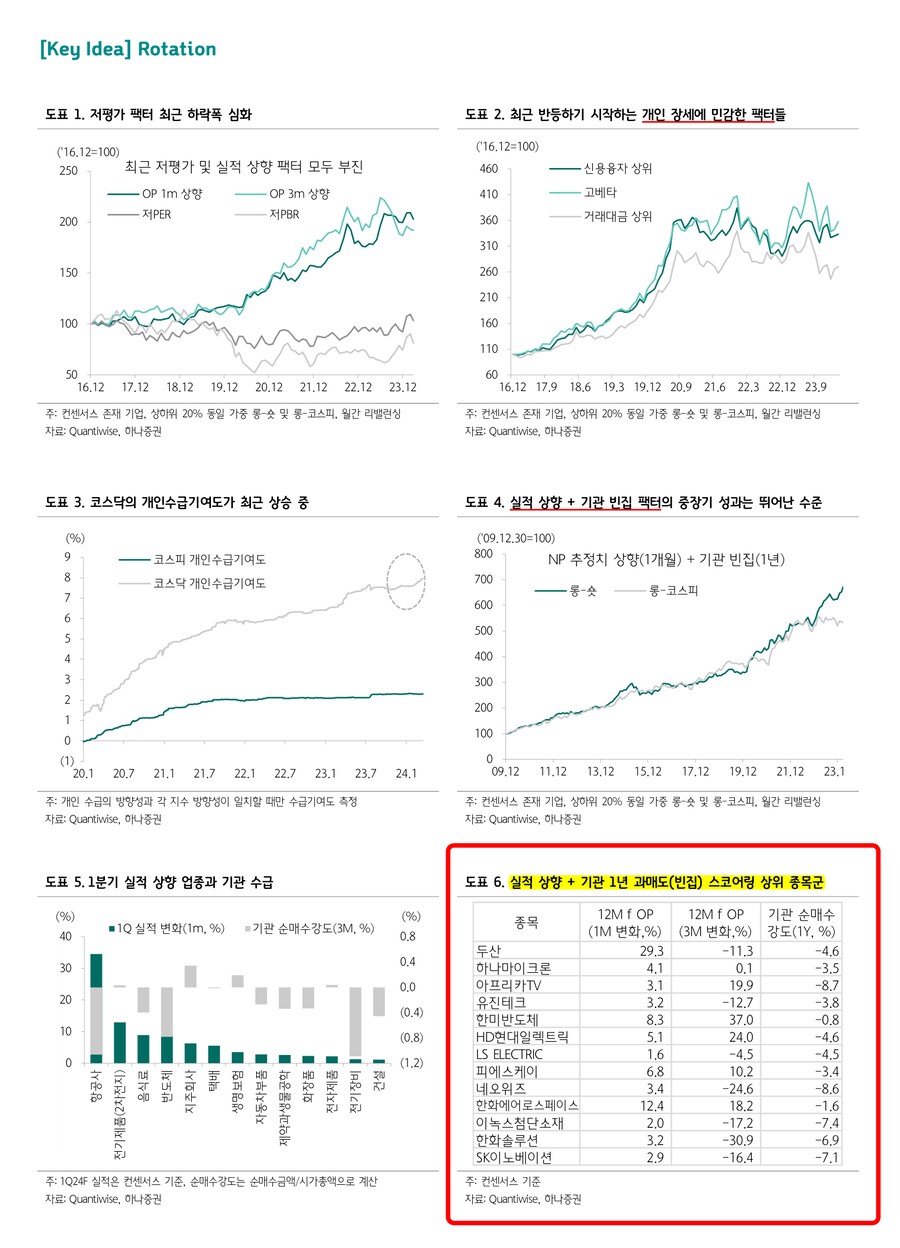

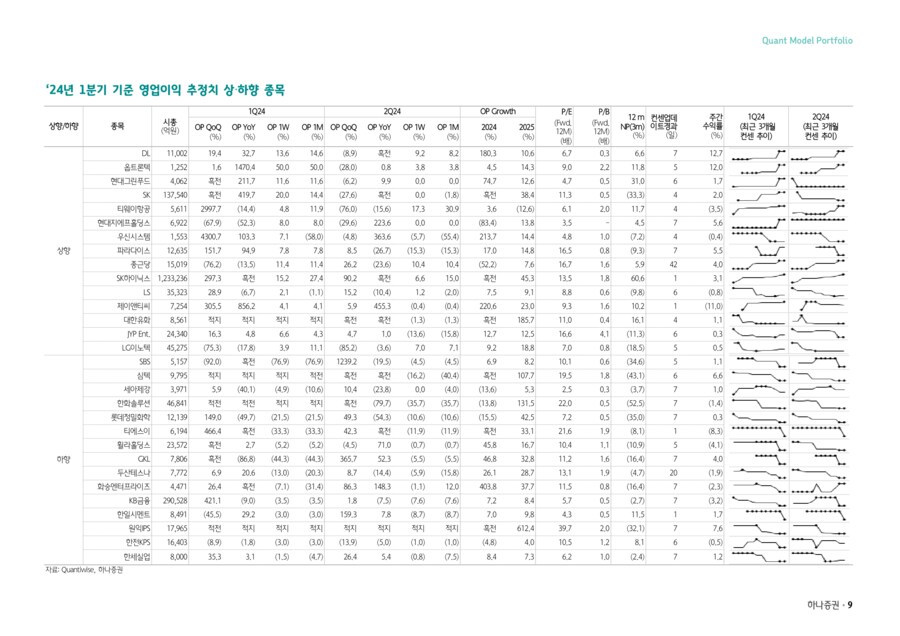

- 코스피는 반도체 업종의 실적 상향과 글로벌 Risk On 무드의 이중호재로 상승세. 저평가 종목으로 과도하게 몰렸던 수급이 일부 여타 종목군으로 분배되는 모습

- 3월 저PER 및 저PBR, 고배당 등의 성과는 롱-숏 기준 각각 -5.7%p, -10.2%p, -3.1%p으로 부진. 다만, 고베타 및 거래대금 상위는 각각 +4.6%p, +1.9%p. 코스닥 시장은 개인의 수급 개선 역시 감지. 성장주의 반등세가 연출될 수 있다는 뜻

- 주가 낙폭과대 팩터도 3월 +2.7%p를 기록하여 종목 및 업종별 로테이션 수요도 감지. 3월 가장 성과가 높았던 팩터는 기관 1년 빈집(순매도상위)인데, 무려 +7.9%p의 성과 기록

- 아직 1분기 Preview 리포트가 나오기 전으로 실적모멘텀 팩터는 부진하나 4월은 반등 가능성이 높음. 1분기 실적시즌 전후 가장 높은 성과를 보이는 계절성 존재

▲ ‘실적 1개월 상향 + 기관 1년 빈집’ 상위는 항공, 전기제품, 음식료, 반도체

- 게다가 금융투자의 코스피200 배당차익 관련 순매수가 5.7조원으로 높아 고배당, 저평가 종목군에 부담. 이는 선물 매도 포지션과 함께 유입, 시장에 대한 부담은 제한적이겠지만 스타일 측면으로는 영향을 미칠 수 있음

- 결국 1) 시장의 로테이션이 활발히 이루어지고 있다는 점, 2) 코스닥 개인 수급 기여도가 높아져 성장주 반등 가능성도 있다는 점, 3) 기관 빈집 팩터는 추세적으로 강세인 점, 4) 1분기 실적시즌에 실적에 대한 관심이 특히 높아진다는 점, 5) 총선 기간의 밸류업 정책 불확실성 센티먼트 등을 근거로 ‘실적 상향 + 기관 1년 빈집’을 조합하는 전략이 핵심

- 현재 1분기 실적추정치가 높아지는 업종은 항공, 전기제품(2차전지), 음식료, 반도체 등. 이 중 기관들의 수급이 과도하게 유입된 업종은 없어서 해당 업종의 실적기대감은 주가로 잘 반영될 것으로 판단

- 실적과 무관하게 거래대금과 밸류에이션, 주가 변화 등을 기반으로 방송엔터, 섬유의복, 화장품, 유통, 기술하드웨어, 디스플레이, 양방향미디어(네이버, 카카오 등) 등도 트레이딩 관점에서 유효

- ‘실적 상향 + 기관 1년 빈집(과매도)’ 기반으로 상위 스코어링을 받는 기업은 두산, 하나마이크론, 아프리카TV, 유진테크, 한미반도체, HD현대일렉트릭, LS ELECTRIC, 피에스케이, 네오위즈, 한화에어로스 페이스, 이녹스첨단소재, 한화솔루션, SK이노베이션, 롯데에너지머티리얼즈, 포스코퓨처엠, 씨에스윈드 등

- 5월 MSCI 신규편입 가능성이 높은 기업은 알테오젠, HD현대일렉트릭, 가능성이 상대적으로 낮은 기업은 HPSP, 두산로보틱스, 엔켐 등

- 하나증권 Quant Analyst 이경수 -