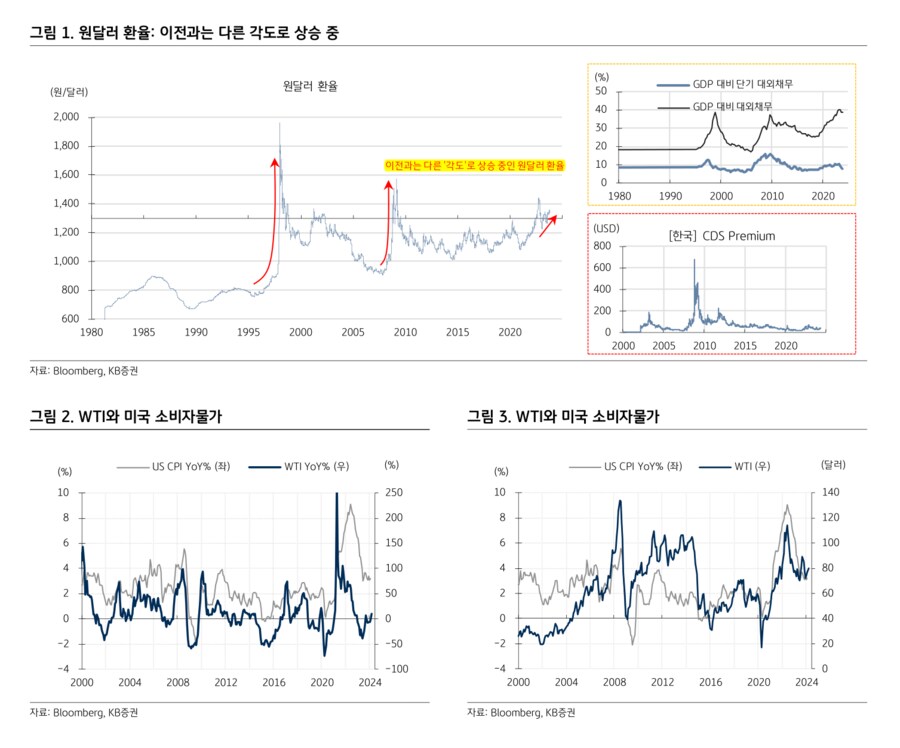

최근 원달러 환율 상승세가 지속되면서 1,350원을 상회했는데, 이로써 2023년의 고점을 넘어서게 됐다. 환율 움직임에 대한 생각을 정리하고자 한다. 최근 주식시장의 흐름을 이해하는 데에 FICC (채권, 환율, 원자재)에 대한 이해가 필요하기 때문에, 4월 3일의 자료에 이어 이번 자료는 환율에 대해 주식시황의 관점에서 분석하고자 한다.

[참고 자료: 유가 강세의 파급 효과 (시장 조정 + 사우디아라비아), 4/3]

지금의 원달러 환율 상승에 대한 첫 번째 생각 (단기 리스크 반영 중)

시장 관점에서 단기 리스크는 대비해야 한다. 원달러 환율 상승이 달러화 강세에 의한 것이고, 그 기저에는 ⅰ) 유가 상승, ⅱ) 유가 상승에 따른 물가 리스크와 그에 따른 연준의 금리 인하 기대감 후퇴, ⅲ) 미국 장기 국채 발행에 대한 수급 우려 (장기금리 상승 요인) 등이 반영돼 있다.

유가 상승과 관련해서는 업종 관점에서는 정유주 대응이 유효하겠으나, 시장 관점에서 보면 연준의 금리 인하 기대감 후퇴 가능성에 대해 고려해봐야 한다. <그림 2, 3>이 공통적으로 가리키는 바는 WTI와 CPI가 동행하거나 WTI가 CPI를 선행하는 경향이 있는데, 최근에는 WTI가 반등하고 있는 반면 CPI의 하락세 (YoY Growth)가 지속되고 있다는 것이다. 언젠가 금리 인하를 하긴 하겠지만, 그 과정이 순탄치는 않을 것임을 시사한다.

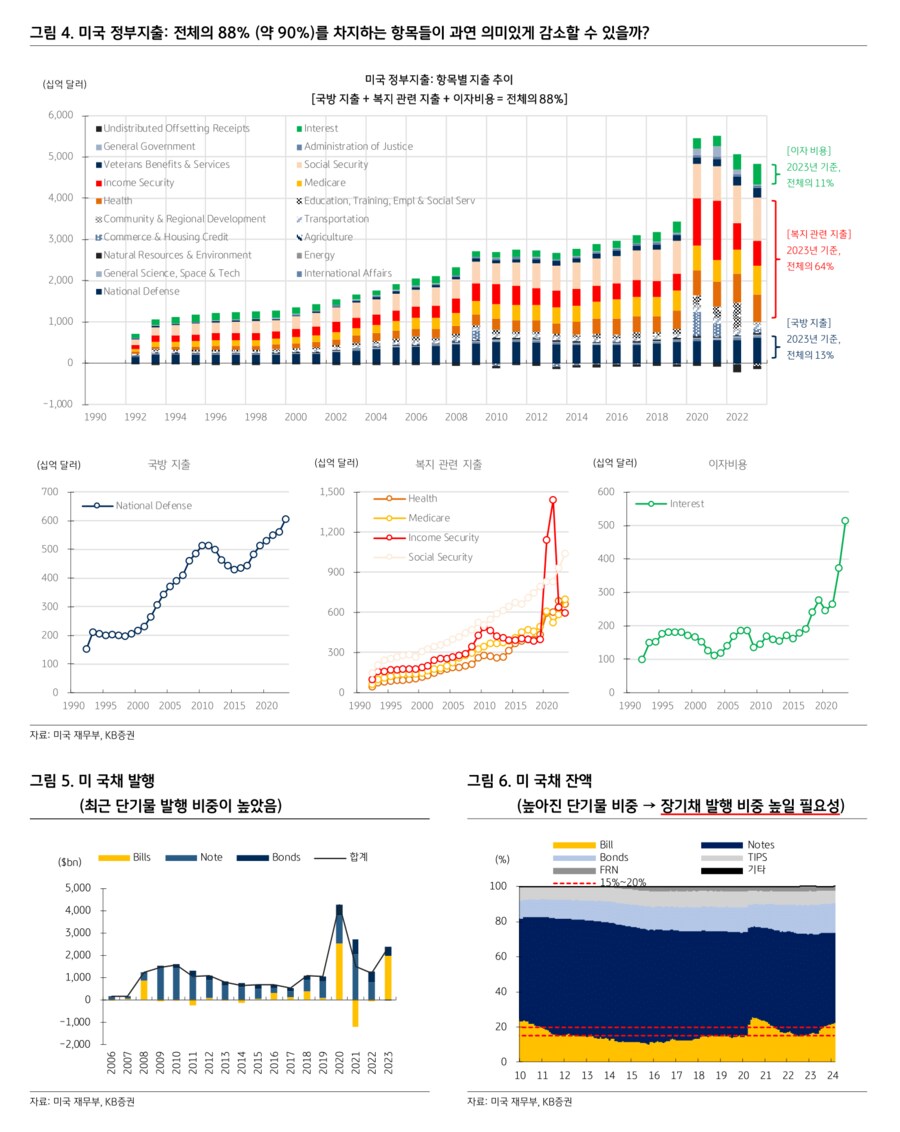

미국 장기 국채 발행에 대한 수급 우려는 ‘금리 상승’ 관점에서 고려해야 할 리스크다. 2023년 10월에 미국 10년물 금리가 5.0%를 넘어서며 주식시장에도 충격을 준 바 있는데, 다행인 점은 그때의 교훈을 계기로 미국 재무부에서도 올해는 다소 조심스럽게 국채 발행에 나설 것이라 예상한다. 그럼에도 불구하고 미국의 정부지출이 지속될 수밖에 없는 환경 속에서 (미국 정부지출의 약 90%는 국방, 복지, 이자비용에 해당하는데, 3가지 모두 단기간에 감소하는 것을 기대하기 어렵기 때문 <그림 4>), 정부지출을 뒷받침하기 위한 국채 발행이 불가피한 상황이다.

그리고 <그림 5, 6>을 참고해보면, 최근 미국 재무부의 국채 발행은 단기 국채에 의존했던 경향이 있기 때문에 점차 단기 국채에 대한 의존을 완화하고 장기 국채 발행 비중을 늘려가야 하는 상황이다. 미 국채 금리가 쉽게 하락하기 어려운 상황을 암시한다. [관련 자료: 박준우, 4/4]

지금의 원달러 환율 상승에 대한 두 번째 생각 (vs. 과거의 상승 → 높은 것이 정상인 상황)

원달러 환율이 1,350원을 돌파하면서 주식투자자들에게 심리적인 불안감으로 작용하고 있는 듯하다. 환율 상승이라는 것이 리스크가 부각되는 환경에서 나타나는 가격 변화라는 점에서 주의가 필요한 것은 맞지만, 환율 레벨에 대해 과거와는 구조적으로 다른 접근이 필요하다.

<그림 1>을 보면, 원달러 환율이 1,300원을 돌파한 사례는 1997~1998년 외환위기, 2001년 닷컴버블 붕괴, 2007~2008년 금융위기, 그리고 2022년 이후다. 다만 과거와는 다르게 환율 상승의 ‘각도’가 다르다는 것을 알 수 있는데, 과거에는 단기 대외채무의 급증과 CDS Premium의 급등 등과 함께 나타났던 환율 상승이었던 반면 지금은 그렇지 않다. 지금은 과거와 같은 경기침체/금융위기에 대한 우려가 아니라 ‘탈세계화’라는 현상을 반영하며 원달러 환율의 평균적인 레벨이 과거의 평균적인 수준보다 더 높아지는, 즉 높은 것이 정상인 상황이 된 것이다.

- KB증권 주식시황 Analyst 하인환 -