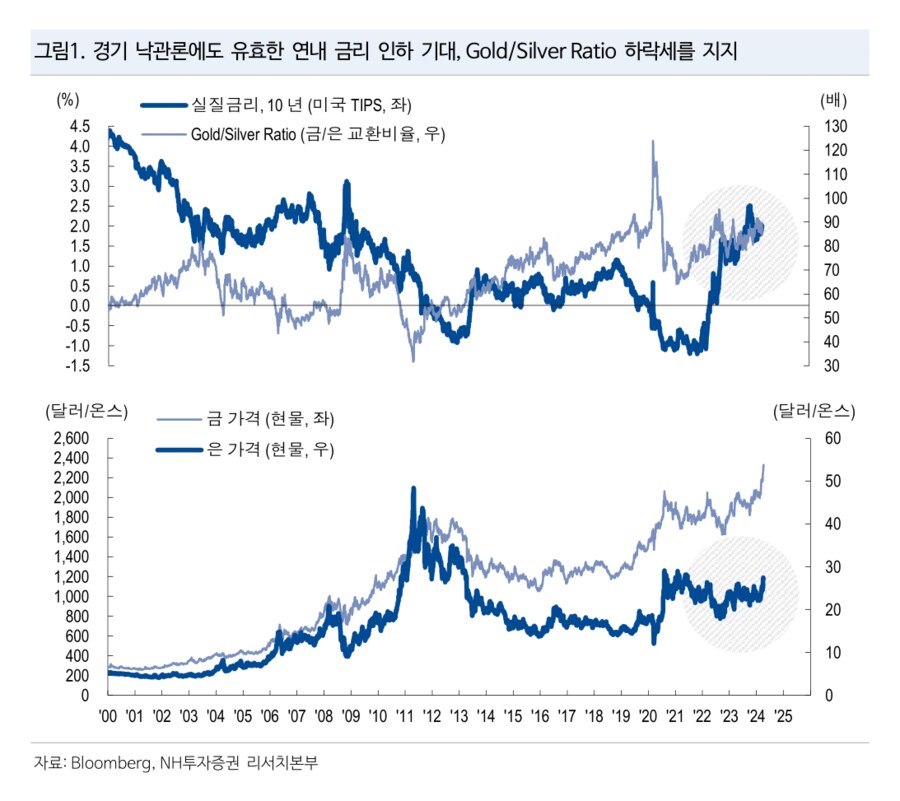

경기 낙관론에도 유효한 연내 금리 인하 전망이 원자재 시장에서도 Everything Rally를 시현. 동 기간 실질 금리 하향 안정세는 Gold/Silver Ratio 하락세를 동반해 단기적으로 금 대비 저(低)평가된 은으로 투자자 매수세를 유입할 전망

■ 경기 낙관론 속에서도 연내 금리 인하 전망 유효, 은(Silver)플레이션 타임

통화정책 ‘긴축’ 종료, ‘완화’ 전환 기대 속에서 귀금속 섹터 강세 랠리가 지속되고 있다. 중앙은행 매집(외환보유고 다변화) 수요까지 더해진 금 가격은 온스당 2,200달러에 이어 2,300달러까지 돌파하며 거듭 사상 최고치를 경신하고 있다.

은 가격도 온스당 27달러까지 돌파, 최근 3개월 동안 약 20% 상승했다. 경기 낙관론 속에서도 유효한 연내 기준 금리 인하 전망이 금과 함께 안전자산과 인플레이션 헤지 자산을 대표하는 은 가격의 강세 랠리 원동력이다. 연내 금리 인하 기대가 ‘Everything Rally’를 지지하는 매크로 여건에서는 금(안전자산)과 구리(위험자산)의 특성을 모두 공유하는 은의 투자 매력이 더욱 부각된다.

동 기간 실질 금리 하향 안정세는 Gold/Silver Ratio의 하락세를 예고한다. 그 동안 고강도 긴축을 반영했던 실질 금리(TIPS 10년물 수익률)의 하향 안정세는 금과 구리(동) 가격의 동반 강세를 시현, 동 기간 ‘인플레이션’ 경계심을 높인다. 이 같은 Everything Rally는 사상 최고가를 거듭 중인 금 대비 저평가된 은의 투자 매력을 부각시키고 Gold/Silver Ratio의 하락세를 주도할 것으로 예상된다<그림1 참고>.

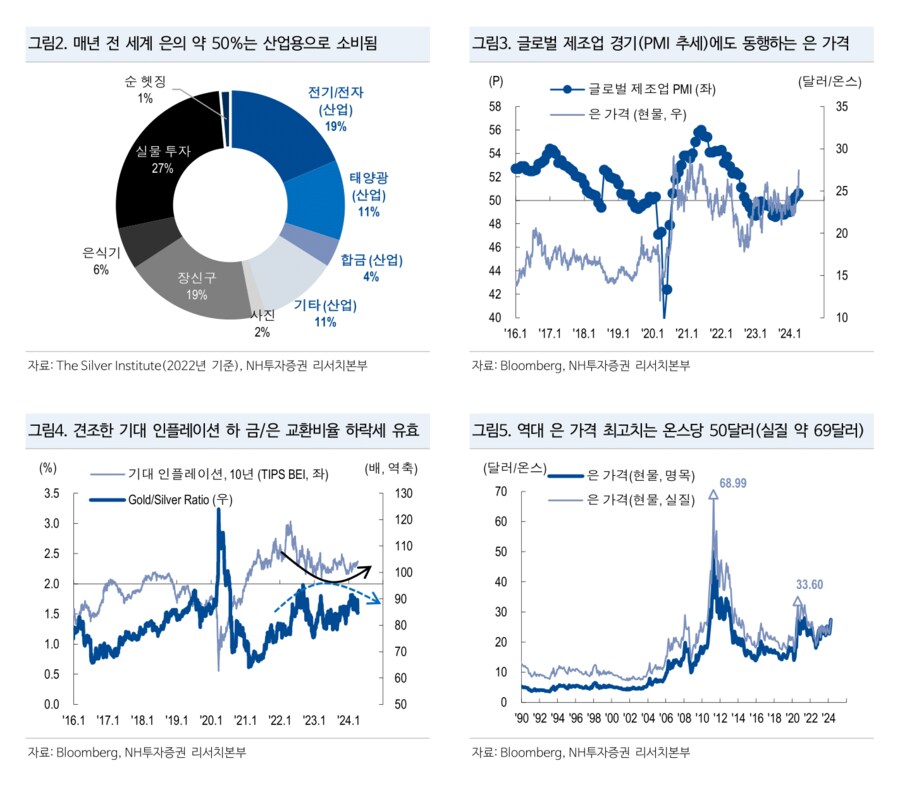

앞서 언급한 바와 같이, 은은 대표 안전자산인 금과 위험자산인 구리(동)의 특성을 공유한다. 전 세계 은 시장에서 약 50%가 매년 전기/전자, 태양광(PV), 합금 등의 산업에서 원료로 소비된다<그림2 참고>.

이 같은 산업용 은 수요가 실질 금리와 동행하는 Gold/Silver Ratio를 형성한다. 경기 낙관론 속에서도 유효한 연내 금리 인하는 글로벌 제조업 경기(PMI)에도 동행하는 은 가격에 있어 더할 나위 없는 호재다. 명목 금리(국채 수익률)의 상방 압력이 제한되는 가운데 기대 인플레이션 상승은 곧 실질 금리 하향 안정세, Gold/Silver Ratio 하락을 지지할 것이기 때문이다<그림3, 4, 6 참고>.

2022년 이후 고강도 긴축(실질 금리 상승) 동안 90배 이상으로 상승했던 Gold/Silver Ratio는 현재 약 85배까지 낮아졌다. 은 가격이 사상 최고치(50달러)를 기록한 2011년 당시 약 35배보다는 여전히 높은 수준이다. 경기 낙관론에도 유효한 연내 금리 인하 기대와 인플레이션 경계심이 공존하는 한 실질 금리 하향 안정세 하 Gold/Silver Ratio 하락세 전망은 강화될 것으로 예상된다.

한편 은은 금과 구리(동)의 특성을 공유하는 점에서 상대적인 변동성이 크다. 금과 구리 가격이 동반 상승하는 현재의 투자 환경에서는 당연히 은 가격 성과가 가장 우수하다. 반대로 금과 구리 가격 방향성이 차별화되거나 동반 하락할 때는 상대적으로 베타가 큰 은 가격의 변동성이 확대될 수 있음을 염두에 두자!

특히 3월 FOMC(연방공개시장위원회) 이후 강화된 은 가격 상승세는 연준의 경제 전망 변화에 기인한다<그림7, 8, 9, 10 참고>. 올해와 내년, 2026년까지 미국 GDP 전망치를 잠재 성장률 대비 상향 조정하되 인플레이션 하향 안정화에 따른 기준 금리 인하 전망을 유지한 점이 그 배경이다. 경기 낙관론 속에서도 유효한 연내 기준 금리 인하 기대가 위험자산과 안전자산 구별 없는 Everything Rally를 지지하기 때문이다.

반대로 GDP 전망치 하향 조정, 통화정책상 ‘긴축(Tightening)’ 등이 부각되면 디플레이션 우려 속 현금 수요, 실질 금리 상승 등으로 전개될 수 있다. 동 기간 Gold/Silver Ratio 상승은 은 가격에서 하방 압력을 가중시킬 수 있다. 향후 은 투자 시 차익 실현 시기를 가늠하는 지표로 활용하면 좋을 것으로 판단된다.

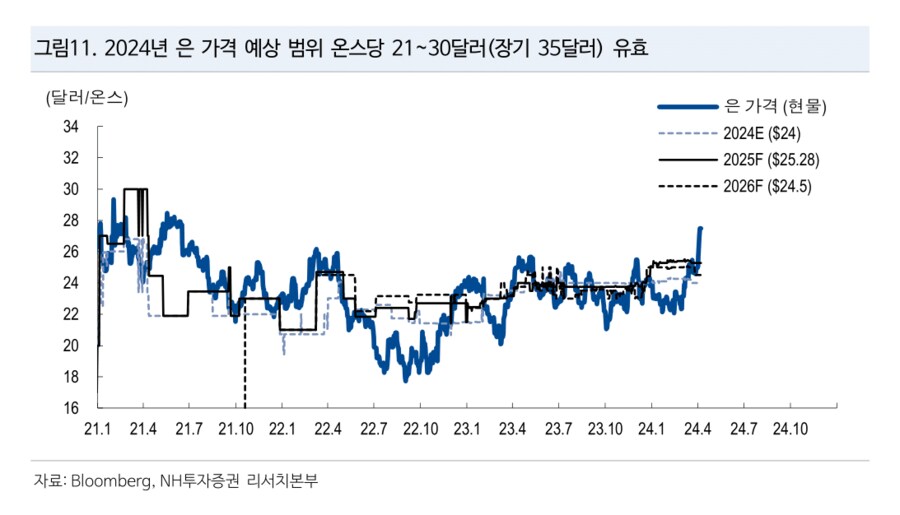

2024년 전망에서 온스당 21~27달러(장기 35달러)로 제시한 올해 은 가격 예상 범위를 2분기 전망에서 21~30달러(장기 35달러)로 상향 조정한 바 있다. 실질 금리 하향 안정세에 동반되는 Gold/Silver Ratio 하락세가 유지되는 한 단기 은 가격 강세도 지속될 전망이다. 동 기간 귀금속 섹터 투자에 대한 ‘비중 확대’ 의견도 유효하다.

한편 Everything Rally 장기화 시 은 가격은 사상 고점(50달러)를 목표로 할 수도 있다. 다만 심리적 저항선인 30달러, 35달러 부근에서는 한시적 차익 실현 매물 출회에 따른 숨 고르기 장세가 거듭 전개될 수 있음을 염두에 두자.

- NH투자증권 황병진 (FICC리서치부장/원자재) -