▲ 변동성 확대 시기 리스크 관리 제안

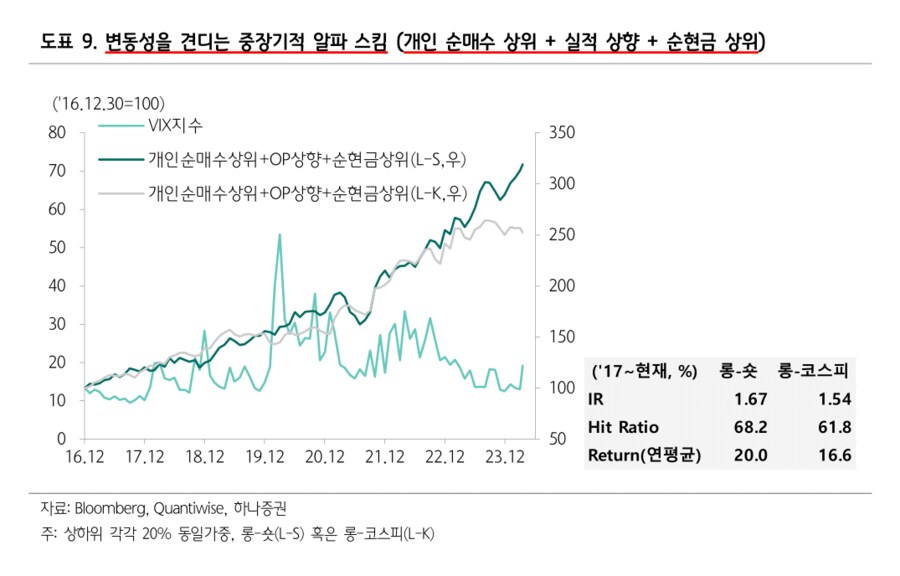

- 지정학적인 리스크 등의 탑다운 환경을 확률적으로 예상하기보다는 1) 간헐적인 변동성 위험에 대응 혹은 2) 변동성을 견디는 안정적인 중장기 알파 스킴 구축이 유리

- 리스크 관리를 위해 전 업종 비중을 조절하는 전략보다 변동성 확대 시기에 유리한 스타일로 대응하는 전략이 합리적

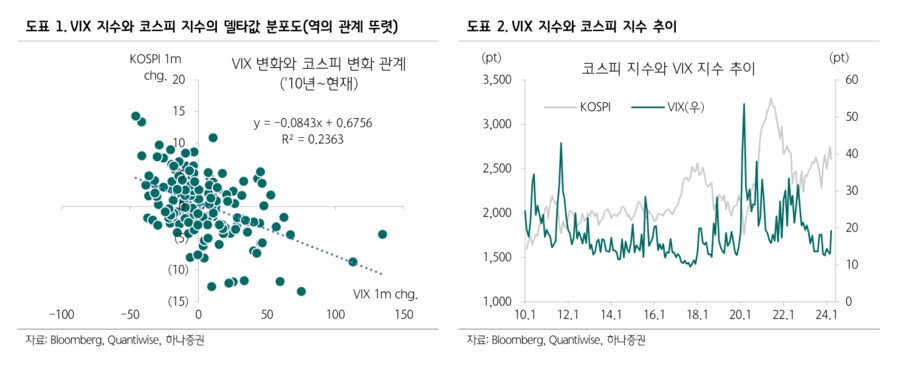

- 변동성 확대 시기의 정의는 VIX 1개월 +20% 이상 시기, Δ코스피 = -0.084 X ΔVIX + 0.6756(‘10년~현재)으로 코스피 월간 수익률 -15% 미만 기대

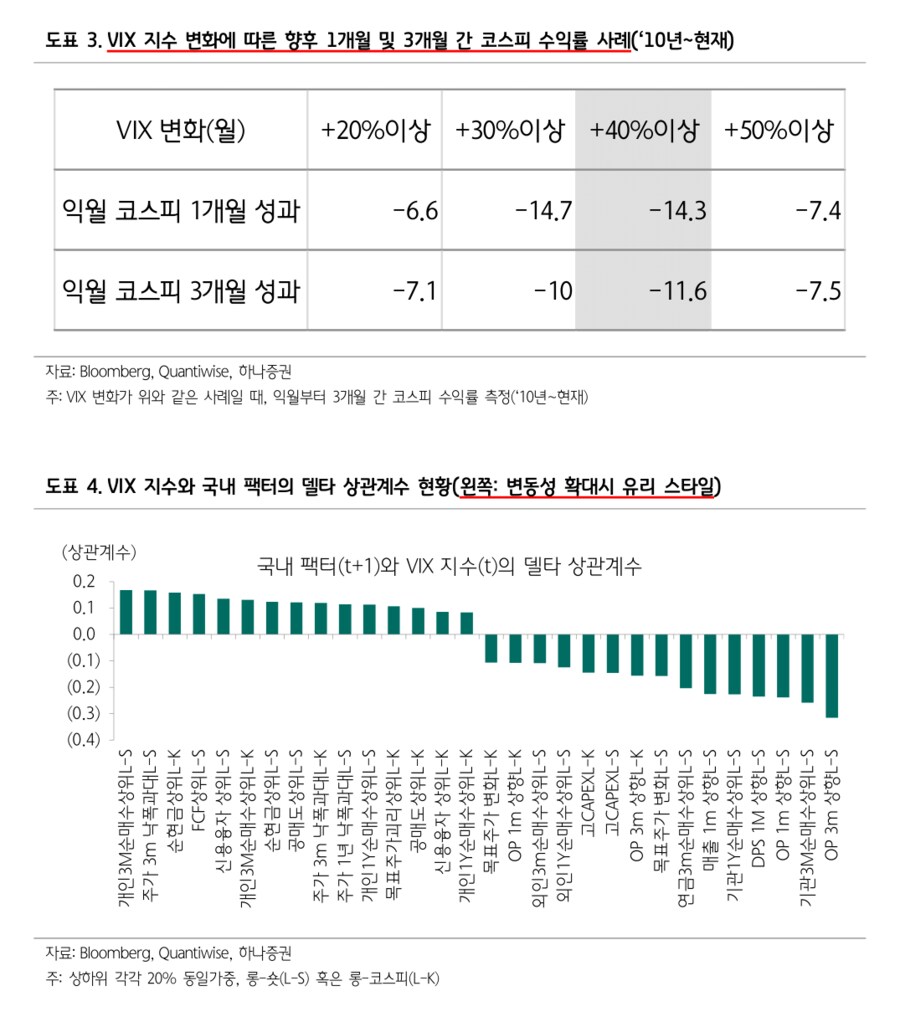

- 현재 VIX 지수 1개월 변화율은 +47.8%(13→19.2), 경험적으로 월간 VIX +20% 상승3개월 후 코스피 평균 수익률은 -7.1%, VIX +30% 상승3개월 후는 -10%, VIX +40% 상승3개월 후는 -11.6% (‘10년~현재 사례)

- 변동성 상승 구간에 상대적으로 유리한 스타일(ΔVIX와 Δ팩터별 상관계수 기준, 단 VIX 지수는 t, 스타일 성과는 t+1로 측정, 대응의 시차 고려)은?

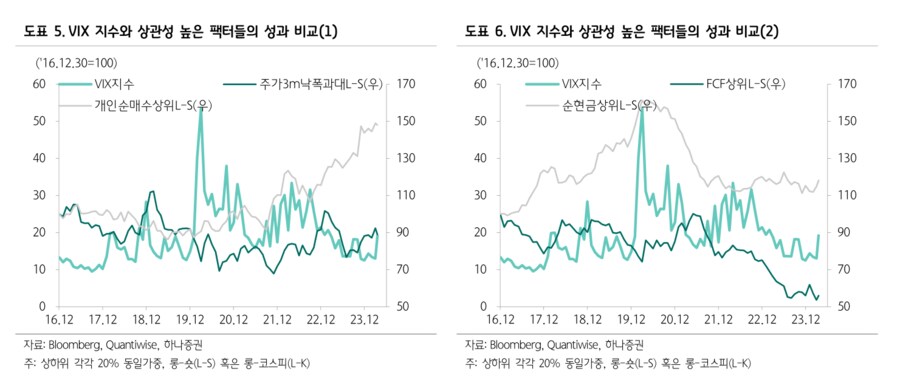

- 1위 개인 순매수 상위 팩터, 변동성 확대는 필연적으로 기관 및 외인 위주의 시장 매도세로 표출됨, 기관 및 외인들의 과매도(빈집) 종목군은 상대적으로 양호한 성과

- 2위 주가 낙폭과대 팩터, 기존에 주가가 오른 종목군은 변동성 확대 구간에 예후가 좋지 않음, 오히려 상대적으로 덜 오른 종목이 유리

- 3위 순현금 및 FCF 상위 팩터, 안정적인 현금흐름 등의 퀄리티 지표가 변동성 상승 구간에서 유리

- 반대로 변동성 구간 가장 좋지 않은 성과를 보인 스타일이자 변동성 축소(지수 반등) 시기 반등폭이 큰 스타일은?

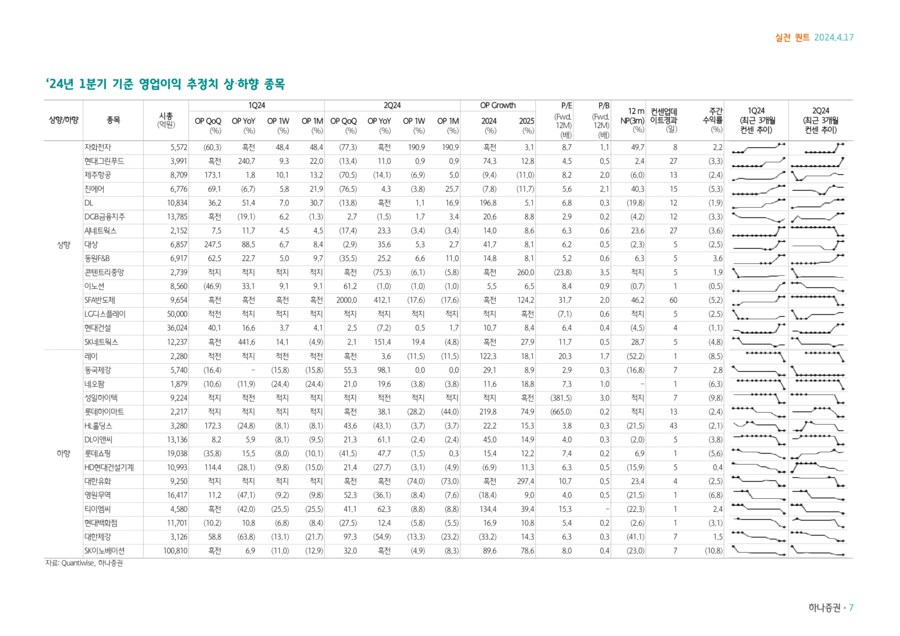

- 1위 실적 상향 팩터, 베타는 실적 기반 알파에 큰 리스크

- 2위 기관 순매수 상위 팩터(찬집), 실적 상향 팩터와 같은 이유, 변동성 확대는 기관의 리스크 차원에서의 지수 매도 가속화

- 3위 목표주가 상향 팩터, 애널리스트 TP 상향은 변동성 확대 시기에 되려 큰 리스크

- 변동성 기간에도 무리없이 중장기 알파 창출이 가능한 스킴은 ‘개인 1년 순매수 상위(기관 및 외인 빈집) + OP 1개월 상향 + 순현금 상위’ (‘10년~현재까지 롱-숏, 롱-코스피 각각 +1,476%, +893% 성과, Hit Ratio 68%, Information Ratio 1.67)

- 이에 따른 종목은 이마트, 한온시스템, GS리테일, HL만도, LX인터내셔널, 롯데칠성, 롯데케미칼, 호텔신라, BGF리테일, LG유플러스, GS건설, 효성첨단소재, NAVER, DB하이텍, SK이노베이션, LG이노텍, HD현대미포, 스튜디오드래곤, LG화학, JYP Ent., 현대제철 등

- 하나증권 Quant Analyst 이경수 -