이은택의 그림으로 보는 전략

시장의 두 가지 축: ‘국채금리가 왕이다’와 ‘투자 관련 경기민감주’

2022년부터 이그전의 분석은 ‘두 가지 축’을 중심으로 하고 있다.

① ‘국채금리가 왕이다’ (화폐환상)

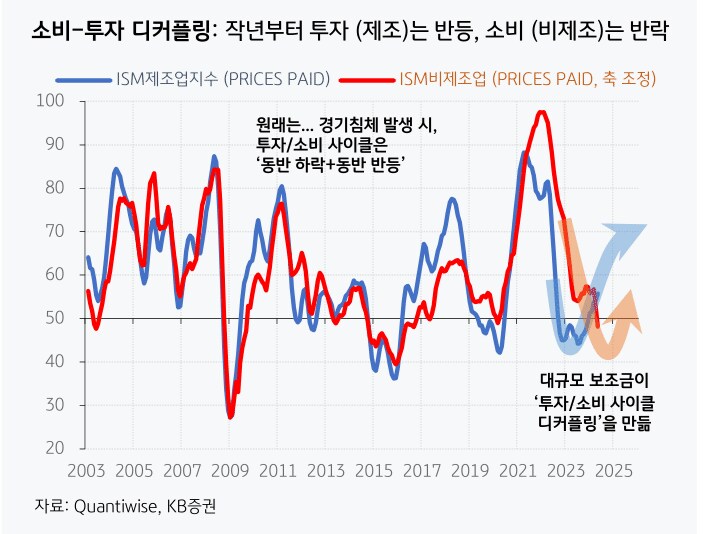

② ‘투자 관련 경기민감주’ (투자/소비사이클 디커플링)

오늘은 ②번 (섹터전략)에 대한 생각이다. 2023년 초만 해도 ‘소비’는 최고였던 반면, ‘투자’는 최악이었다. 다만, 레벨은 그랬지만, 모멘텀은 반대였다. ‘소비 모멘텀’은 꺾일 것으로 보였고, ‘투자 모멘텀’은 바닥을 찍을 분위기였다. 물론 주식 투자에 중요한건 ‘모멘텀 (방향)’이다.

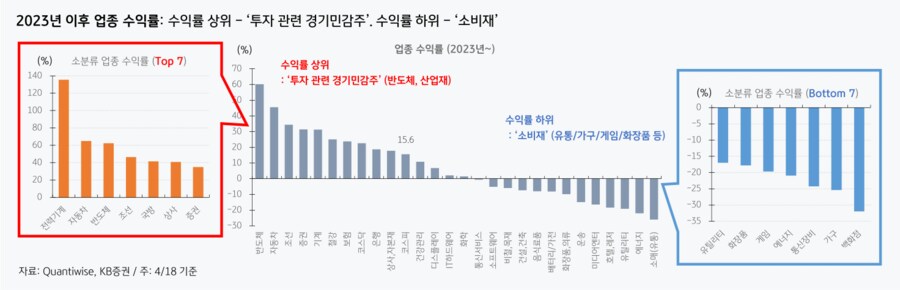

실제로 2023년 이후 수익률 상위 업종은 ‘투자 관련 경기민감주’인 ‘반도체, 산업재 (전력기계/조선/자본재 등)’가 포진해 있다. 반면 수익률 하위에는 ‘소비재 (유통/가구/게임/화장품 등)’가 있다.

올 여름, 정점에 도달할 ‘투자 관련 경기민감주’와 바닥에 도달할 ‘소비 경기민감주’

하지만 이런 상황은 다시 바뀔 것으로 보인다. 올 여름이 되면, 투자는 계속 좋겠지만 성장 속도가 지금보다 더 빨라지긴 어려워질 것이고, 소비는 더 나빠지겠지만 유럽/미국 등에서 금리인하가 단행되면 모멘텀은 바닥 국면에 들어갈 것이다.

이런 매크로 사이클의 변화는 업종전략에도 영향을 줄 수 있다. IT에서는 여름이 지나면서 ‘스마트폰/PC’ 업황이 어두운 심연에 다다를 수 있고, 소비재도 이젠 더 나빠지기 힘든 국면에 도달할 것이다. 다만 좀 더 주목해야 할 것은 ‘소비재’ 중에서도 ‘소비 관련 경기민감주 (자동차/금융)’이다. 올해 ‘자동차/금융’의 수익률을 보면 이미 이런 모습이 묻어난다. 물론 ‘밸류업 프로그램’의 영향이 분명히 컸지만, 해외증시에서도 ‘금융/자동차’가 강세를 보였다는 점을 보면, ‘밸류업’ 이외에도 다른 힘이 작용했다고 볼 수 있다.

다만 아직까진 ‘투자 관련 경기민감주’가 진격의 선봉에 서있다고 보며, 이는 여름 전까지 계속될 것이다.

세 줄 요약

1. ‘투자/소비 사이클 디커플링’에 따라, ‘투자 관련주’는 강세였고, ‘소비 관련주’는 약세였다

2. 다만 여름이 되면, ‘투자 경기민감주’는 정점에 도달할 것이며, ‘소비주’는 바닥에 도달할 것이다

3. 아직은 ‘투자’가 선봉에 있다고 생각하며, 여름 이후 주목하는 것은 소비 중에서도 ‘소비 관련 경기민감주 (자동차/금융)’이다

- KB증권 주식 Strategist 이은택 -