전략의 샘 (주식 전략)

■ 미국 외 지역 GDP 증가율이 긍정적 서프라이즈 시작했기에 펀더멘탈 개선 인식 제고될 것

■ GDP 증가율 변화로 달러 약세 이뤄지며 미국 외 지역의 수급이 강화될 수 있다는 점 염두

■ 한국 주식시장의 적극적 비중 확대 권고. 전략적으로 중국 관련 주식 관심 높이는 것 바람직

최근 들어 속속 국가별 1분기 GDP가 발표되고 있다. 주목할 것은 각국 GDP에서 생각하지 못한 반전이 꽤 발생한다는 점이다. 그간 관심을 모았던 미국의 GDP는 되려 예상치보다 부진했다. 4/25 발표된 미국 1분기 GDP는 예상치 2.5%(QoQ, SAAR)를 하회하는 1.6%(QoQ, SAAR)였다. 반면 기대하지 않았던 중국의 GDP는 예상치를 소폭 웃돌았다. 4/16 발표된 중국 1분기 GDP는 예상치 1.5%(QoQ)를 약간 넘어선 1.6%(QoQ)였다. 한국의 GDP는 더 놀라웠다. 4/25 발표된 한국 1분기 GDP는 예상치 0.6%(QoQ)를 상회하는 1.3%(QoQ)였다. 이러한 현상이 주식시장에 어떻게 투영될지 고찰해야 한다.

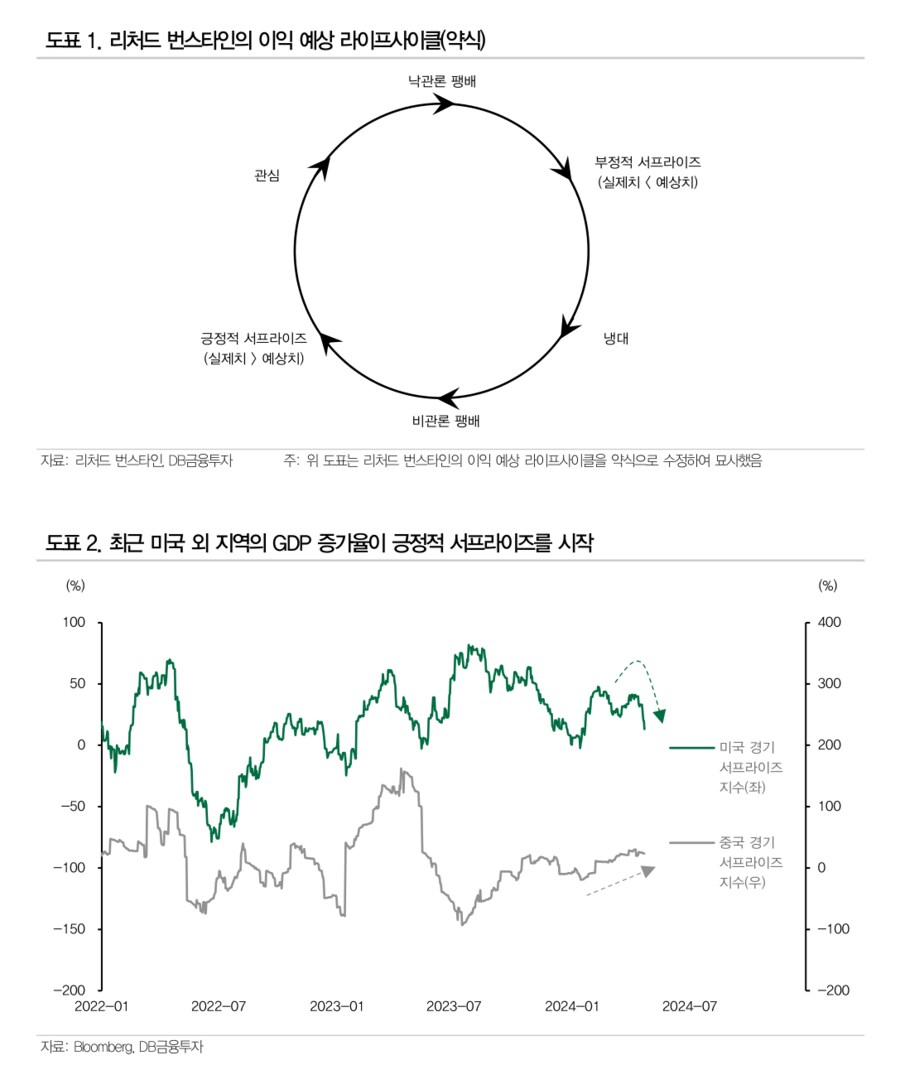

우선 리처드 번스타인의 이익 예상 라이프사이클 관점에서 보면 현재 나타난 미국 외 지역의 GDP 증가율 강세는 당분간 이어질 여지가 있다. 설명을 위해서 이익 예상 라이프사이클의 원리를 살펴보자 [도표1]. “기업이익 실제치가 예상치보다 낮은 부정적 서프라이즈가 한동안 지속된다. → 그러다가 비관론이 팽배해지면 서서히 반전을 맞이한다. → 이후 기업이익 실제치가 예상치보다 높은 긍정적 서프라이즈가 일정 기간 이어진다. → 다만 낙관론이 팽배해지면 다시금 반전을 맞이한다.” 이러한 현상이 순환하는 것이다. 기업이익의 총합이 거시경제를 이룬다는 것을 감안할 때 해당 이론은 경제지표에도 여실히 적용할 수 있다. 이는 GDP 예상 라이프사이클이라 불릴 만하다. 최근 미국 외 지역의 GDP 증가율이 긍정적 서프라이즈를 시작했으므로 이는 향후 일정 기간 이어질 여지가 있다[도표2]. 그 결과로 미국 외 지역의 펀더멘탈 개선에 대한 인식이 제고되며 그들 주식시장이 관심을 받을 수 있다.

다음으로 미국 외 지역의 GDP 증가율이 긍정적 서프라이즈를 시작하며 달러 약세가 진행될 수 있다는 점을 염두에 둬야 한다.장기적 관점에서 달러는 미국과 미국 외 지역 간의 GDP 비율에 의하여 그 가치가 결정되어 왔다[도표3]. 지금까지 형성된 예상치를 기준으로 판단할 때 미국 GDP의 추가 확대와 미국 외 지역 GDP의 위축이 외환시장에 녹아들며 달러 강세가 나타났다. 하지만 미국 외 지역의 GDP 증가율이 긍정적 서프라이즈를 보이며 기존까지의 인식이 달라질 계기가 마련됐다. 향후 달러 약세가 진행될 수 있는 것이다. 과거 사례를 보면 달러 약세는 미국으로부터 미국 외 지역의 주식시장으로 달러 자금 이동을 촉발했다. 미국 외 지역의 주식시장에서 수급 개선이 이뤄질 여지가 커진 것이다.

그렇다면 전략적 자산배분의 관점에서는 간명한 결론을 얻게 된다. 미국 외 지역의 주식시장은 펀더멘탈과 수급 양측에서 동력을 받는다는 점을 활용해야 한다. 미국 주식시장의 투자 비중을 줄이고 미국 외 지역 주식시장의 투자 비중을 확대하는 것이다. 더욱이 한국 주식시장은 중국의 경기 회복에 따른 수혜를 누릴 수 있으므로 달러 자금의 선택을 받을 여지가 더 크다. 한국 주식시장에 대해서는 적극적인 비중 확대를 권고한다. 한국 주식시장 내부적으로는 중국과 관련된 주식에 대하여 관심을 높여볼 만하다. 중국 부동산과 연계한 철강을 비롯하여 중국 내수 부양 모멘텀을 누리는 화장품 업종 등의 주가 움직임에 관심을 가지고 지켜볼 필요가 있다.

- DB금융투자 주식 Strategist 강현기 -