문홍철의 Concise (채권/FX)

■ 납세 시즌 달러 스트레스는 일단락, 다음 핵심 재료는 재무부 펀딩 계획

■ 2Q24 중에는 긴축적 환경이 이어질 가능성에 무게, 3Q24를 바라보면서 전략을 구성

■ 당분간 보수적 대응이 필요, 유동성 상황 지속 모니터링해야

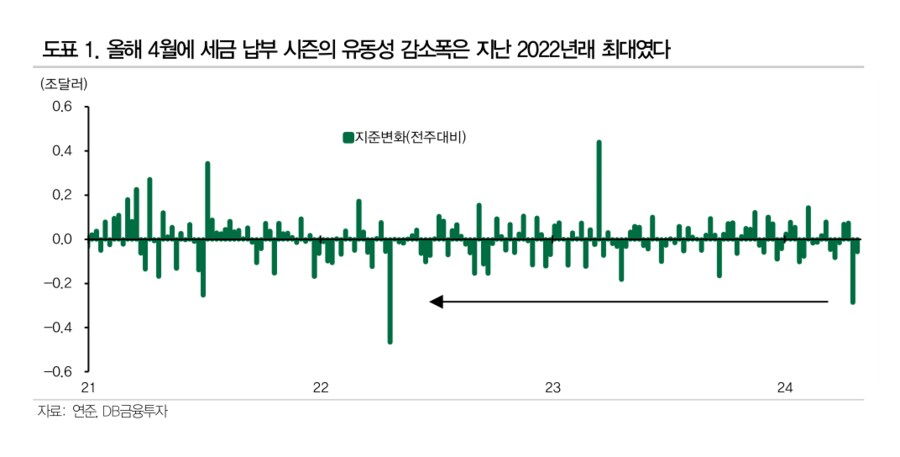

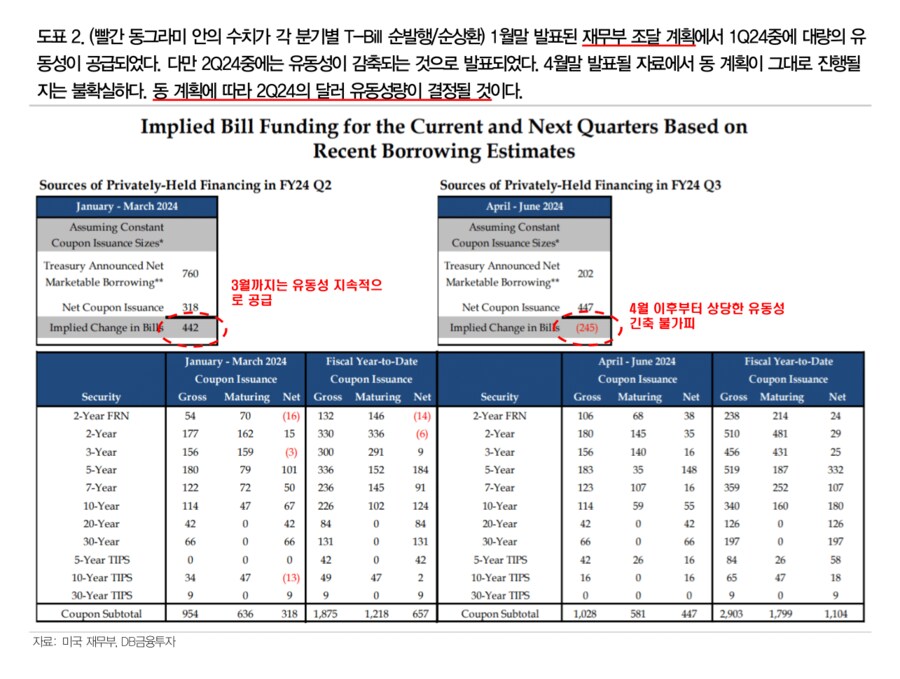

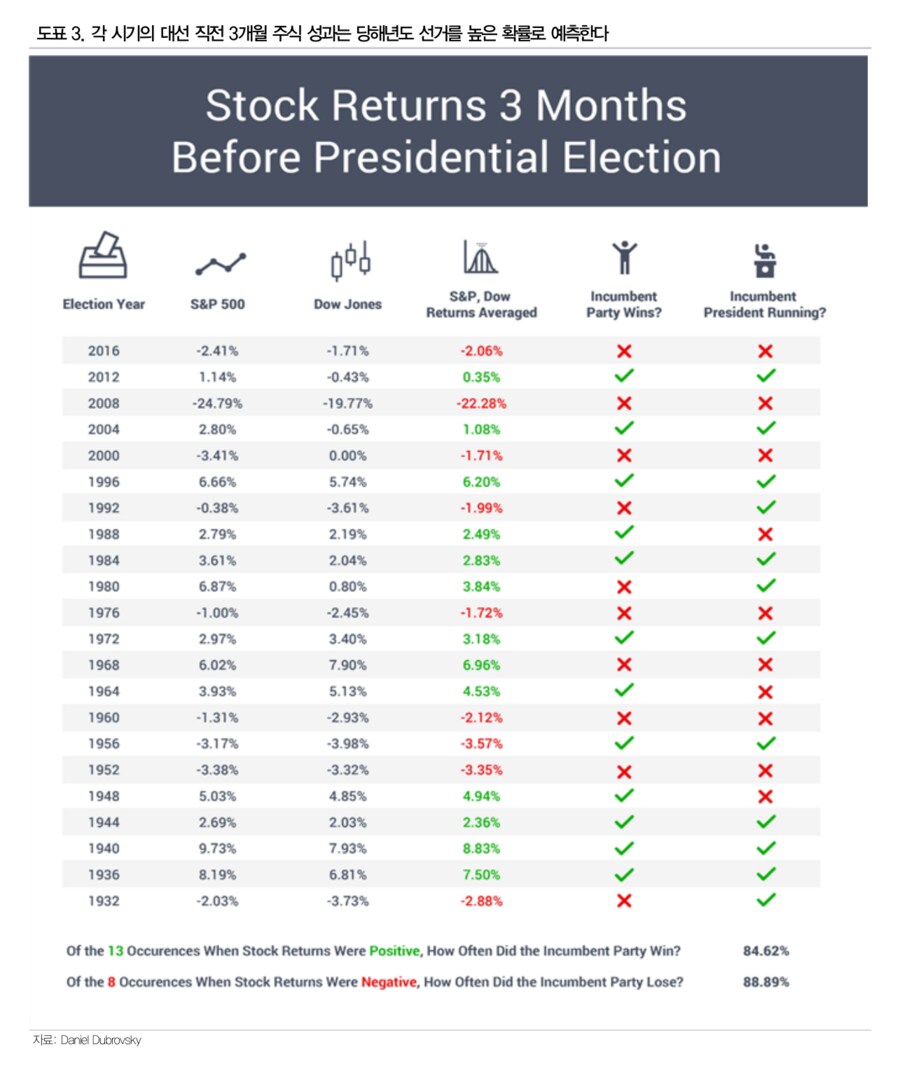

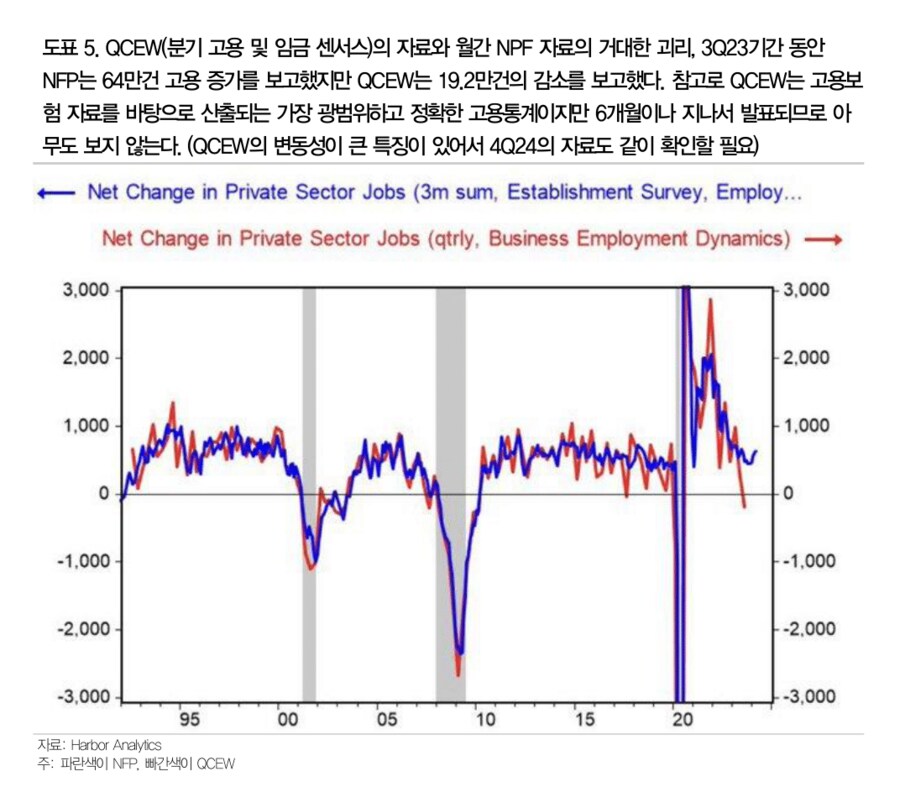

납세 시즌 달러 스트레스는 일단락, 다음 핵심 재료는 재무부 펀딩 계획: 주말 발표된 달러 유동성 지표에서 최종 확인된 바에 따르면 4월 납세에 따른 유동성 감소폭은 3,400억달러다. 2022년 동기간에 버금갈 정도의 유동성 긴축이 발생했다[도표1]. 세금효과에 따른 달러 스트레스의 결과로서 금융시장 불안 효과는 4월 25일자로 일단락되었다. 이제부터 시장을 좌우할 가장 큰 재료는 5월 1일 이전에 발표될 재무부 분기 조달 계획이다. 옐런 장관은 통화정책 경험자답게 연준의 미래 유동성 정책경로에 따라 재무부의 조달을 조절하는 것이 아닐까 하는 의심이 든다. 예를 들어 1월말 발표 자료에서는 자금시장 분석가들의 예상을 깨고 1Q24의 T-Bill 조달을 대폭 늘렸다. 생각해보면 1월말에는 여러 차례의 금리인하 전망이 우세했던 시점이므로 2Q24에는 T-Bill을 순상환해도 될 것으로 계획했던 것으로 보인다[도표2]. 그러나 지금은 상황이 달라졌다. 물가가 재가속된다는 오해가 힘을 얻는 중이고 이민에 기반한 고용과 소비 호조가 나타나면서 재무부의 유동성 공급 정책과 바이든의 재선 캠페인을 궁지에 몰아넣고 있다. 대선 전 주식 성과와 침체 여부는 대통령 및 정당의 재집권 여부에 절대적인 예측력을 가진다[도표3]. 현직 대통령은 상황을 통제할 수 있는 힘이 있고 달러 유동성이 주가의 방향성을 결정한다는 경험칙이 있다[도표4]. 바이든 정부는 부진한 고용을 숨기기 위해 자료 조작을 일삼는다는 의심을 받을 정도로 재선에 진심이다[도표5]. 따라서 2Q24 재무부 조달 계획이 1월에 발표되었던 내용과 다른 경로를 보일 가능성도 없지 않다. 다만 현재로서는 2Q24의 달러 유동성 상황에 대해서 기본 시나리오는 보수적으로 접근할 필요가 있다. 2Q24중에는 강달러 압력의 지속과 시장금리의 상방 흐름을 기본으로 접근하되 주간 발표되는 재무부 펀딩 계획에 따라 전망을 수정하자. 다만 분명한 것은 3Q24에는 바이든 정부의 초조함을 반영하여 연준의 태도를 위시한 유동성 상황이 바뀔 수 있다는 것이다. 이를 염두에 두고 움직이도록 하자.

2Q24 중에는 긴축적 환경이 이어질 가능성에 무게, 3Q24를 바라보면서 전략을 구성: 최근의 물가, 소비 자료를 바탕으로 할 때 이번주 FOMC에서는 매파적인 태도가 확인될 것이다. 시장과 연준은 상황에 따라 환경이 변하므로 그때그때 추세에 순응하는 단기 대응과 중장기 대응은 전략이 달라져야 한다. 물가지표 내용 면에서 지속적 인플레 압력은 적고 계산의 문제다. 주택과 금융서비스 물가는 수요측 압력이 아닌 반영 방식의 차이이기 때문이다. 하지만 공무원의 정책은 지표의 내용보다는 헤드라인, 대세적 여론에 좌우된다. 달러 부족현상이 당분간 이어질 수 있는 점도 긴축적 통화환경에 힘을 보탤 것이다. 3Q를 위해 2Q24에는 보수적으로 대응하자.

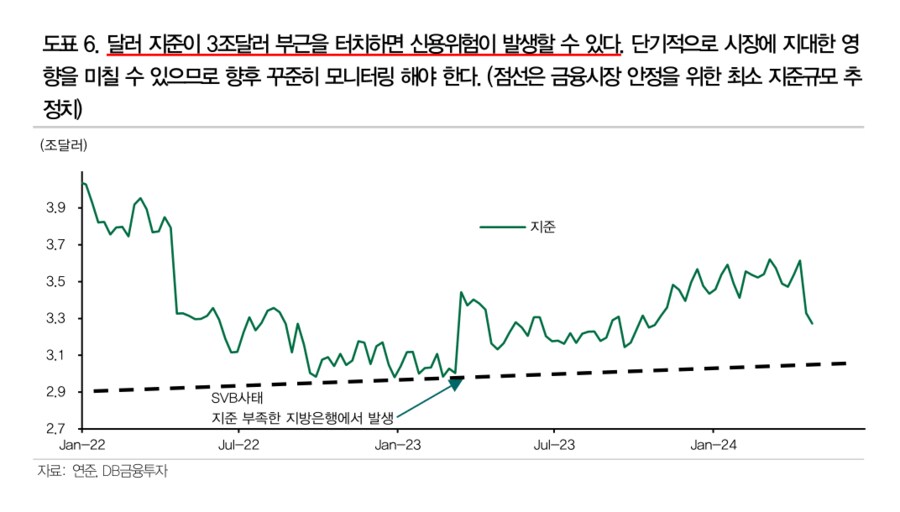

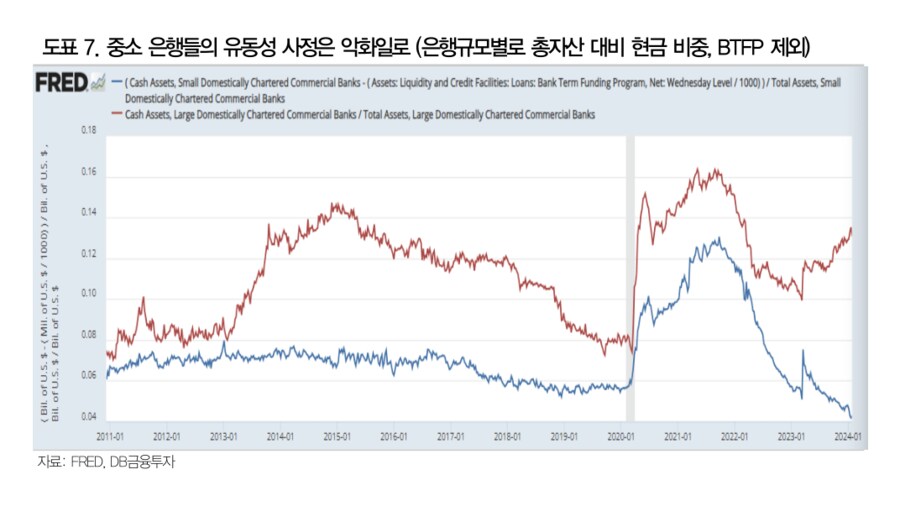

마지막으로 2분기중 지준 상황이 2022년 SVB파산과 비슷한 위험 수준까지 축소될 지를 지속적으로 관찰해야 한다. 금융시장 안정을 위한 최소 지준규모가 은행 총자산의 13%(=3조달러) 부근임을 감안하면 지난 주 시점에서 여유가 많지 않다[도표6,7]. 이것은 금융시장이나 경제 전망과는 별도인 순수한 크레딧 위험이다. 과거 경기침체를 동반한 금융불안은 금리인하가 2차례 가량 진행된 다음에 발생하는 것이 일반 패턴이다. 따라서 문제가 발생한다고 하더라도 2Q24의 자금시장 경색이 심각한 크레딧 위험으로 번지기에는 시기상조다. 그렇다고 하더라도 시장영향은 막대할 수 있으므로 유동성 상황에 주의를 기울일 필요는 여전히 있다.