Global Insights

FOMC와 고용보고서, CPI를 거치면서, 자산시장에 좋은 유동성 환경이 조성될 수 있는 조건

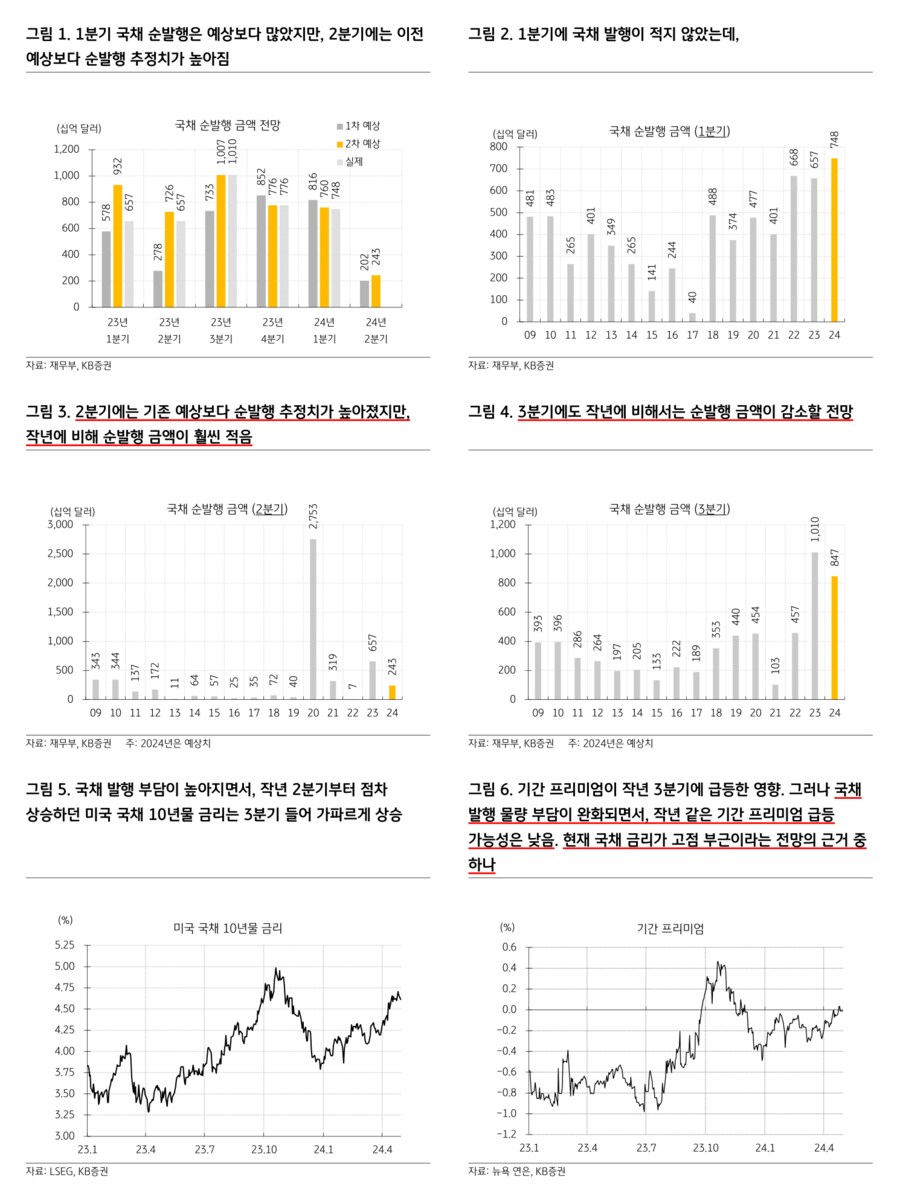

— 미국 국채 10년물 금리는 하향 안정될 전망. 재무부가 2분기 (달력 기준) 국채 발행 계획을 공개. 4~6월에 2,430억 달러를 순발행하겠다고 밝히면서 지난 분기에 예상했던 2,020억 달러보다 410억 달러 더 발행할 거라고 함. 세수가 예상보다 적었기 때문. 그러나 작년과 비교해보면, 국채 발행 부담은 많이 낮아졌음. 작년을 돌아보면, 2분기에 6,570억 달러를 순발행하면서 시장에 국채 발행 물량 부담을 높였음. 뒤이어 3분기에는 1조 100억 달러의 국채를 순발행하면서, 팬데믹 대응을 위한 자금 조달에 나섰던 2020년 2분기 (2조 7,530억 달러)를 제외하면, 분기 사상 최대 규모의 국채를 순발행. 작년 2분기 초에 바닥을 형성한 미국 국채 10년물 금리는 국채 발행 물량 부담에 꾸준하게 상승했고, 3분기에는 기간 프리미엄이 국채 금리 상승을 이끌면서 10월 말에 5%에 닿음. 그러나 장기 국채 발행 비중을 낮추겠다는 재무부의 발표와 기준금리 인상 사이클이 사실상 마무리됐다는 신호를 보낸 FOMC 이후 국채 금리는 하향 안정 (23/11/2). 최근에 인플레이션 우려를 반영해서 4% 후반까지 올라왔지만, 추가 기준금리 인상 전망이 형성되지 않는 한 국채 발행 물량 부담이 컸던 작년 10월 말 수준으로 올라올 가능성은 낮음. 추가 상승폭이 크지 않다면, 현재 수준에서는 장기 국채의 매력은 높음 (4/18 임재균). 최근 주가 하락으로 주가 상승에 대규모로 배팅하던 헤지펀드의 매도세가 나오면서 하락세를 부추겼음. 채권 시장에서도 금리 상승에 배팅한 헤지펀드가 많은데, 이 물량이 청산되면서 금리가 하락할 수 있다는 주장이 떠오르고 있음. 이번에 나온 재무부 국채 발행 계획에서 금리 상승 요인이 포함되어 있을 수 있다는 의견이 일부 있었지만, 금리 상승 재료는 없었음. FOMC가 물가보다 고용을 중시하는 기조를 재확인하면 금리의 추가 상승 가능성을 낮출 것. 4월 서비스업PMI에서 고용 지수가 급락한 걸 보면 이번주 금요일 고용보고서가 기대를 하회할 가능성이 있고 (비농업부문 신규 고용자 수 24.3만명 전망), 정점을 형성한 휘발유 가격도 인플레이션 부담을 점차 낮추는 데에 기여할 것

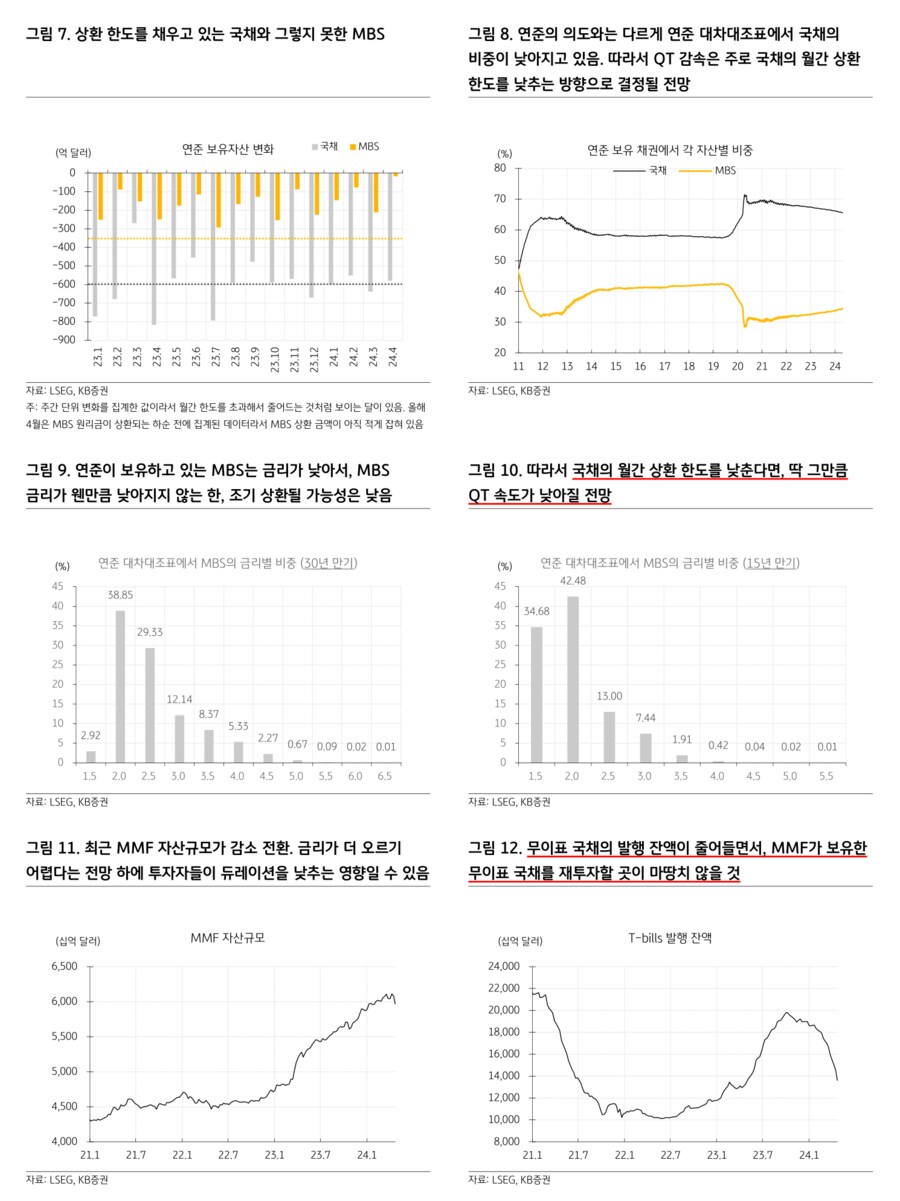

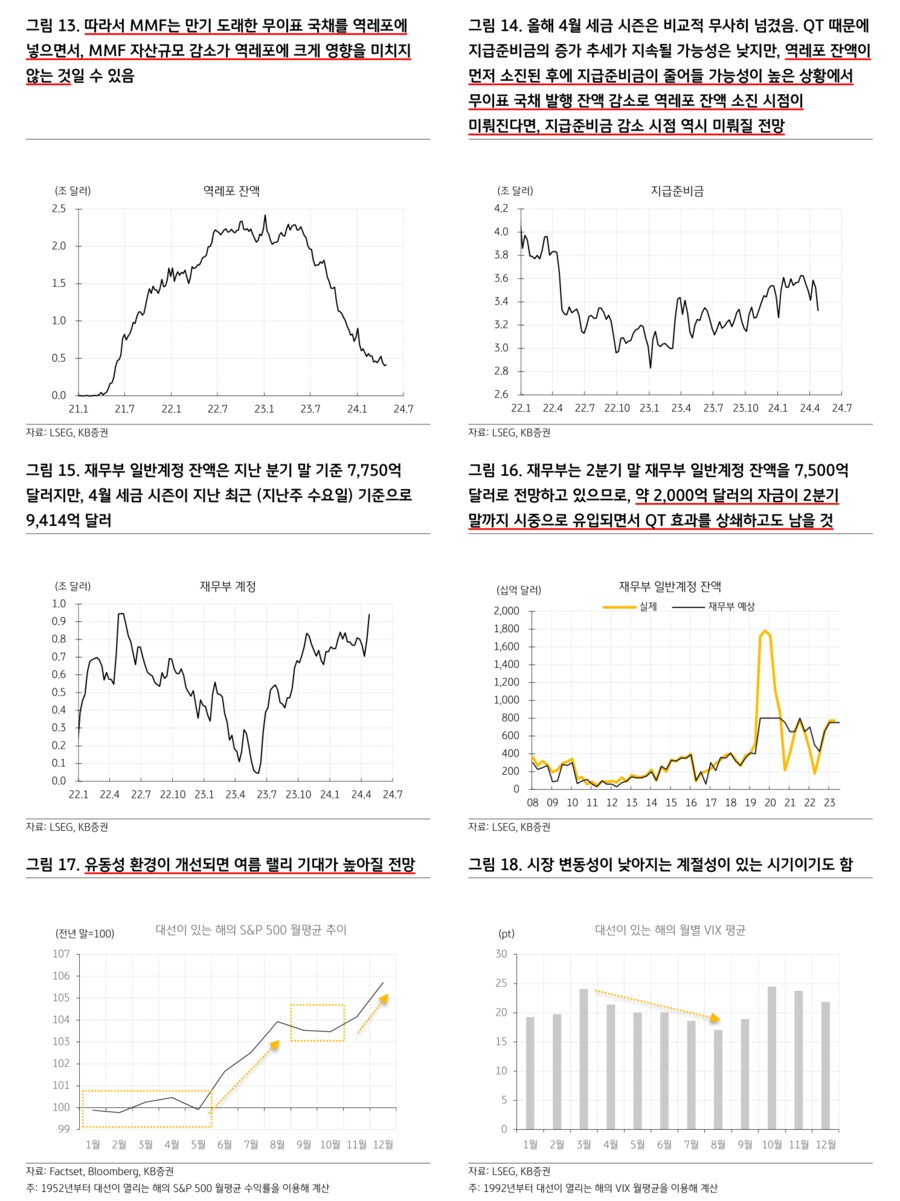

— 금리가 정점 부근이라는 생각이 만들 유동성 완화. 한국시각으로 내일 모레 새벽에 마치는 FOMC는 양적긴축 (QT) 감속의 구체안을 제시할 예정. 국채는 이표채에서 600억 달러 한도를 줄이고 한도를 채우지 못하면 무이표채로 나머지를 줄이는데 반해, MBS는 금리가 높아 조기 상환이 거의 없어서 월간 원리금이 상환되는 금액 중에 원금 상환액만큼만 줄고 있음. 연준은 MBS 보유를 줄이고 국채를 주로 갖고 있겠다는 입장이지만, MBS 상환이 신속하게 되지 않아서 오히려 MBS 보유 비중은 높아지고 있음. 따라서 현재 월간 상환 한도는 국채 600억 달러, MBS 350억 달러인데, 국채의 상환 한도를 절반으로 줄이고 MBS의 상환 한도는 그대로 두는 안이 유력.MBS 금리가 하락하면 MBS가 조기 상환되면서 월간 상환 한도를 채울 수 있지만, 연준이 보유하고 있는 MBS의 금리가 지금보다 훨씬 높아서 한동안 조기 상환을 기대하기 어려움. 최근 12개월 동안 MBS의 월간 평균 상환 금액은 177억 달러. 따라서 국채의 월간 상환 한도를 300억 달러로 낮추고 MBS는 현재 수준을 유지한다면, 월간 대차대조표 축소 금액은 국채의 월간 상한 한도가 작아진 만큼 줄어들 것. QT 감속은 금융환경 긴축 우려를 낮출 텐데, 시장 가격에 이미 많이 반영. 그런데 시장 가격에 많이 반영되지 않은 것 중 하나가 MMF 자산규모 감소. 국채 금리가 정점 부근에 도달했다는 평가에 시장은 듀레이션을 늘리는 전략을 추구하고 있고, 단기물에 투자하는 MMF의 자산규모가 2주 연속으로 감소. 그러나 MMF가 주로 자금을 넣어두는 연준의 역레포 잔고는 감소세가 둔화. MMF가 주로 투자하는 무이표 국채의 잔액이 빠르게 줄면서, MMF의 무이표 국채 보유 비중이 먼저 낮아지고 있을 것. 무이표 국채의 잔액이 줄면서 MMF가 연준 역레포에 투자하는 자금 규모의 감소 속도를 낮추고 있는 거라면 연준 역레포 잔액이 0이 되기까지 시간을 벌 수 있고, 역레포 잔액이 없어진 후에 QT 영향을 지급준비금이 오롯이 받아내야 하는 시기도 미뤄질 수 있음. 이는 QT 감속과 함께 금융환경 긴축 강도가 빠르게 높아지는 걸 막아주면서 금융시장을 부양할 전망

- 크로스에셋/해외주식 Strategist 김일혁, CFA, FRM -