*주가 결정요인을 매크로 환경, 밸류에이션, 실적으로 구분했을 때 상반기는 실적이 가장 중요했습니다. 하반기 주식 시장도 크게 다르지 않을 전망입니다.

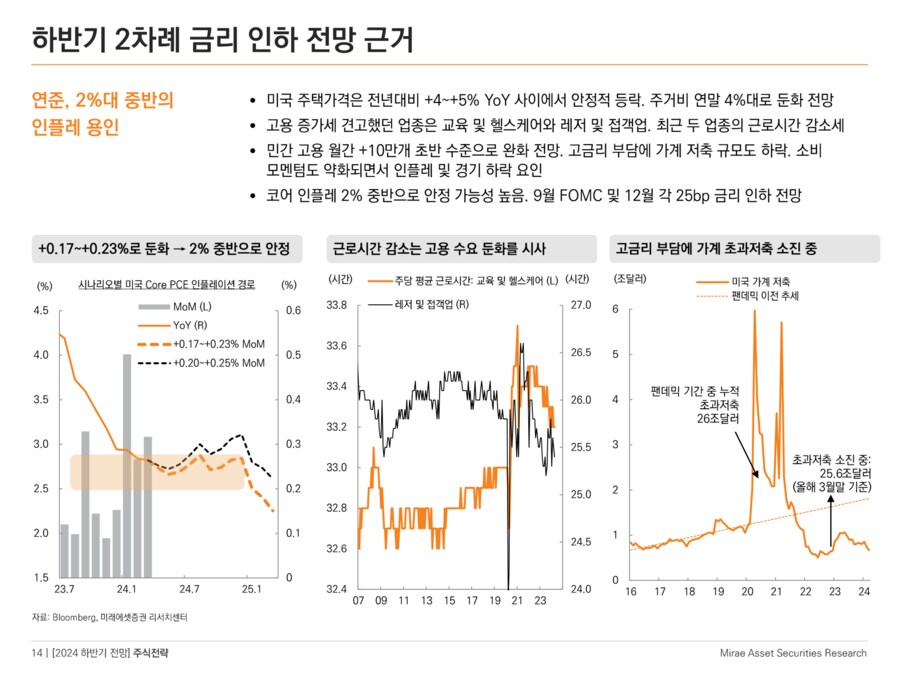

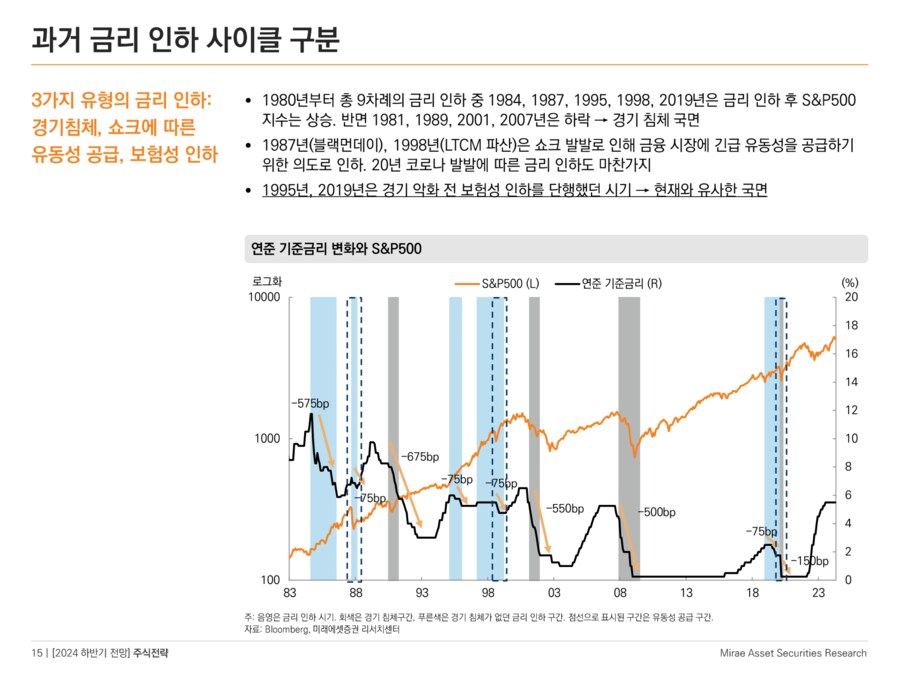

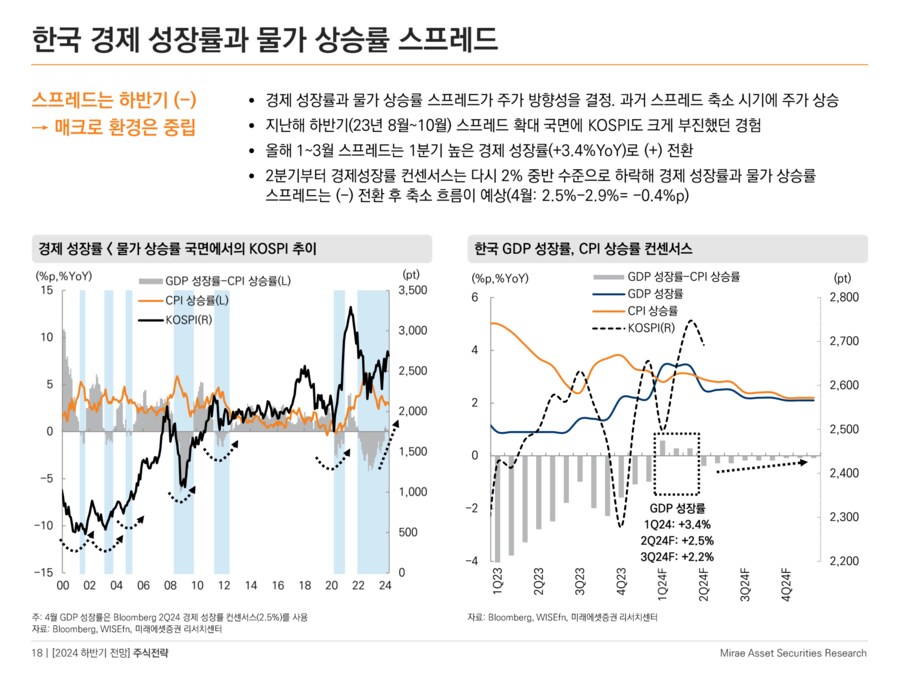

*매크로 환경은 중립적입니다. 인플레 둔화로 미국 10년 금리는 하향 안정화 흐름을 기대합니다. 그러나 주가와 밀접한 경제 성장률과 물가 상승률 스프레드 축소 폭이 크지 않습니다.

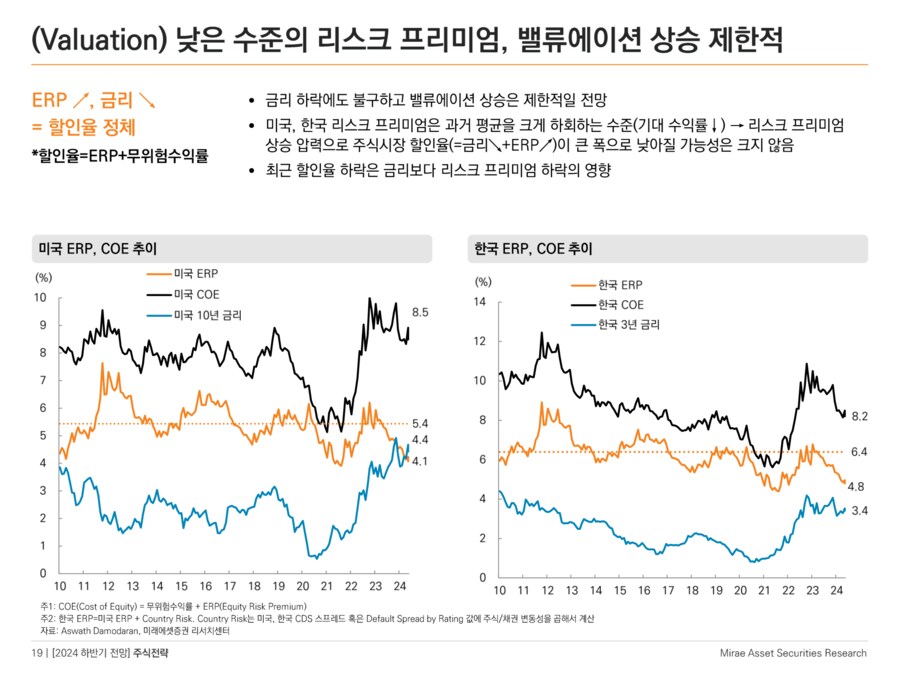

*밸류에이션 상승도 제한적일 전망입니다. 하반기 금리 하향 안정화가 기대되지만 리스크 프리미엄 상승 압력으로 주식시장 할인율(=금리↘️+ERP↗️)이 큰 폭으로 낮아질 가능성은 크지 않습니다.

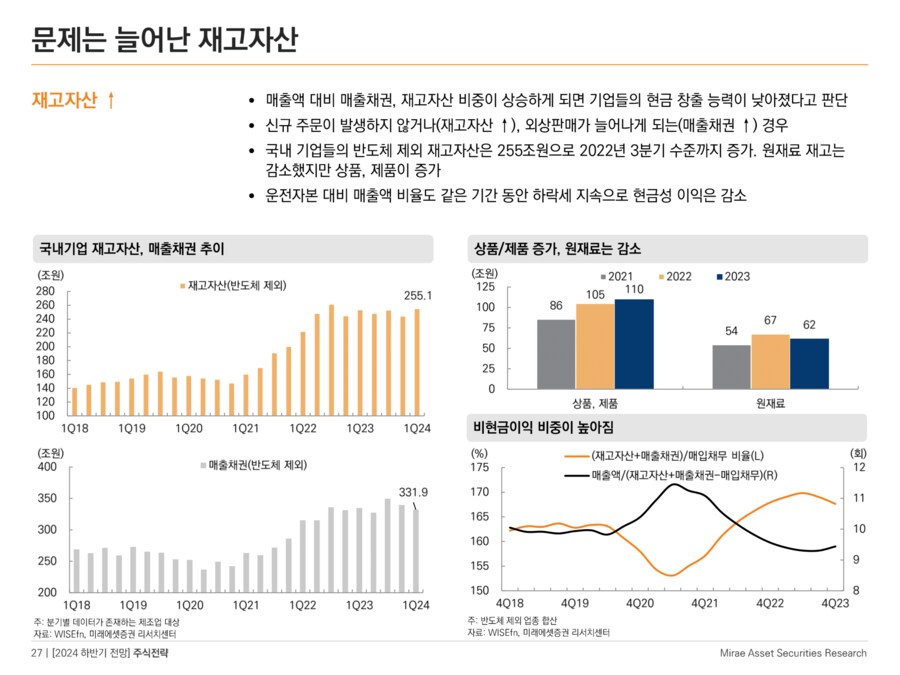

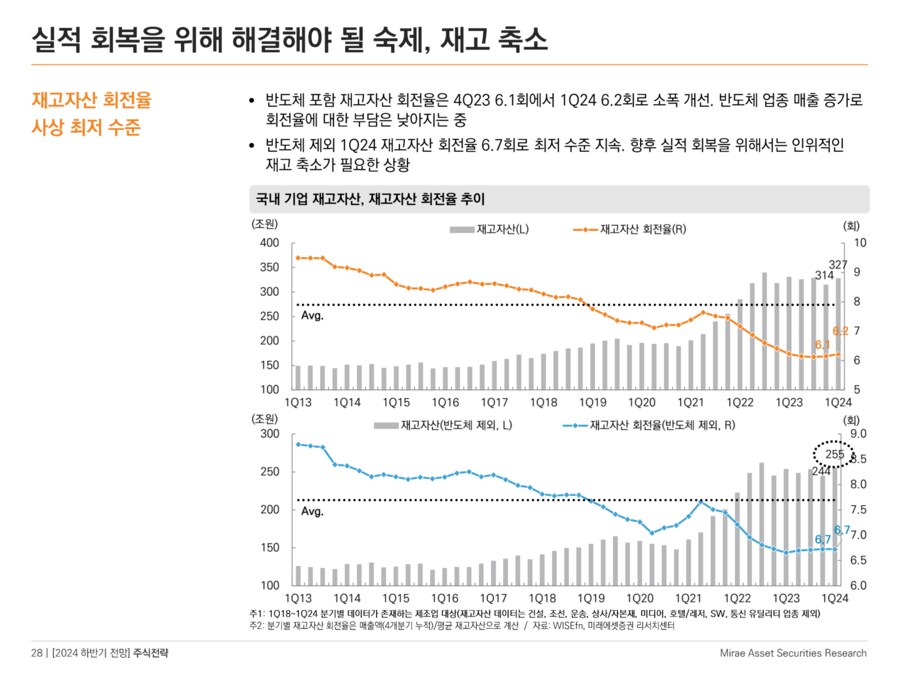

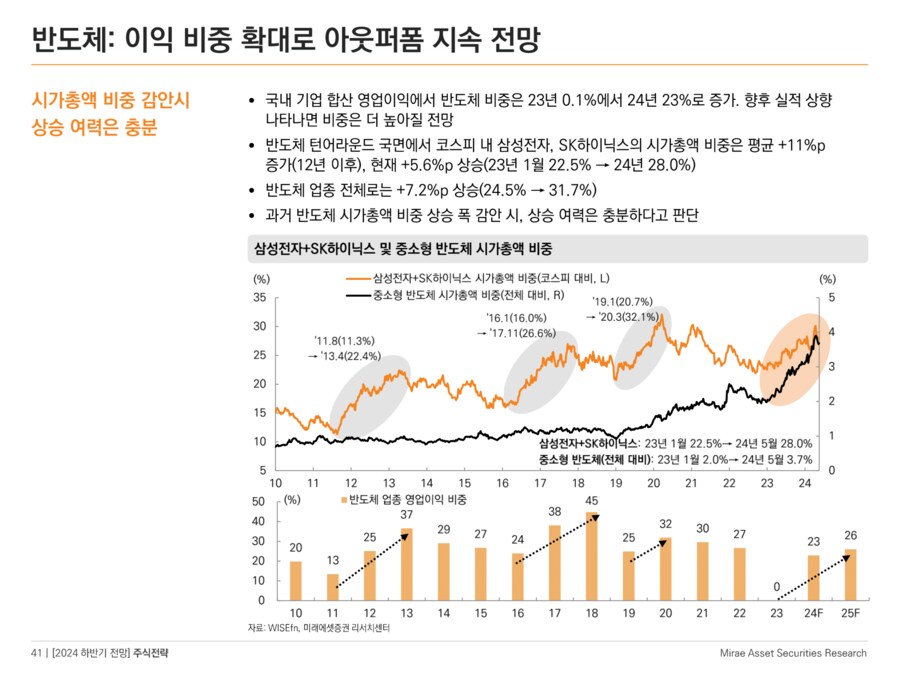

*반도체 제외 합산 실적은 하향 조정이 불가피합니다. 기업 재고 부담으로 회전율 하락이 지속되고 있습니다. 매출 증가율 둔화로 재고 축소가 필요한 상황입니다. 올해와 내년 실적 컨센서스가 과도합니다.

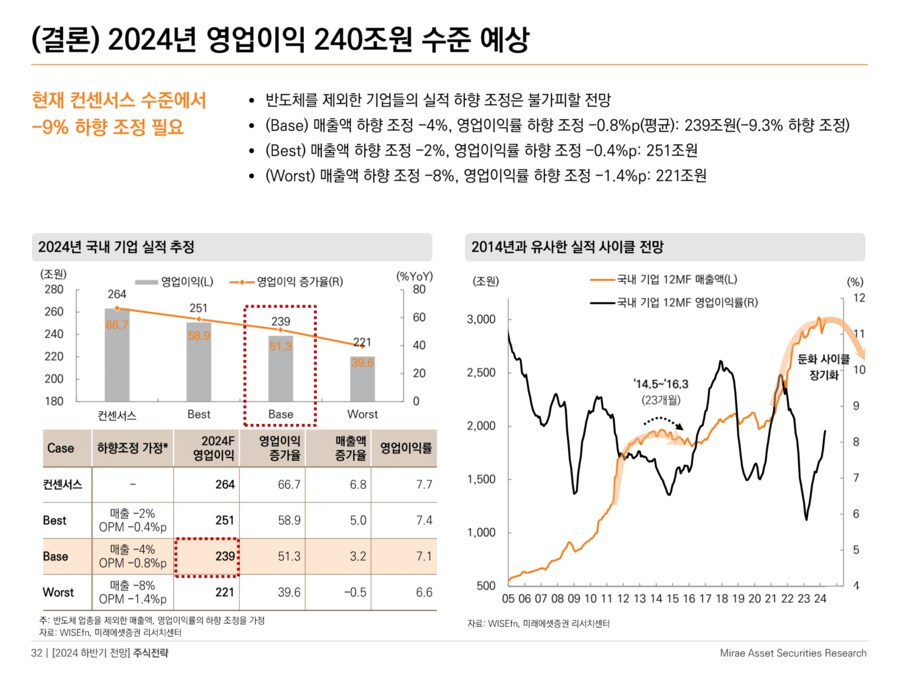

*2024년 합산 영업이익은 240조원(+51%YoY)을 예상합니다(컨센서스: 264조원/+67%YoY). 반도체를 제외하고 약 10%의 실적 하향 조정이 필요합니다. 반도체와 유틸리티를 제외한 영업이익 증가율은 +5.3%YoY로 전망합니다(컨센서스: +20%YoY).

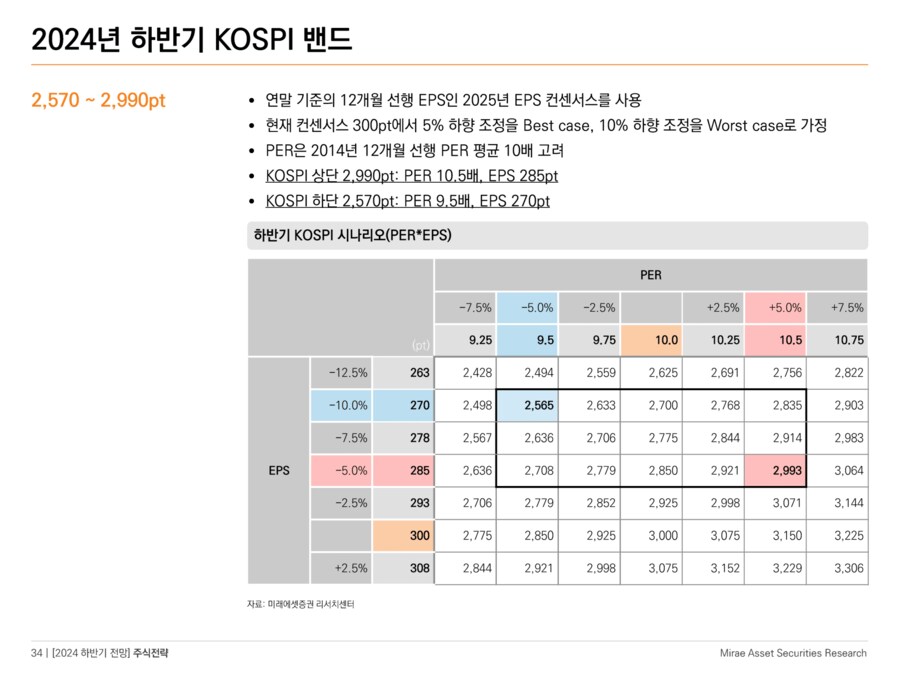

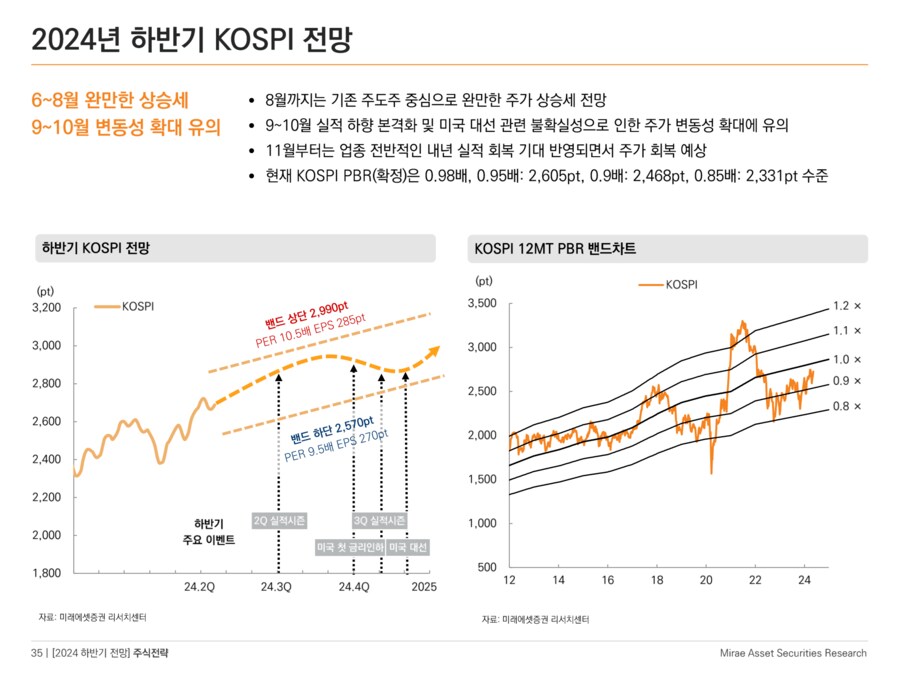

*하반기 KOSPI 밴드는 2,570~2,990pt를 제시합니다(상단: EPS 285pt, PER 10.5배 / 하단: EPS 270pt, PER 9.5배). 2014년 12개월 선행 PER 10배를 고려했습니다. 이익 증가율(↘️) 및 리스크 프리미엄(↗️)의 방향성이 현재와 유사하다고 판단했습니다.

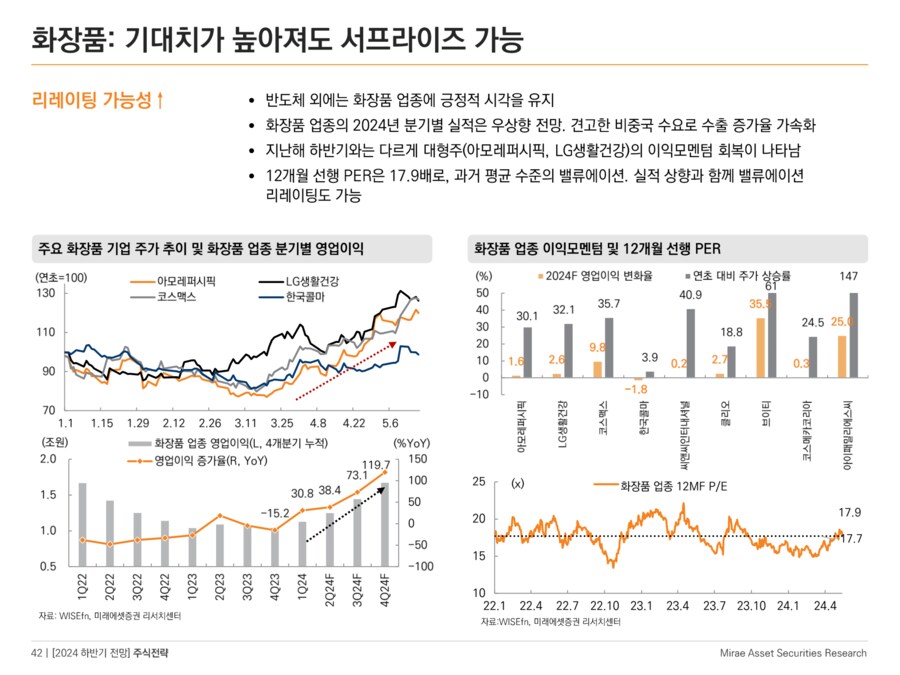

*8월 중순까지는 기존 주도주(반도체, 화장품 등) 중심으로 완만한 주가 상승세를 전망합니다. 9~10월 실적 하향 본격화 및 미국 대선 관련 불확실성으로 인한 주가 변동성 확대에 유의할 필요가 있습니다. 이후에는 25년 실적 증가 기대에 따른 주가 회복이 예상됩니다.

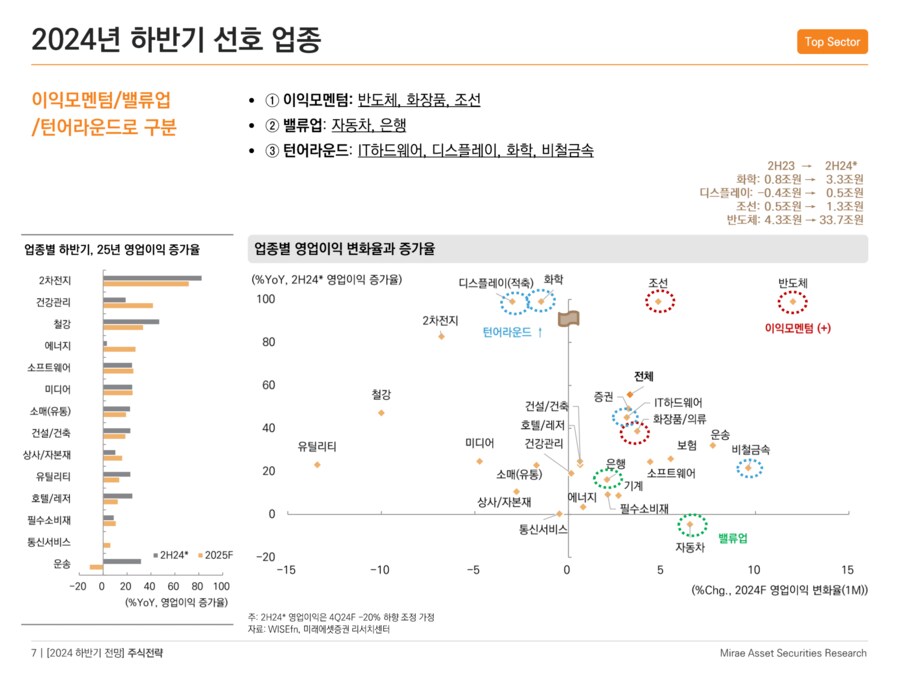

*하반기 주도 업종 선정 기준은 실적입니다. 매크로 환경 개선이나 밸류에이션 상승보다는 이익이 주가의 주요 결정요인입니다.

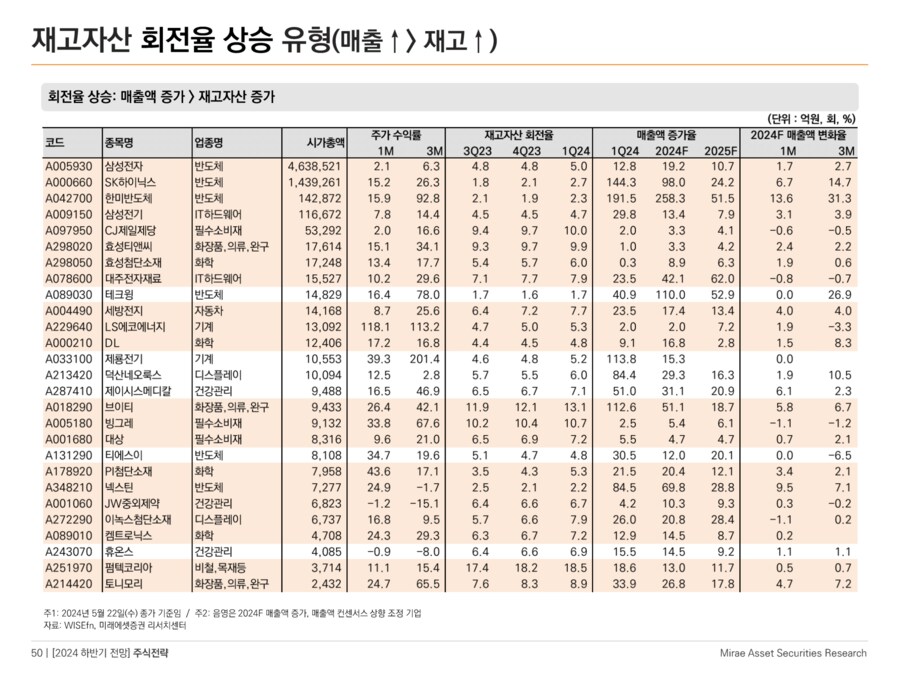

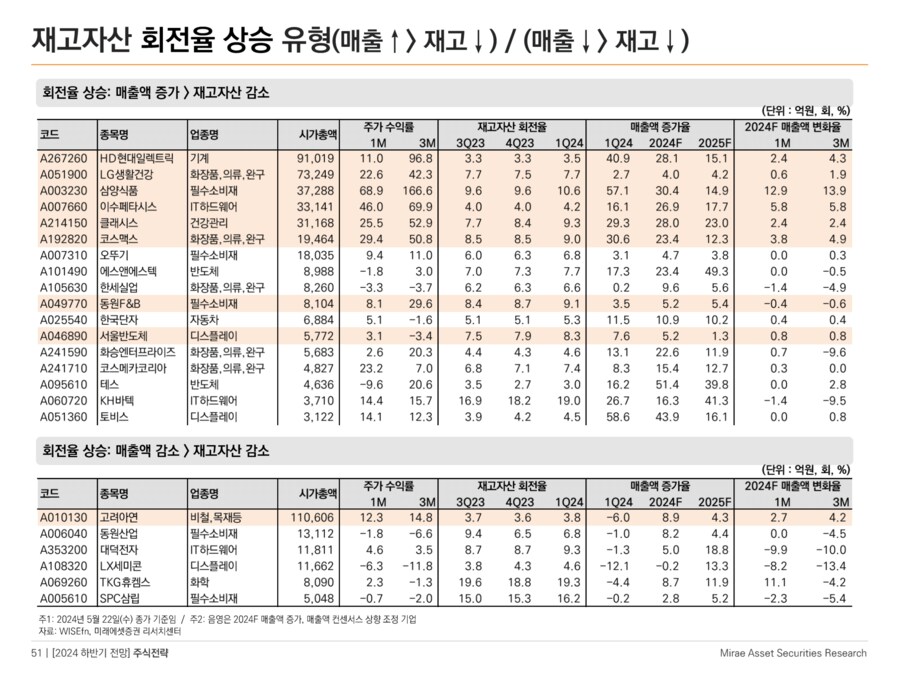

*지난 전망 자료에서 활용했던 애널리스트 컨센서스 분포와 어닝 서프라이즈 횟수, 재고자산 회전율 등을 활용해 하반기 선호 업종과 Top Pick을 선정했습니다.

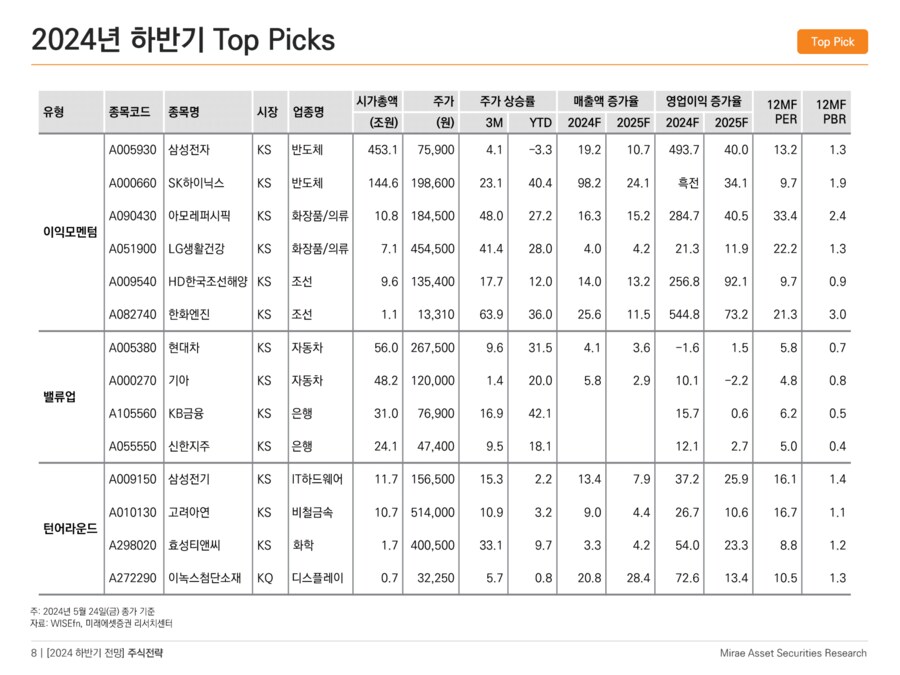

*선호 업종은 (1)이익모멘텀: 반도체, 화장품, 조선, (2)밸류업: 자동차, 은행입니다. 재고 부담이 낮아지고 있는 (3)턴어라운드: IT하드웨어, 디스플레이, 화학, 비철금속도 관심 대상입니다.

*기존 주도 업종인 반도체, 화장품 강세가 이어질 전망입니다. 이익 증가율과 모멘텀 모두 긍정적입니다. 조선은 하반기 실적 개선이 기대됩니다.

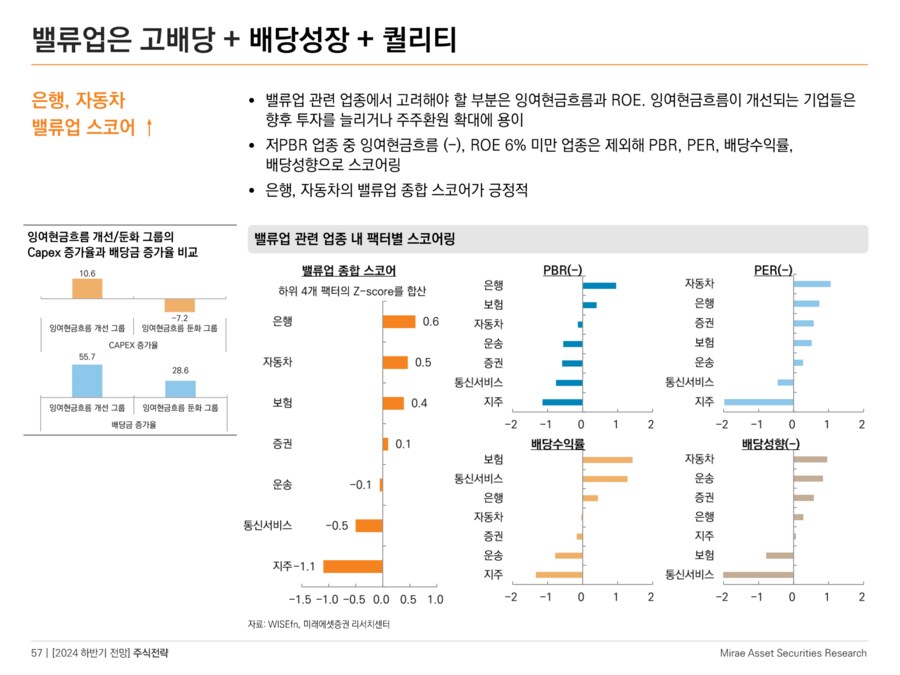

*밸류업 관련 업종 중 자동차, 은행은 주주 가치 제고 노력 지속 및 정책 모멘텀으로 밸류에이션 회복이 가능할 전망입니다. 또한, 저PBR 업종 중 퀄리티 스코어가 가장 높습니다.

*하반기 Top Picks는 SK하이닉스, 아모레퍼시픽, 한화엔진, 현대차, KB금융, 삼성전기, 효성티앤씨 등 14개 종목을 선정했습니다.

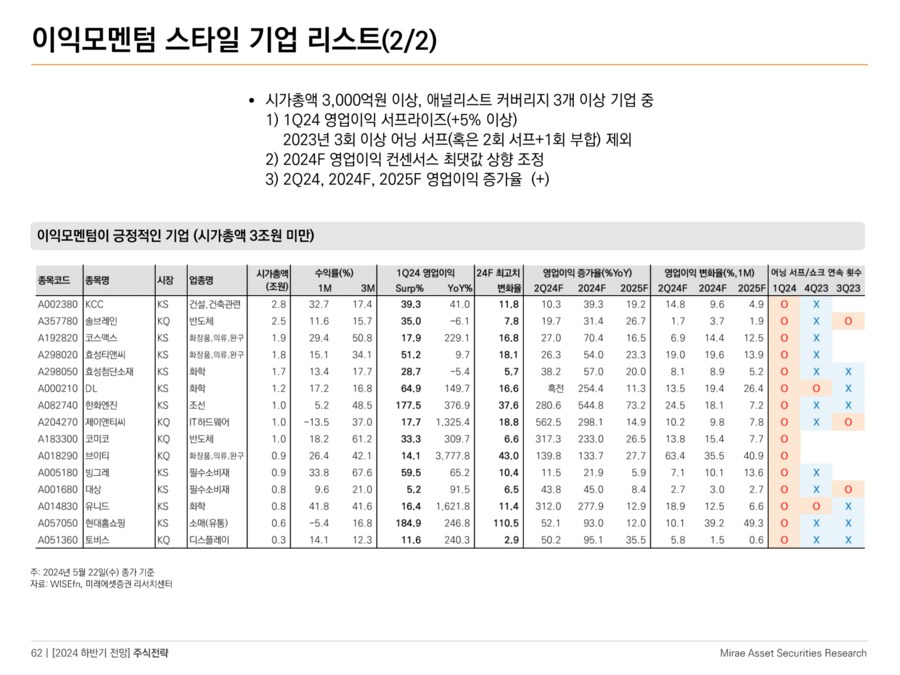

*추가 관심 기업들은 자료 내 p.50~51, p.61~62에 재고자산 회전율 개선 기업과 이익모멘텀 스타일 기업들을 참고해 주시길 바랍니다.

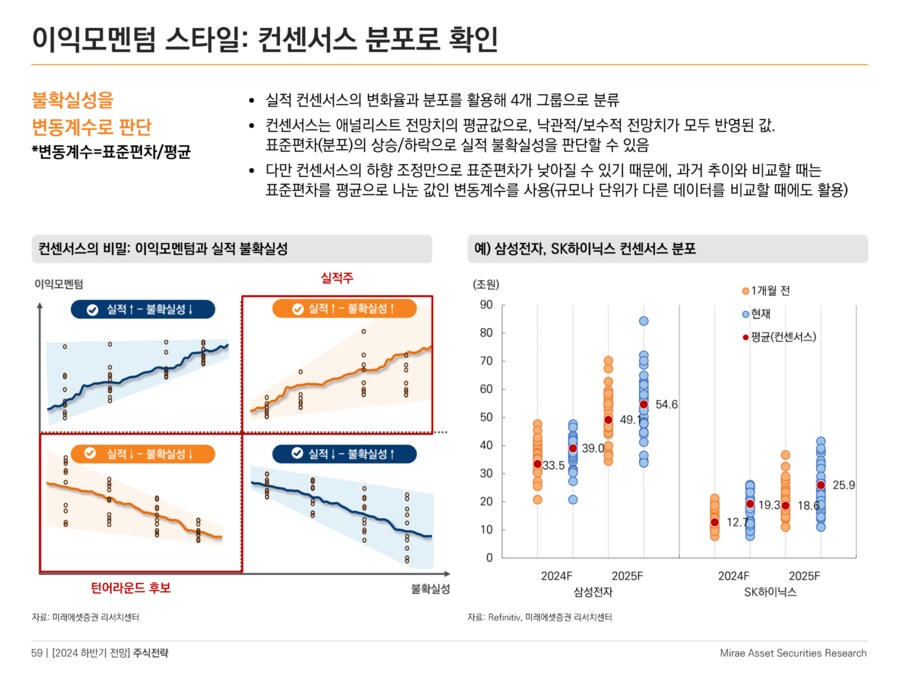

이익모멘텀이 양호한 업종/기업은 변동계수가 상승해야 좋습니다(컨센서스 최대치 상향 조정)

이익모멘텀이 둔화되는 업종/기업은 변동계수 하락 여부가 중요합니다.(전망치 분포가 좁아지면서 실적 불확실성이 낮아짐)

- 미래에셋증권 투자전략/퀀트 유명간, 황지애 -

============================================

요약

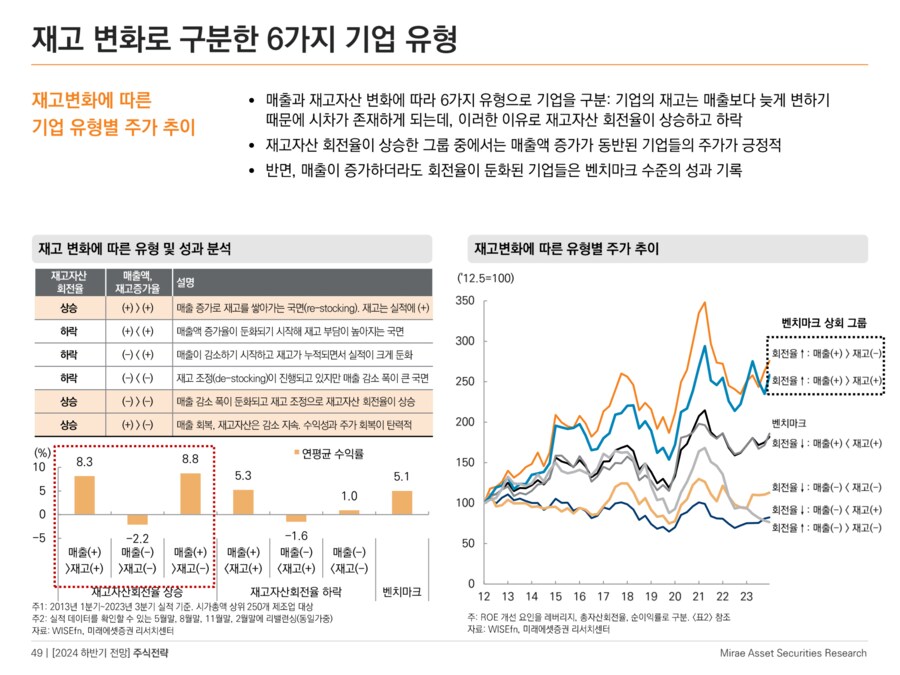

1) 재고자산 회전율 개선

재고 자산 회전율 상승 & 매출액 증가 = 가장 긍정적

① 회전율 ↑ : 매출 (+) > 재고 (-)

매출 증가로 재고를 쌓아가는 국면 (re-stocking), 재고는 실적에 (+)

② 회전율 ↑ : 매출 (+) > 재고 (+)

매출 회복, 재고자산은 감소 지속, 수익성과 주가 회복이 탄력적

p.50~51

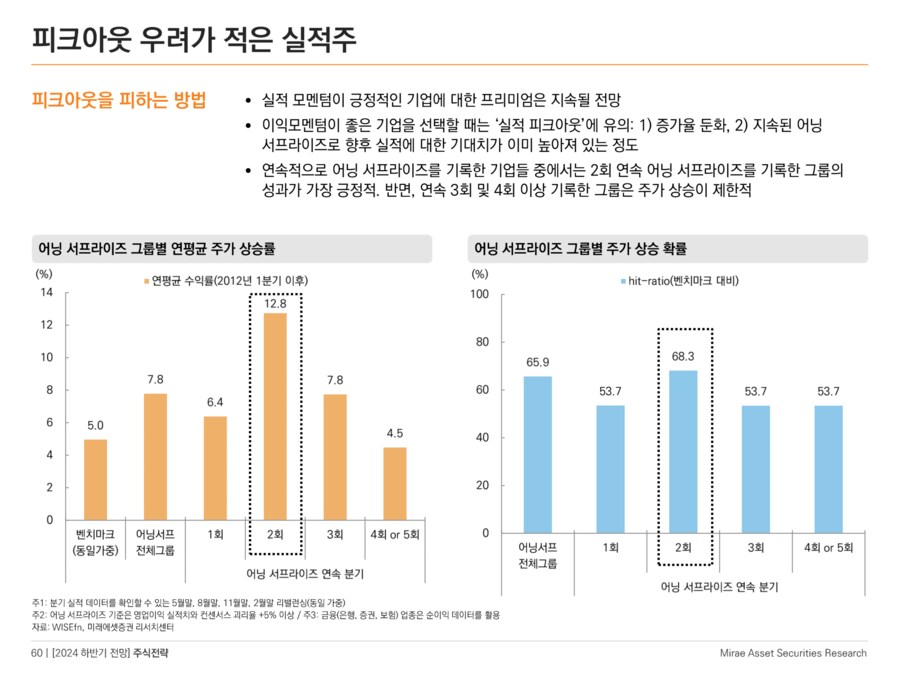

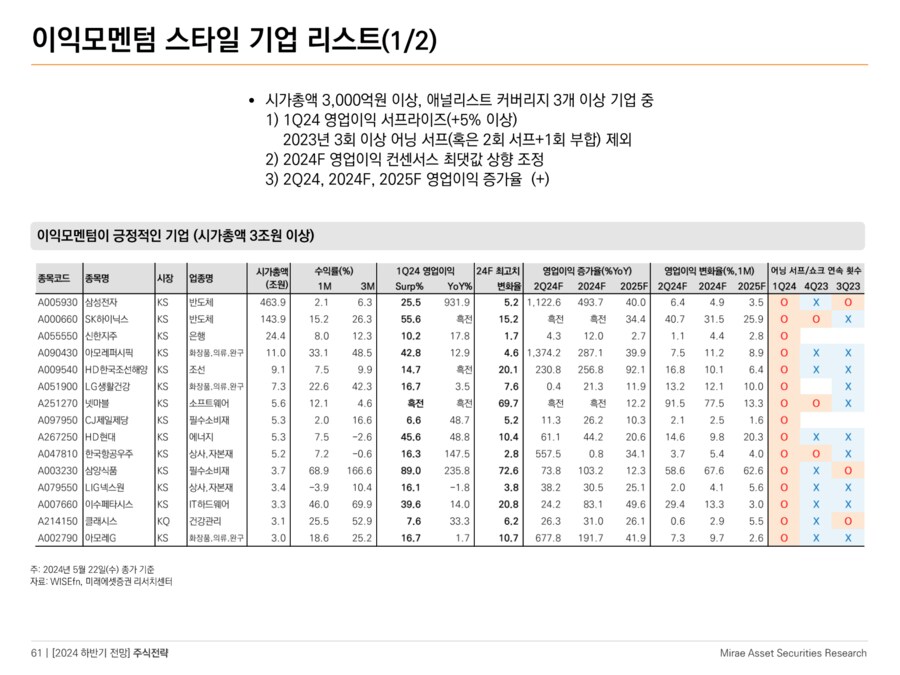

2) 이익모멘텀 스타일

① 컨센서스 분포로 확인

변동계수 = 표준편차/평균

표준편차 ↑ > 평균 ↑ = 변동 계수 ↑

② 피크아웃 우려가 적은 실적주

2회 연속 어닝서프라이즈 그룹의 성과가 가장 긍정적

3~4회 연속 어닝서프라이즈 그룹은 주가 상승 제한적

반도체, 자동차, 조선

p.61~62

3) 밸류업

저PBR 업종 중 잉여현금흐름 (-), ROE 6% 미만 업종 제외하고 PBR, PER, 배당수익률, 배당성향으로 스코어링

은행, 자동차 : 현대차, 기아, KB금융, 신한지주

4) 턴어라운드 기대

변동계수 ↓ → 실적 불확실성 ↓

실적 불확실성

IT하드웨어, 비철금속 < 디스플레이, 화학

삼성전기, 고려아연, 이녹스첨단소재, 효성티앤씨

5) 하반기 Top Picks

① 이익 모멘텀 : 삼성전자, SK하이닉스, 아모레퍼시픽, LG생활건강, HD한국조선해양, 한화엔진

② 밸류업 : 현대차, 기아, KB금융, 신한지주

③ 턴어라운드 : 삼성전기, 고려아연, 효성티앤씨, 이녹스첨단소재