문홍철의 Concise (채권/FX)

■ 외국인의 코스피 매도세, 원화 약세에 직접적 영향, 수출 동향 고려시 향후 전망 어두워

■ 물가와 유가, 미국채 10년 금리에서 발견되는 계절성, 2H24 경기둔화를 지지한다

■ 6월까지는 변동성 높아, 하반기에 완만한 금리 하락에 대비, 환율은 당분간 높은 수준

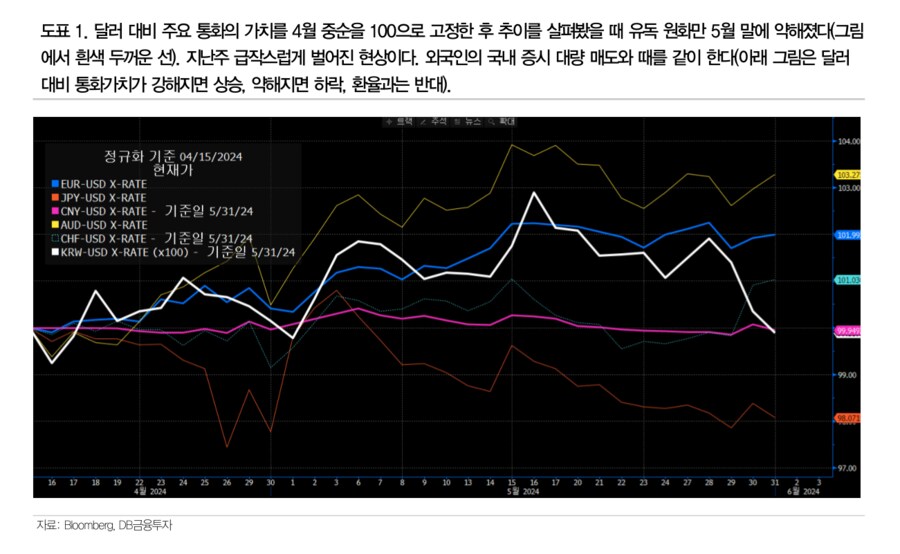

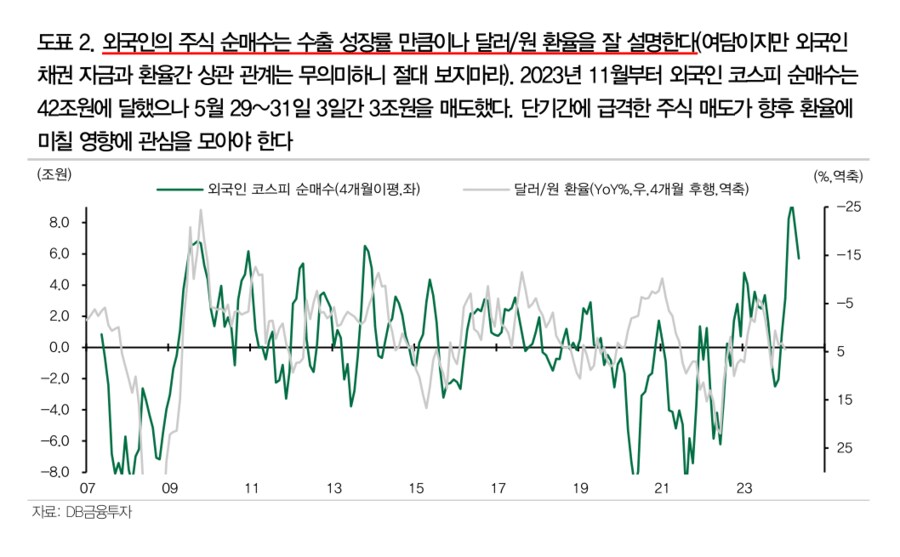

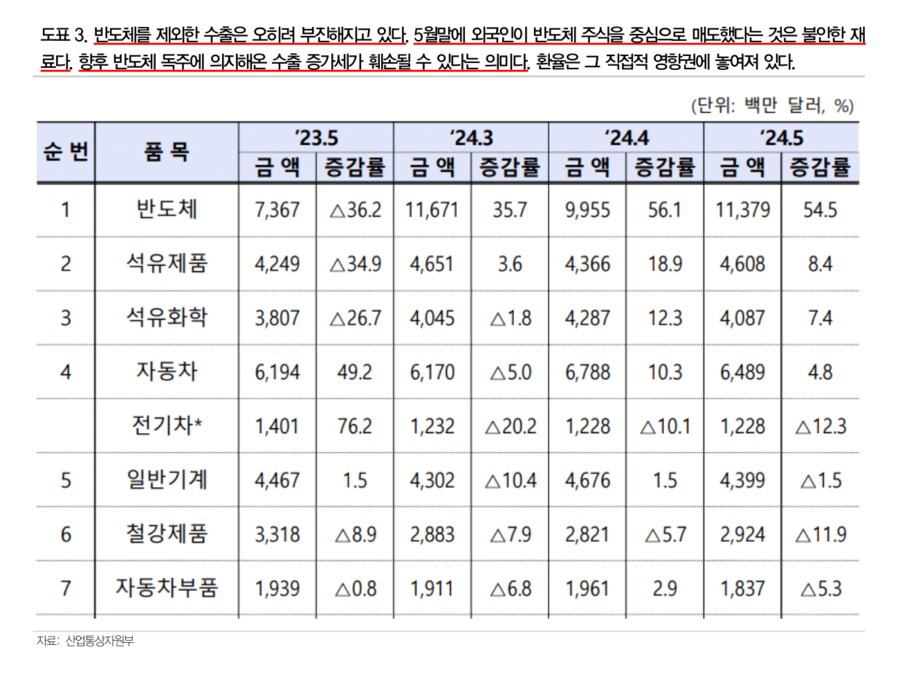

달러 강세 주춤한데도 원화는 홀로 약세, 큰 흐름의 변화를 상징할 수 있어: 연준은 여전히 매파적이지만 5월 미국 지표는 둔화되었고 달러 강세를 주춤하게 만들었다. 그런데도 불구하고 지난주 달러/원 환율만 크게 상승하는 현상이 벌어졌다. 여타 통화와 구분되는 차별화다[도표1]. 주후반들어 외국인이 국내 증시에서 대량 매도하면서 외환시장에 영향을 미쳤다. 외국인의 코스피 매매는 수출증가율과 함께 달러/원 환율을 설명하는 좋은 변수다[도표2]. 수출상황도 보기보다 좋지 않다. 수출 YoY 성장세가 지난달보다도 하락(13.8%→11.7%)했으며 반도체를 제외한 대부분 품목의 성장세가 둔화되거나 (-)전환했다[도표3]. 외국인이 지난주 매도한 코스피 종목이 반도체에 집중되었다는 점은 반도체 홀로 이끌어가는 수출에 더욱 부정적인 재료다. 특히 한국이 제조업 국가로서 최종수요에 민감한 카나리아임을 고려할 때 동 현상이 글로벌 수요 둔화의 선행지표일지도 확인해야 한다. 하반기 연준 금리인하 후 환율은 하락하겠지만 먼 미래이니 당분간 달러/원의 레벨을 높게 설정하자.

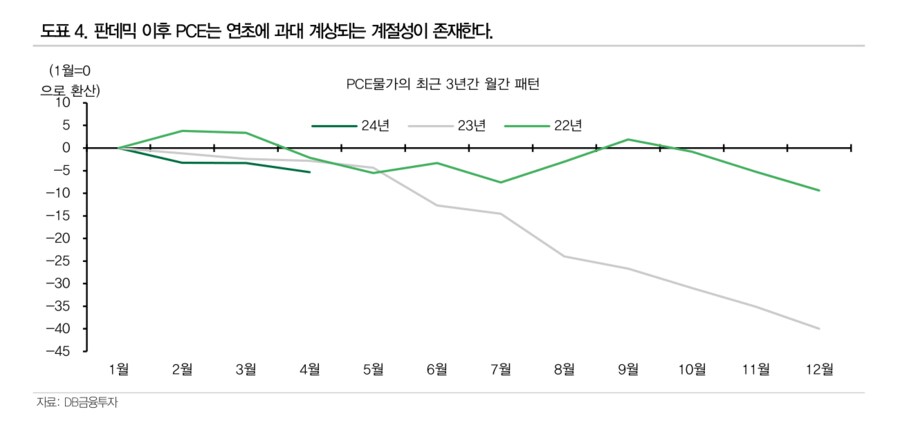

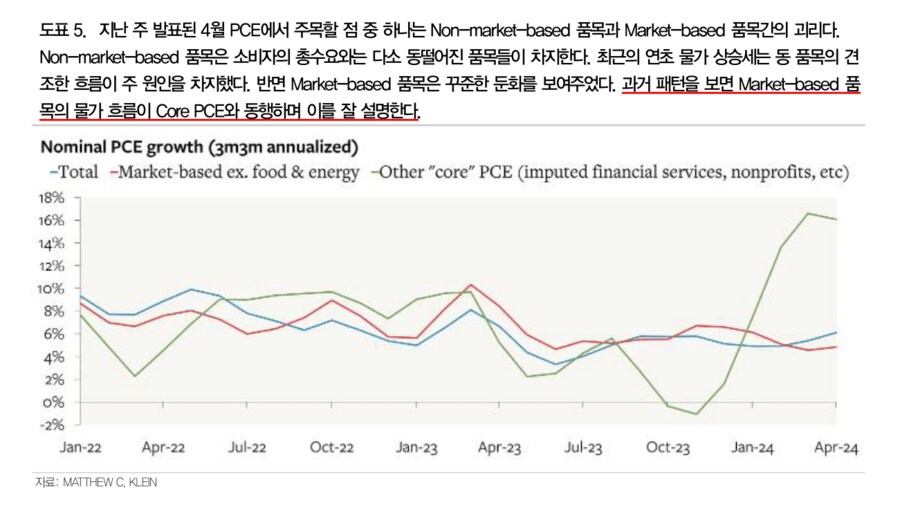

물가와 유가, 미국채 10년 금리에서 발견되는 계절성: 지난주 미국채 입찰수요 부진이 금리를 20bp가량 높였던 바 있다. 재무부 계획상 중장기 채권 발행이 2Q24에 늘어나지만 3Q24에는 T-Bill 발행이 다시 늘어나면서 중장기채 공급 우려는 완화될 것이다. 재정악화의 원인은 현금살포가 아니라 이자비용증가이며 이자를 살포한다 한들 수요와 인플레에는 영향이 없다. 지난해부터 거듭 강조하지만 국채수급악화는 ‘조달된 부채가 현금살포에 쓰일 때’만 금리를 상승시킨다. 펀더멘털이 우선이다. 그런 면에서 지난주 발표된 PCE는 2가지 측면에서 의미가 있다. 첫째, 연초 고물가 이후 연말까지 PCE가 둔화되는 패턴이 다시 확인될 것으로 예상된다[도표4]. 동 현상의 원인은 불명이지만 코로나 이후 계절 조정치의 흔들림, 혹은 연초 가격 재설정에 따른 효과로 추정된다. 둘째, Non-market-based PCE 품목의 상승이 견조한 물가의 대부분을 설명한다[도표5]. 동 품목은 소비자의 총수요 변화와는 동떨어진 품목들로서 각종 보험료, 금융수수료, 의료보험료 등이다. 실제로 Core PCE는 동품목을 제외한 market-based PCE와 밀접한 흐름을 보인다. 이미 4월 CPI 지표에서 차량 보험료로 이를 확인했던 바가 있다. 결과적으로 이는 수요 둔화에 따른 물가 안정은 중단없이 진행중이라는 점을 시사한다.

유가와 미국채 10년물은 연간으로 일관된 역U자형 패턴을 따른다[도표6,7]. 이유는 모른다. 일조량에 따라 세로토닌이 희망을 만들고 가을부터 찾아오는 멜라토닌이 우울함을 야기하기 때문일까? 아무튼 올해도 과거와 비슷한 패턴을 따르고 있다. 유가가 물가에 미치는 영향이 절대적이고 10년물 금리를 결정한다고 했을 때 동행하는 패턴은 이해된다. 그런 면에서 향후 사우디의 행보에 주목하라. 아람코 IPO는 사우디가 재정 조달에 난항을 겪고 있다는 의미이며 결과적으로 원유 시장에 변동성을 야기할 수 있다. 사우디는 2019년에 아람코 상장 직후 2백만 배럴 증산에 나섰던 전례가 있다. 이번에도 그러리라는 보장은 없지만 감산연장에 따라 빈 살만이 어려움을 겪고 있음은 확실해 보인다. 더불어 미국 고용을 결정할 이민정책과 상원선거에 중요한 변수도 발생했다. 맨친 의원이 민주당을 탈당했는데 향후 무소속 출마 가능성이 없지 않다. 같은 무소속 시네마 의원과 함께 캐스팅 보터의 비중이 커지고 대선과 상원 선거 판도에 변화가 있을 수 있으니 뉴스를 꾸준히 추적하자.