주식 문학 산책 (글로벌주식)

■ 주식시장에 대한 강세, 약세장 촉발 원인은 경제보다는 금융 환경의 변화가 촉발

■ 직접적인 영향을 미치는 통화정책 변화 기대와 그에 대한 주식시장 반응을 살펴볼 필요

■ 금융 완화, 긴축과 경제가 예상과 다르게 반응할 때 잘못된 시그널 발생한다는 것은 한계점

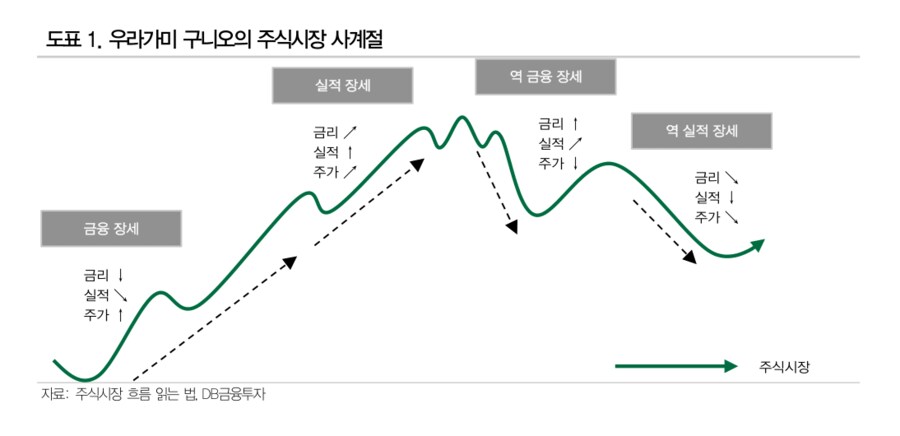

주식시장의 하락과 상승은 금융 환경 변화에서 시작: 강세장과 약세장의 시작과 종료는 경제의 변화보다 금융 환경 변화를 살펴야 한다. 우라가미 구니오가 주식시장 흐름 읽는 법에서 제시한 주식시장 4개 국면론은 금융완화를 배경으로 불경기 하의 주가 상승이 나타나는 금융장세, 경기 회복세를 보이며 나타나는 실적장세, 경기가 과열된 까닭에 나타나는 인플레이션 억제를 위한 금융긴축에 의해 주가가 하락하는 역금융장세, 긴축정책에 의해 경제 성장이 둔화되고 기업 수익이 마이너스로 돌아서면서 주가가 바닥권에 진입하는 역실적장세로 구성되어있다. 반등과 하락이 시작되는 금융장세와 역금융장세의 촉발 요인은 경기의 변화보다는 통화 정책의 변화라는 것을 주지할 필요가 있다.

통화 정책 변화 자체를 투자 시그널로 활용하는 전략은 미국 주식시장에서 유효성이 떨어짐: 통화 정책 변화 자체를 투자 시그널로 활용한다면, 안전할 수 있으나 높은 수익 기회도 놓치는 결과를 가져올 수 있다. 역금융장세는 긴축적인 통화 정책이 계기가 되어 도래하지만, 실제 강세장세의 마지막은 각양각색이기에 언제 하락이 시작할지 판단하는 것은 어려운 일이다. 따라서 우라가미는 예방적인 조치이지만, 최초의 금리 인상이 시행된 시점에서 역금융장세에 대비하여 신규 주식투자를 보류하고 운용 자금을 단기 금융 상품으로 전환하는 전략이 유효하다고 주장한다. 미국 주식 시장에 대입해 보면 제시된 전략이 안전할 수는 있겠으나, 큰 수익의 기회를 놓칠 수 있기 때문에 유효한 전략이 아닐 수 있다. 가장 최근 미국 금리 인상 사이클 에서도 확인할 수 있다. 연준은 2022년 3월 금리 인상을 시작하여 현재까지 고금리를 유지 중이다. 2022년 초에 포지션을 청산했다면, 2022년 약세장을 피할 수는 있었겠으나, 2023년부터 지금까지 이어진 주식시장 상승도 누리지 못했을 것이다.

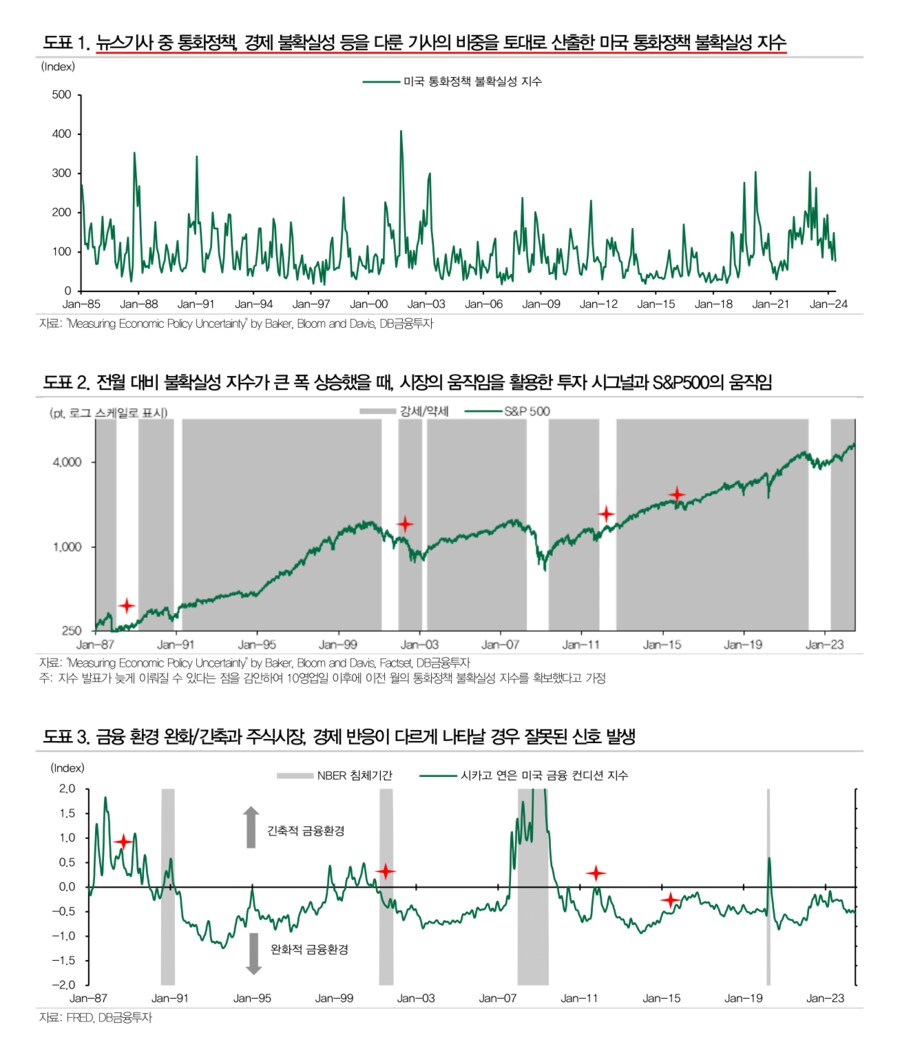

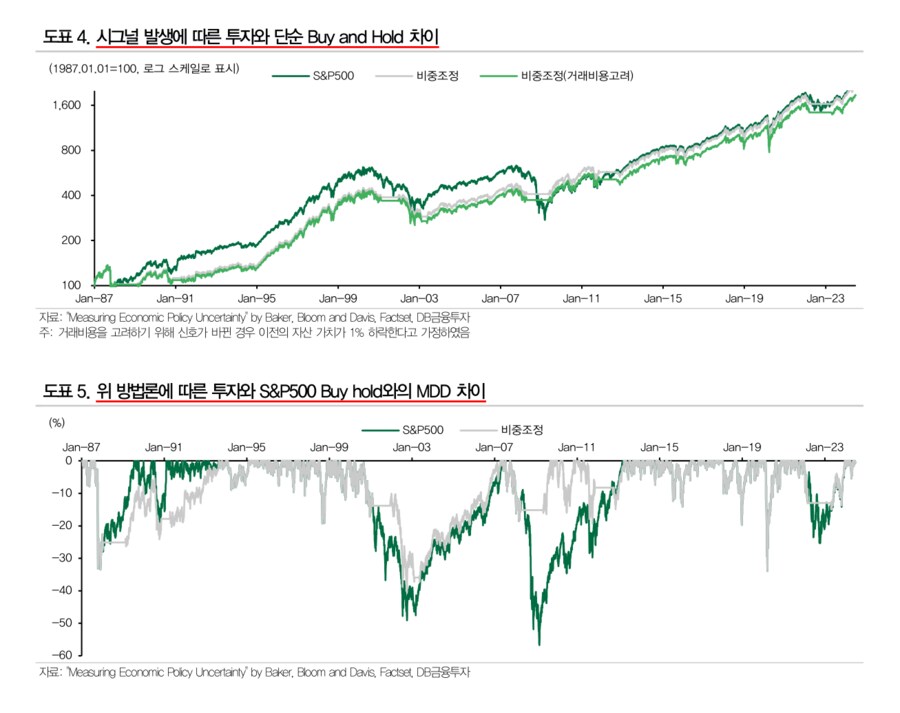

당시의 금융 환경 변화에 대한 주식시장의 기대를 투자에 활용할 것을 추천: 금융 환경 변화 가능성이 높아졌을 때, 그에 대한 주식시장의 반응을 투자에 활용할 것을 추천한다. Baker-Bloom-Davis MPU(Monetary Policy Uncertainty) 지수는 뉴스 기사로부터 경제, 정치, 통화 정책, 불확실성 관련 단어를 담은 기사가 전체 기사 중에 차지하는 비중을 활용하여, 통화 정책 변화에 대한 사회 전반의 관심도를 측정한다. 전월보다 지수가 상승했다는 것은 정책 변화 가능성이 증가하여 사회의 관심도가 증가했다고 해석할 수 있다. 지수 상승 이후 주식시장이 상승한 경우에는 투자, 하락한 경우 포지션을 청산하는 전략을 활용하면 변동성을 제어하면서 시장과 유사한 수익률을 기록할 수 있다. 완화적인 통화 정책에도 경기 회복 속도가 느리거나, 긴축적인 금융 환경 도래에도 주식시장이 상승한 경우에 반대의 신호가 발생하여 시장보다 높은 수익률을 기록하지 못했다. 다만, 금융위기와 IT 버블 붕괴 초기에 신호가 발생했다는 점에서 참고할만한 지표라고 판단한다. 최근 금리 인하 기대와 그에 따른 시장 반응에 대한 의견이 분분한데, 이 전략을 참고하여 청산, 투자 지속을 결정할 것을 추천한다.

- DB금융투자 강대승 Analyst -