문홍철의 Concise (채권/FX)

■ 엔 약세는 균형 대비 과도한 것이 사실이지만 당분간 반등을 기대하기는 어렵다

■ 일본이 금리를 인상하면 오히려 엔이 더 약해질 수 있다. 일본의 미국채 매도 우려도 과도

■ 달러/원 환율은 상방압력이 우세, 금리는 반등하더라도 좋은 기회로 활용하고 채권을 매수

엔 약세는 균형 대비 과도한 것이 사실이지만 당분간 반등을 기대하기는 어렵다: 엔이 과도한 약세를 보이고 있을 때 다들 그 원인이 일본의 낮은 금리에 있다고 한다. 대중은 금리차가 환율을 결정한다고 믿기 때문이다. 그러나 금리와 환율은 모두 원인이 아닌 결과다. 엔이 약한 원인에 대한 보다 근본적 질문은 왜 일본의 금리가 다른 나라 대비 낮은가? 그것이 비정상적인가? 그렇다면 금리를 인상하여 해소해야 하는가? 일본 당국이 어떤 의사결정을 할 것인가? 한국과 미국에의 금리, 환율 시사점은 무엇인가? 등이다.

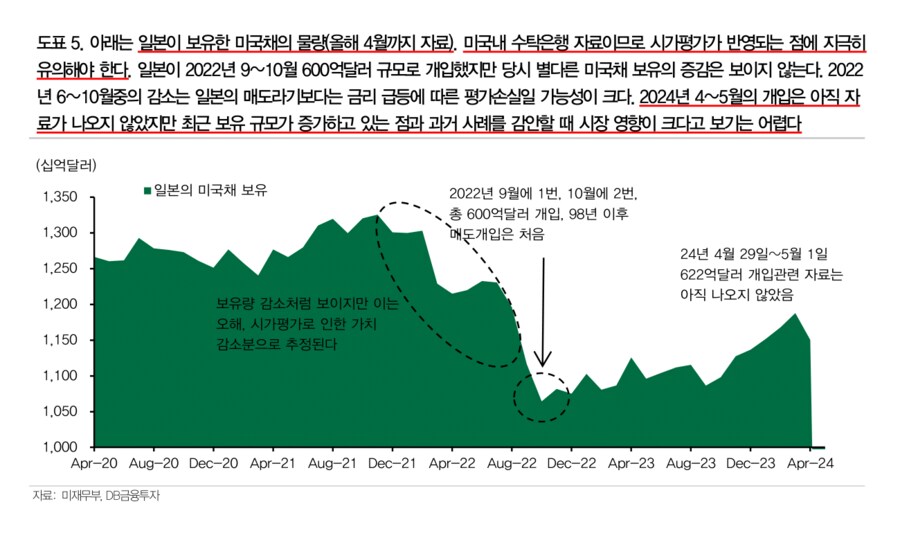

5년~수십년의 장기적인 적정 환율 모델은 존재하지 않지만 상식에 기반해보자. 통화가치란 국가의 주식이라고 단순화할 수 있다. ‘타국가 대비’ 실질 성장이 낮을수록, 본원통화(즉, 발행 주식의 총수)가 많을수록 통화가치가 약할 것이다. 경험에 따르면 실질성장이 낮아질수록 본원통화 확대정책(QE등)을 펼치면서 통화 약세가 가속화되는 경향이 있다. 비전통적 통화정책은 저성장의 결과다. 근본적으로 성장, 인구구조가 엔에 부정적이다[도표1]. 엔의 최근 약세가 과도한 면이 있기는 하지만[도표2,3] 시장의 단기 모멘텀은 무시하기 어렵다. 일본의 금리 인상이 오히려 경제 둔화 심리를 심화시켜 엔을 더 약세로 끌어 내릴 수도 있다. 일본의 성장률을 보면 금리인상이 가능한 국가라고 보이지 않으며 오히려 인하해야 하는 것이 아닌가 하는 생각이 들 정도다[도표4]. 일본 통화당국의 선택지로는 금리인상과 외환시장개입이 있다. 일본은 소비 비중이 큰 국가다. 금리를 인상하면 환율 안정 효과는 짧은 반면 소비가 침체하며 엔은 더 약해질 것이다. 달러 매도 개입시 미국채 매도 우려로 글로벌 금리를 밀어올릴 수 있지만 실질적 영향은 미미하다[도표5설명 참조]. 외환개입은 최근 2년간 사례에서 비용대비 효과도 적었다. 결과적으로 일본의 대응에도 불구하고 엔 약세 때문에 원화가 약해지는 것은 불가피할 수 있다. 일본의 미국채 매도 우려로 금리가 상승할 수 있지만 이는 매수기회로 활용해야 할 것이다.

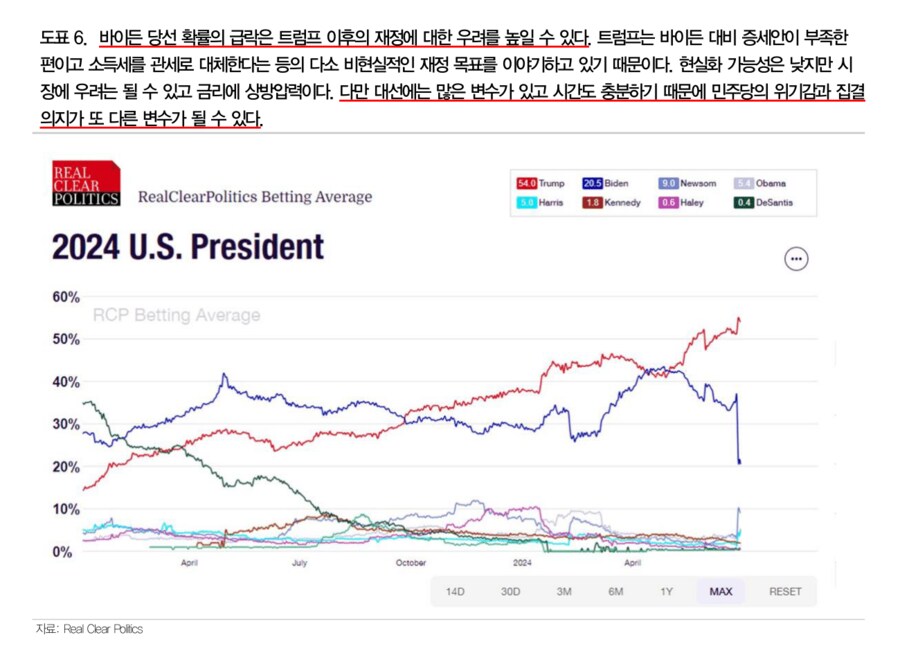

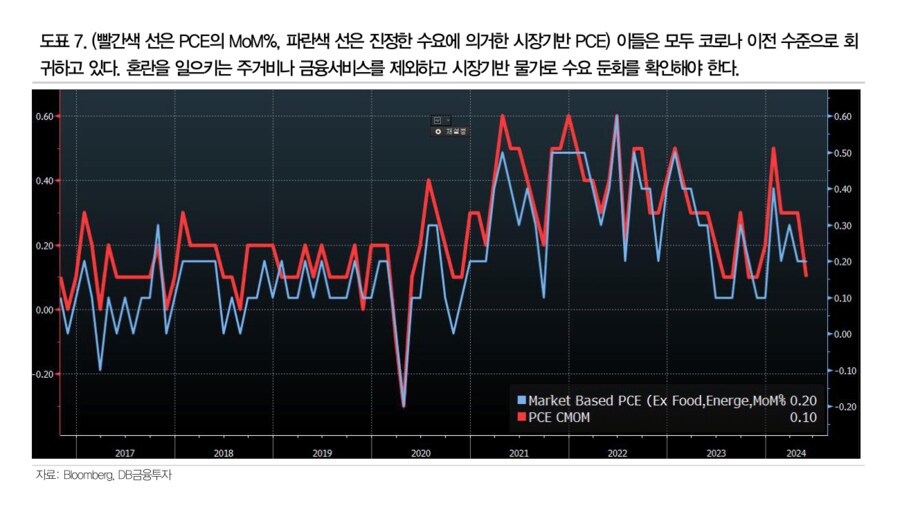

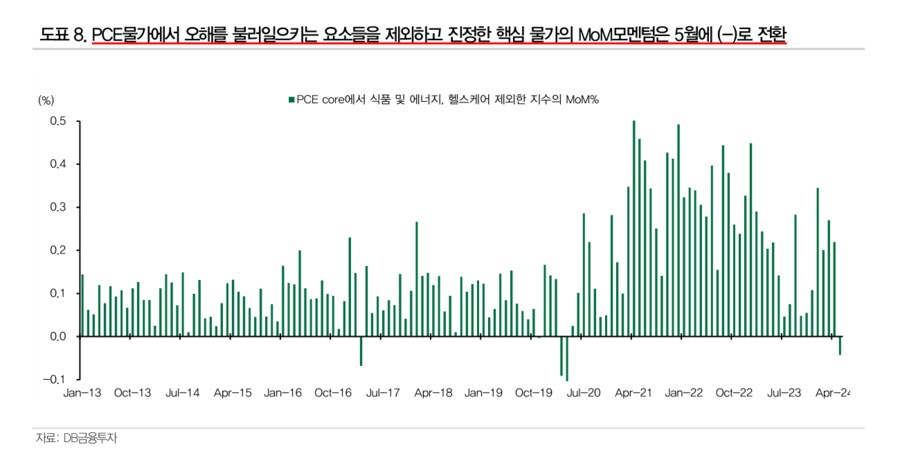

달러/원 환율은 당분간 상방압력이 우세, 금리는 반등하더라도 좋은 기회로 활용: 1) 달러/원은 위안과 엔 가치에 연동되고 있다. 한국은 수출국가이고 제조업 경쟁력이 퇴보하면서 중국, 일본, 대만과 경합도가 올라갔다. 그 만큼 수출 경쟁력 평활을 위한 환율 동조 영향이 불가피하다. 당분간 달러/원 환율의 위쪽 레벨을 높게 전망하고 가져가자. 연준의 금리인하시까지는 환율이 쉽게 하락하기 어렵다. 2) 미대선 토론이 민주당을 패닉에 빠트렸다[도표6]. 트럼프 당선확률이 올라가면 재정면에서 상대적으로 부정적 전망이 강해진다. 그러나 실질적 영향은 누가 대통령이 되든지 크지 않다. 금리 상승은 역시나 매수기회다. 3) 5월 PCE는 CPI와 마찬가지 결과가 나왔다. 특히 우리는 과도한 오해를 가져오는 추정 모델을 배제한, 즉, 진정한 수요에 의거한 시장기반물가의 안정에 큰 의미를 둔다[도표7,8]. YoY물가가 향후 소폭 반등가능하지만 우리는 물가가 2차 하락기에 접어들었다고 생각한다. 노이즈를 일으키는 일부 물가지표를 삭제하고 신호를 발라내어 흔들리지 않는 자신만의 뷰를 정립하자. 4) T-Bill발행이 감소하면서 RRP매력도가 상승했다[도표9]. 연준으로 유동성이 흡수될 가능성이 커졌다. 이는 금융시장에 일부 혼란을 일으키고 금리도 반등시킬 수 있다. 그러나 7월부터는 다시 T-Bill발행이 늘어나 유동성이 공급될 것이다. 시장 혼란에 아랑곳하지 말고 채권 매수 신호로 활용하자.