Conviction Call

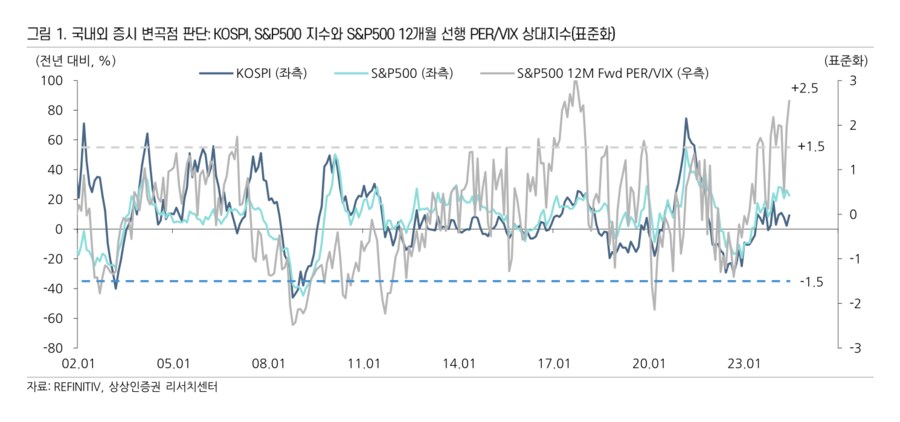

국내외 증시 변곡점 판단을 위한 핵심 잣대 중 하나는 S&P500 12개월 선행 PER/VIX 상대지수(표준화). 통상 동 지수는 +1.5(과매수) ~ -1.5(과매도) 밴드를 순환하며, 과매수 극단 이상의 구간에선 주식 비중축소와 수세적 포트폴리오 대응이, 과매도 극단 이하 구간에선 주식 비중확대와 공세적 대응이 시장을 이기는 투자전략의 본령으로 기능

6/28일 종가 기준 현재 동 지수는 Buying-climax 임계선 +1.5를 훌쩍 넘어선 +2.5. 이는 너무 높은 PER(21.2배)과 너무 낮은 VIX(12.4pt)가 맞물린 결과. 이는, 1) 현재 미국과 글로벌 증시 공히 주가(또는 심리) 과열이 상당하며, 2) 이에 주식시장은 익히 알려진 호재엔 점차 둔감해지고, 미반영 악재엔 차츰 민감하게 반응할 공산이 크고, 3) 현 멀티플(밸류에이션) 부담을 정당화할 수 있는 실적 펀더멘탈 측면 물증 및 논거에 대한 시장 투자가의 갈증은 극심하고, 4) VIX 지수 상승으로 환기되는 잠복 불확실성에 대단히 취약한 구간으로 내몰림에 따라 투자전략 판단에 애로가 가중되고 있음을 복합적으로 시사

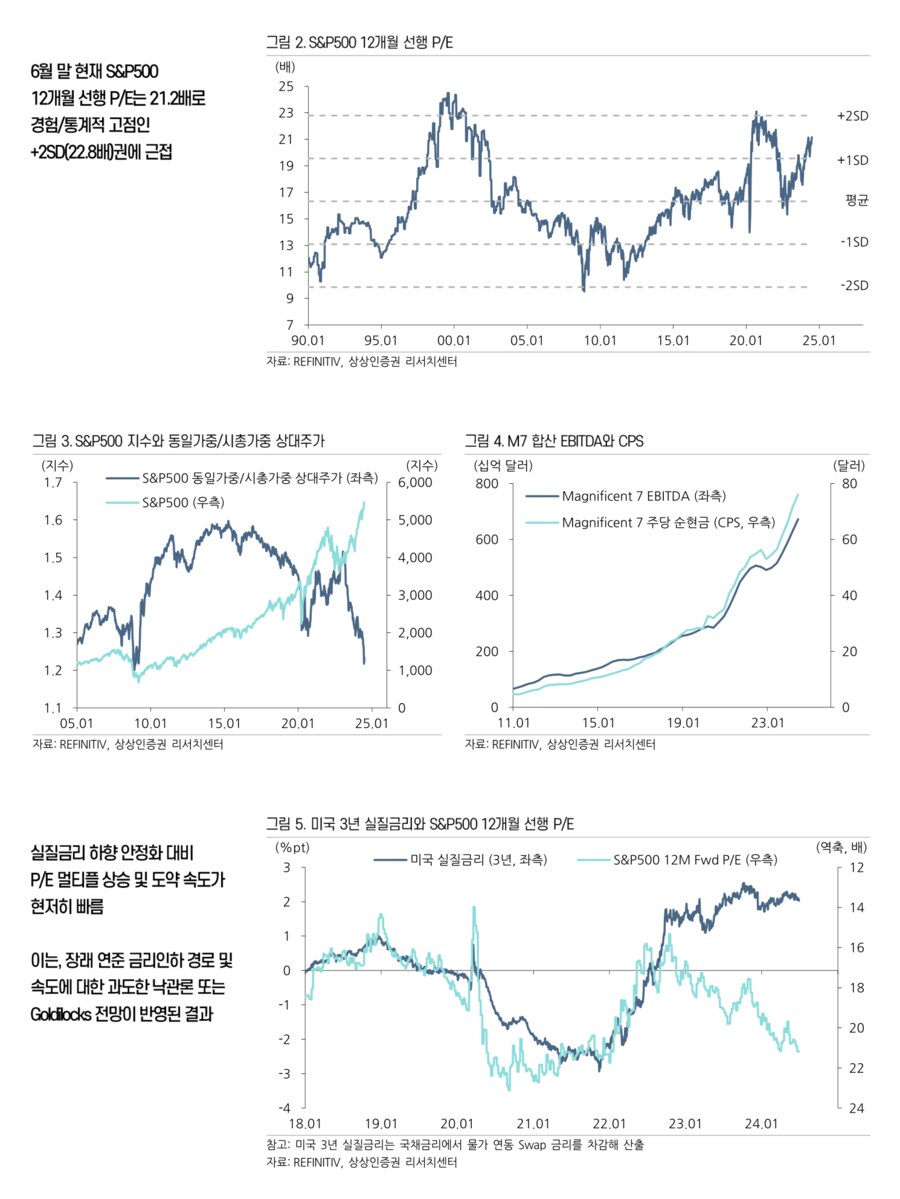

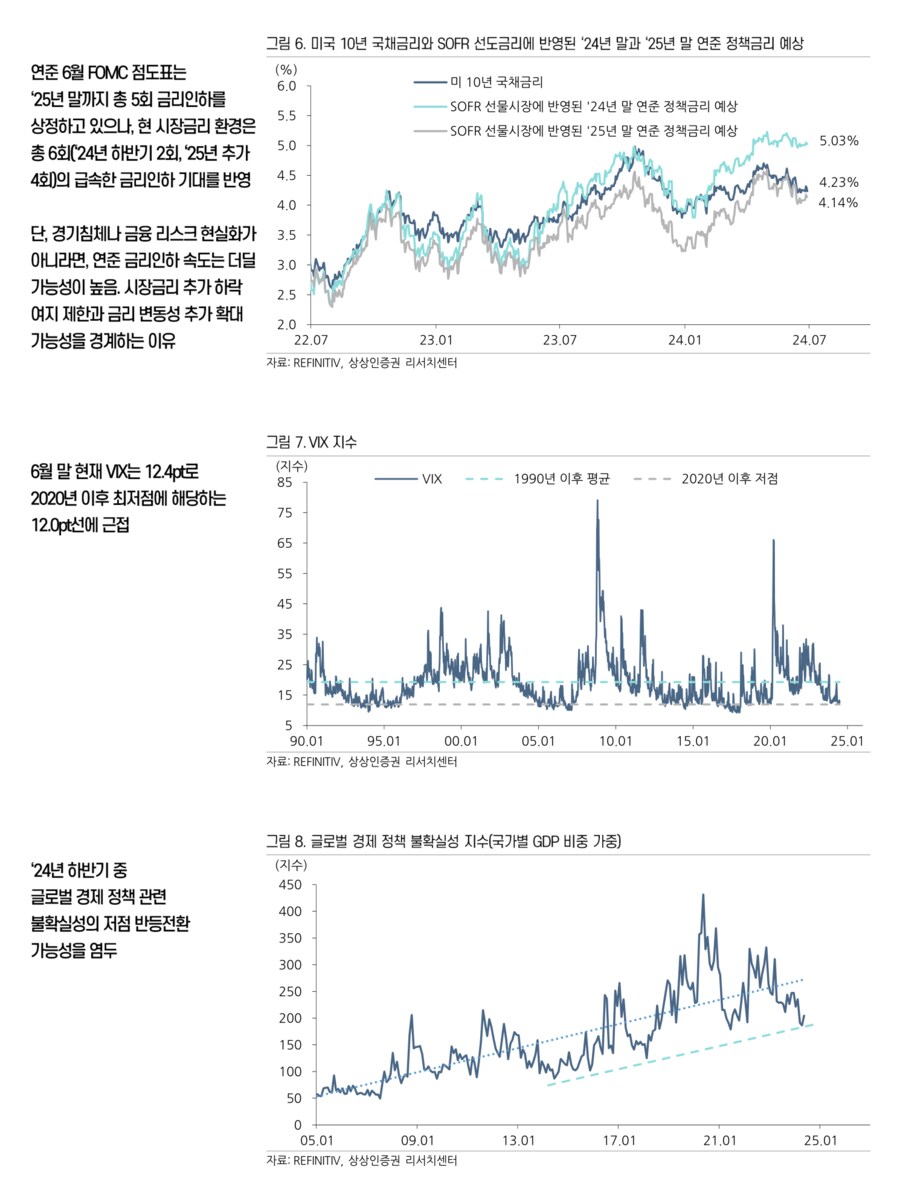

당장, 동 지수 분자에 해당하는 PER의 속락 여지는 미미. 6월 말 현재 S&P500 12개월 선행 P/E는 21.2배로, 경험/통계적 고점인 +2SD(22.8배)에 다가서는 부담스러운 위치에 자리한 것이 사실. 하이 밸류에이션 Magnificent 7(M7 평균 P/E는 36.0배, 테슬라 제외 시 30.9배)에 극단적으로 쏠리지 않았다면 쉽사리 쓸리고 말았을 현 장세 환경의 특수성과 장래 연준 금리인하 경로/속도에 대한 과도한 낙관론의 복합작용 결과. 단, 엔비디아를 위시한 M7(또는 AI 밸류체인 대표주)의 독보적 실적 모멘텀이 현 프리미엄 밸류를 시시각각 정당화하고 있고, 현재 시장이 상정한 연준 금리인하 속도 관련 정오 판단은 9월 최초 금리인하 이후(9월 FOMC 점도표와 경제전망 변화)에나 확인될 개연성이 높음. 당분간 전고점 이상으로의 현 P/E 멀티플 추가 도약은 무리여도, 현상유지 정도는 가능할 것으로 보는 이유

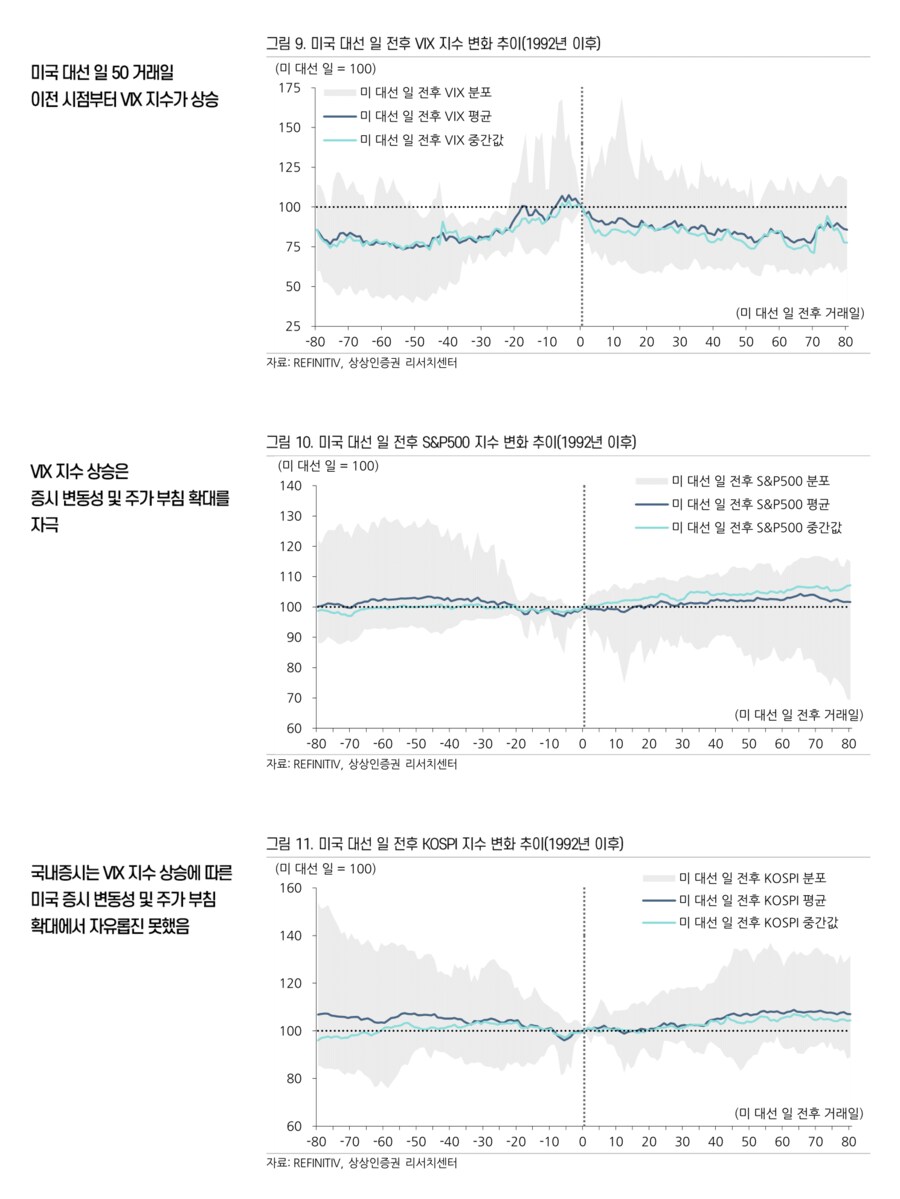

고민은 ‘안정은 불안정을 낳는다(Stability breeds instability)’던 하이먼 민스키의 주장대로, 역사/통계적 저점까지 낮아져 추가 하락 여지는 막히고 반작용격 상승 가능성이 절대적으로 앞서는 VIX. 6월 말 현재 VIX는 12.4pt로 2020년 이후 최저점(12.0pt)에 근접했으나, 미 대선 50 거래일 이전부터 대선 일(한국 시간 ‘24년 11/6일 예정)까지 추세적으로 상승해왔던 그간의 전례에 따를 경우 국내외 증시 2Q 실적시즌이 마무리되는 8월 중하순부터 본격 반등 전환에 나설 공산이 큼. 특히, 1) 그간 미국 매크로 안정의 핵심 견인차였던 미국 적자재정(재정지출 확대)은 ‘22년 5.4%(GDP 대비 재정적자 비중), ‘23년 6.3%에서 ‘24년 CBO 추산 5.3%로 감소할 전망이나, 2) 미국 정치권이 11월 선거 전후 기간 중 관련 파장 완화를 위해 추가/긴급 재정지출 법안을 통과시킬 가능성은 전무하고, 3) 트럼프 득세에 따른 보호무역주의 재점화 우려는 달러화 강세압력 지속을 통해 미국 실물경기 및 주요 기업 실적 모멘텀을 제약할 개연성이 높으며, 4) 선거 전후 글로벌 지정학적 불확실성의 추가 확대 가능성을 배제할 수 없다는 점 등을 염두. 하반기 KOSPI가 6~7월 상승(고점 2,900pt선, 상반기 수출/실적 순항과 주요국 금리인하 관련 사전적 기대의 반영), 8월 중하순 ~ 10월 정체/하락(저점 2,600pt선, 미 대선 관련 정치/지정학 리스크와 연준 금리인하 전후 금리 변동성 확대 가능성). 11~12월 재상승(고점 2,900pt선, 미 대선 이후 글로벌 안도랠리 전개와 밸류업 프로그램 구체화)의 N자 형태 등락 경로를 따를 것이라 보는 주된 이유

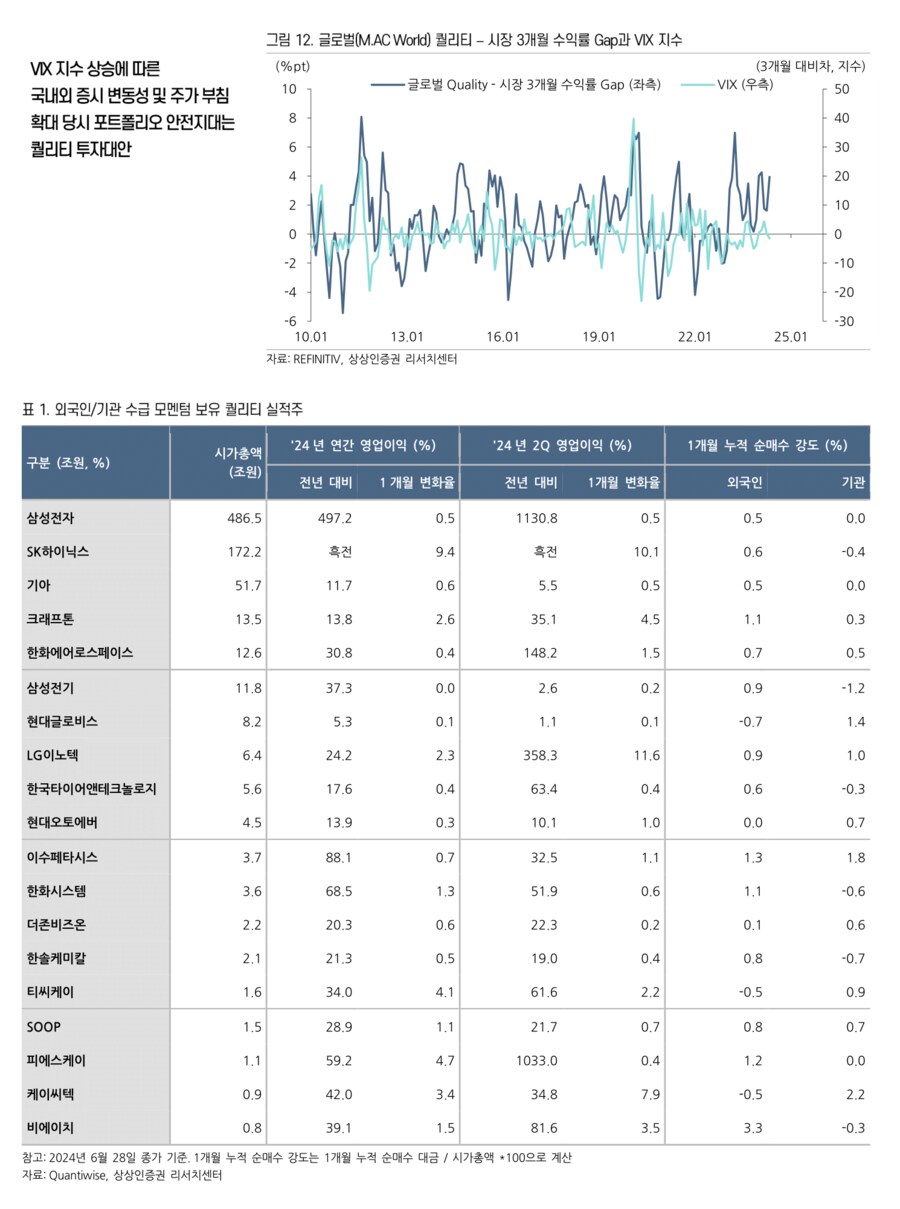

실적 모멘텀의 중요성이 커지고(P/E 부담의 희석 및 완화), 미반영 악재(불확실성 또는 VIX 상승) 관련 민감도가 급증하는 증시 환경에선 퀄리티 실적주가 시장 안전지대에 해당. 이에, 1) 4종의 상장 퀄리티 ETF(KODEX MSCI 퀄리티, KODEX 퀄리티 PLUS, ACE 스마트퀄리티, ARIRANG KS 퀄리티 가중 TR) 편입종목(PDF) 가운데, 2) 실적 모멘텀(‘24년 2Q 및 연간 영업이익 추정치 전년 대비 및 1개월 변화율 상승)과, 3) 외국인/기관 수급 모멘텀(1개월 누적 순매수 강도 상위)을 겸비한 퀄리티 실적주를 도출(표 1). 너무 높은 PER과 너무 낮은 VIX 부담을 동시에 상쇄할 수 있는 하반기 포트폴리오 전략 관련 버팀목으로 봐도 무방

삼성전자, SK하이닉스, 기아, 크래프톤, 한화에어로스페이스, 삼성전기, 현대글로비스, LG이노텍, 한국타이어앤테크놀로지, 현대오토에버, 이수페타시스, 한화시스템, 더존비즈온, 한솔케미칼, 티씨케이, SOOP, 피에스케이, 케이씨텍, 비에이치

- 상상인 증권 주식 Strategist 김용구 -