■ 시작

1) 확률적 우위 누적 → 장기 수익률 향상

2) 매크로는 투자 의사 결정 시 고려해야 할 여러 정보 가운데 하나일 뿐

cf. 가치투자 (자기 완결성)

■ 헤지펀드 업계의 전략 분류

글로벌 매크로 전략의 헤지 펀드 시장 점유율은 3~4위 권

소로스, 달리오, 드러켄밀러, 로저스, 튜더 존스, 자브라, 코브너, 베이컨 등

이들 거장들은 매크로를 본인의 투자에 다양한 방식으로 응용

■ 피터 린치는 매크로를 보지 않았을까?

"당신이 경제전망에 대해 13분을 공부했다면 10분은 버린 셈"

→ CPI, 실업률 같은 후행적 경제지표를 예측하는 것에 대한 무용론

cf. 선행 지표 : 산업 사이클 및 원자재 관련 지표들

피터린치는 산업과 업황을 통해 경기와 매크로를 파악하고, 이를 투자에 적극적으로 활용

→ 피터 린치는 매년 400개 이상의 기업들과 미팅을 하고 관련 산업 행사에 참석하여 산업계에서 나타나는 매크로적 힌트들을 적극적으로 활용했음

● 피터 린치의 대표적인 투자, 1980년대 초 크라이슬러 매수

● 90년대에도 산업의 업황과 사이클을 토대로 광산업체 펠프스 닷지를 매수

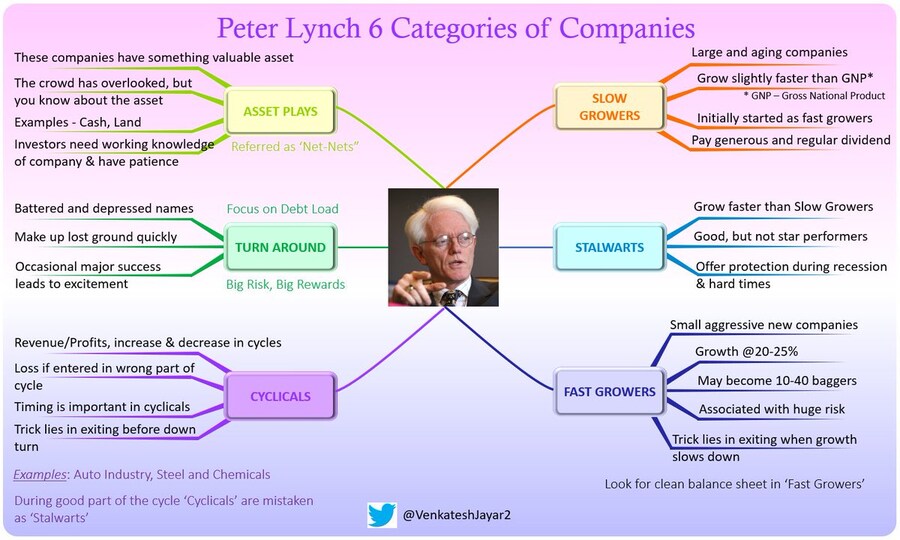

피터 린치의 종목 분류 (6가지)

● 저성장주, 고성장주, 대형우량주, 경기순환주, 회생(턴어라운드), 자산주

● 이 중 경기순환주는 '매수와 매도 타이밍이 중요하다'고 언급

■ 왜 매크로는 실전과 멀게 느껴질까1: 확률적 사고

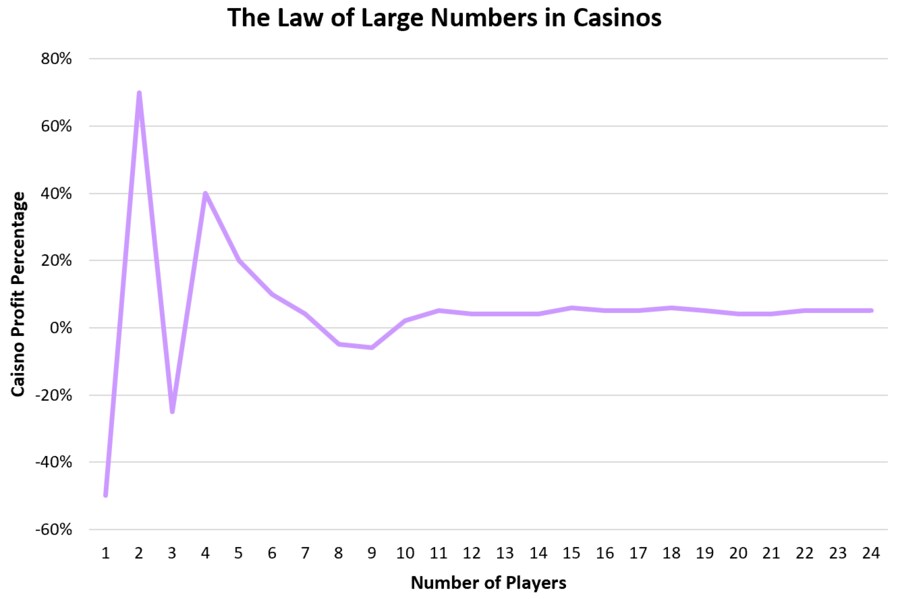

확률적 사고의 중요성

● 논리적 투자가 손실로 이어질 수도 있고 (예상치 못했던 사건)

● 비논리적 투자가 이익으로 이어질 수도 있다 (행운)

● 하지만 전자가 이익을 볼 '확률'이 높음

시행을 꾸준히 반복하면 확률은 이론 값에 수렴

→ 단기적으로는 가시적이지 않아도, 장기적으로는 반드시 전자가 앞설 수밖에 없음

■ 왜 매크로는 실전과 멀게 느껴질까2: 매크로는 레이어다

매크로에 대한 뷰 : 투자 의사 결정 프로세스에 대한 하나의 레이어

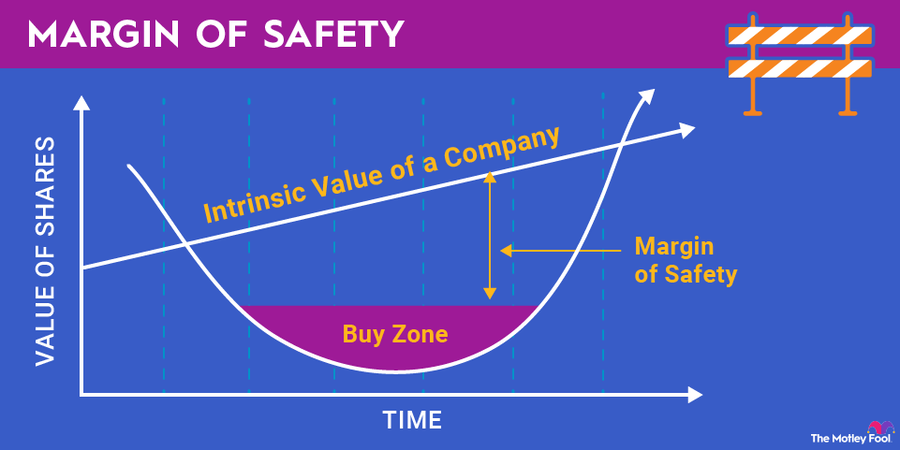

● 가치투자 : 하나의 완결된 투자 철학/투자 전략/의사 결정 프로세스

● 가치 평가 방법론을 통해 적정 가치를 추정하고, 안전 마진 이상 저평가 되어 있으면 사서, 포트폴리오 차원에서 관리

● 하나의 end-to-end 의사 결정 프로세스

● 매크로 : 다양한 투자 전략에서 인풋으로서 기능하는 개념

● 매크로 경제 지표를 보고 어떤 행동을 취할지는 투자 철학과 전략에 따라 다양하게 달라질 수 있음

● 자산배분 투자자 : 매크로 관점에 따라 자산군 비중을 2~3%, 많게는 5~10% 조정

● Long-Only 개별주식 투자자 : 현금 비중을 늘리면서 아웃퍼폼하는 섹터의 비중을 늘림

● Long-Short Equity 투자자 : 롱/숏 비율 조정

● 가치투자자 : 종목의 미래 현금흐름 추정에 반영, 타인자본 계산 시 반영, 사이클에 따라 추정 성장율을 조정

● 옵션 트레이더 : 매크로 이벤트 주기에 따라 내재변동성과 확률분포가 달라지는 것을 활용하여 포지션 변경

● 요지 : 본인에게 확실히 정립된 투자철학과 그에 따른 투자 전략, 그리고 실행 프로세스가 있어야 한다는 것

● 시황 일주 1편에 등장한 인풋 → 프레임 → 아웃풋 중에서 프레임을 제대로 정립하는 것

프레임이 정립되어 있지 않은 투자 입문자들은 특정 매크로 뷰에 대해 극단적인 투자 판단 (아웃풋)을 하는 경우가 많음

그래서 극단적인 허무주의에 빠지게 됨 (투자 공부 무용론)

투자는 중용 : 한쪽 극단으로 치우치면 안됨

● 허무주의 vs 낙관주의

● 많은 사람들이 극단적인 낙관주의에 현혹된 후 실패하고 극단적 허무주의로 빠짐

● 투자는 한 방에 성패가 갈리는 수능이 아니라, 매일매일 쌓아가는 잔잔한 노동

공부하면 하수록 수익과 손실 속에서 조그마한 엣지(확률적 우위)가 쌓이면서 몇 년이 지나면 가시적 수익을 거두게 됨

복리의 마법

1억을 30년 동안 투자할 경우

① 연평균 수익률 10% : 17억

② 연평균 수익률 14% : 50억

■ 다음 시황일주 4편

투자는 노동이면서도 즐거워야 한다

● 미국 주식 매수하던 중, 코스피 숏 (헷지) 진입

● 골드 → 금광주