■ 시황 시청 주의사항 Disclaimer

시황 이야기 중 특정 투자 행동을 하고 있다는 이야기가 나오더라도

● 논리가 원론적으로 틀릴 수도 있고

● 논리가 맞더라도 향후 예측할 수 없는 이벤트로 인해 결과적으로 틀릴 수도 있음

시황 이야기에 나오는 모든 것들은

본인의 투자 철학과 투자 전략의 프레임 속에서 하나의 인풋 정보로만 활용하시길 바람

■ 금광주 투자는 왜 그렇게 구린 투자인가?

● 맥킨지 조사 : 80%의 프로젝트가 예산 초과, 19%는 100% 초과

● 경영진의 지나친 낙관 또는 비용 관리 실패, 혹은 횡령

● 유상증자를 통해 프로젝트 자금 조달 → 주주 지분 희석

● ESG 및 환경 규제

■ 그런데 왜 금광주?

금광주들은 금 가격 급등 시 월등한 수익률

금 가격이 보합세일 때 녹는 특징

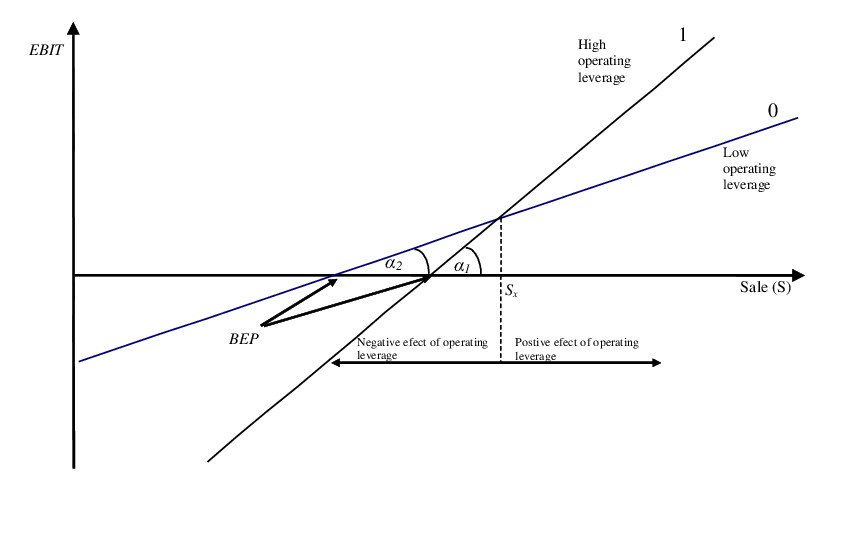

그 이유는 영업 레버리지 (Operating Leverage)

변동비와 고정비의 관계

고정비의 비율이 높을수록, 잘될 때 대박나고, 안될 때 쪽박찬다

아무것도 못 팔면 큰 적자를 보지만, 판매를 시작해서 고정비의 손익분기점만 넘기면 그 뒤의 매출은 100% 이익마진으로 잡힘

금광주들의 비용은 대부분 고정비

탐사, 개발, 인프라에 엄청난 CAPEX (자본지출)이 필요

인건비, 유지보수, 장비도 고정 비용

그래서 골드 가격이 급등할 때는 엄청난 이익을 내면서 배당을 늘리고 주가도 급등

2024년 2월 말부터 시작된 골드 급등세에서 골드 18% 오를 동안 GDXJ는 32% 상승

만일 옐런이 3분기부터 재정지출을 늘리면서 인플레이션이 돌아온다면 골드의 상승 잠재력도 더 남아 있을 것

그러면 금광주들의 실적도 급격히 개선되고 배당이 늘어나면서 주가도 급등할 가능성

■ 높은 잠재수익은 높은 리스크를 동반한다

금광주는 평소에는 좋은 투자가 아님

● 골드가 상승세를 유지할 경우의 이야기

● 향후 골드에 불리한 매크로 여건이 조성되면, 골드 투자 리스크에 비해 훨씬 큰 두자릿 수 손실 가능

● 모든 종류의 레버리지는 고금리 환경에서 좋지 않음

→ 금광주의 CAPEX 비용도 크게 증가

따라서, 금광주 투자를 몰빵식으로 본인 포트폴리오에서 높은 비중을 가져가면 안 됨

■ 자산배분과 매크로의 관점

1) 미국 주식 매수자에게 최고의 시나리오 (소프트랜딩)

● 아주 약한 침체가 오면서, 인플레와 금리에는 하방 압력

● 옐런은 적당히 성장을 뒷받침헤줄 정도, but 인플레는 오지 않을 정도의 재정 지출

● 파월은 재정지출로 인해 장기금리가 튀지 않도록 완화적 통화정책으로 지원 사격 (점진적 금리 인하, QT 테이퍼링)

2) 미국 주식 매수자에게 최악의 시나리오 (스태그플레이션)

● 옐런이 재정 지출을 퍼부어서 유동성 파티가 시작된 후 인플레이션 재점화

● 국채 과잉 공급으로 장기 금리 상승

● 바이 재선을 위한 강경 이민 정책으로 실업률 상승, 소매판매 하락

● 파월은 인플레이션 재점화로 인해 통화정책을 섣불리 완화하기 힘든 상황

1) 시나리오

약한 침체 하에서 장기 금리는 내리고 유동성은 적당히 풀리는 상황

골드/금광주에는 좋을 수도, 나쁠 수도 있는 약보합세

실질금리에 따라 골드/금광주의 퍼포먼스가 결정될 것

실질금리 = 명목금리 - 인플레이션

2) 시나리오

재정지출로 인한 유동성 파티, 그에 따른 스태그플레이션

1970년대 금/은은 11년동안 1600% 상승

물론, 70년대 급의 스태그플레이션이 올 확률은 희박 (인구 구조, 세계화, 무역 등의 디플레 요인)

당시보다 더 미약한 스태그플레이션 조짐이 온다해도 골드가 지금보다는 더 상승할 환경 및 수급상황이 조성될 것

골드/금광주는 미국 주식이 좋을 때 약보합세, 미국 주식이 나쁠 때 급등세

따라서, 미국 주식과 골드/금광주는 상당히 매력적인 조합

미국 주식 헷지용으로 골드를 사용할 시 골드보다는 금광주를 포트폴리오의 아주 작은 부분으로 편입하는 것이 더 나을 것

금광주는 골드에 비해 보험이나 옵션의 특성, 즉 시간의 흐름에 따라 보험비용이 나가면서 가치가 점진적으로 하락하지만

단기간에 특정 이벤트나 환경 조성 시 큰 수익을 주기 때문에, 불확실성이 큰 향후 매크로 환경에서 괜찮은 선택이라고 생각

■ 논리를 반드시 검증하라

본인이 돈을 벌기 위해 쏟은 노동의 무게만큼,

많은 고민과 생각과 공부를 하고 투자에 임해야 하지 않을까?

오늘 영상에 얻을 수 있는 값진 지식은 금광주 이야기가 아님

● 여러 자산군, 상품, 혹은 ETF의 특성을 들여다보고 이해하고,

● 추후 여러 시나리오에서 각각이 어떻게 움직일지 하나씩 따져보면,

● 자산배분 측면에서 상당히 훌륭한 헷지/시너지를 내는 상품 조합을 찾을 수 있다는 점

→ 향후 시나리오의 확률을 가중 평균하여 현재의 기대값이 굉장히 높은 투자를 할 수 있음

→ 더 세련되고 책임감있는 투자를 하는데 도움이 되는 지식

■ 다음 시간

파월이 금리 인하를 암시하는 발언 이후 치솟는 코스피

완화적 통화정책은 신흥국 쪽에 낙수효과를 주기 때문

미국 주식을 매수하면서 슬슬 코스피 숏으로 헷지