전략의 샘 (주식 전략)

■ 미국 고용시장 냉각이라는 수요 감소를 주식시장 상승 동력으로 삼는 비효율 현상 진행 중

■ Sahm Rule Recession Indicator는 어느덧 0.43%p로 올라 경기침체 경계선 0.5%p에 근접

■ 올해 하반기 주식시장에서 리스크 관리가 필요하다는 의견을 유지

효율적 시장가설에 관한 워런 버핏의 평가는 절묘하다. 그에 따르면 주식시장은 대체로 효율적이지만 항상 효율적이지는 않다는 것이다. 그러므로 주식시장이 언제나 옳다는 믿음은 때때로 투자자를 곤경에 빠뜨릴 수 있다고 버핏은 경고한다. 현재 쟁점이 되는 것은 수요 악화를 오히려 긍정적으로 받아들이는 주가의 반응이다. 미국 6월 고용보고서의 부진을 주식시장은 되려 환대하고 있다. 미국 고용시장의 냉각이 그들의 물가상승률을 떨어뜨려 연준의 기준금리 인하 가능성을 높인다면 주식시장이 상승한다는 논리가 저변에 깔려있다. 과연 지금의 주식시장은 효율적일까?

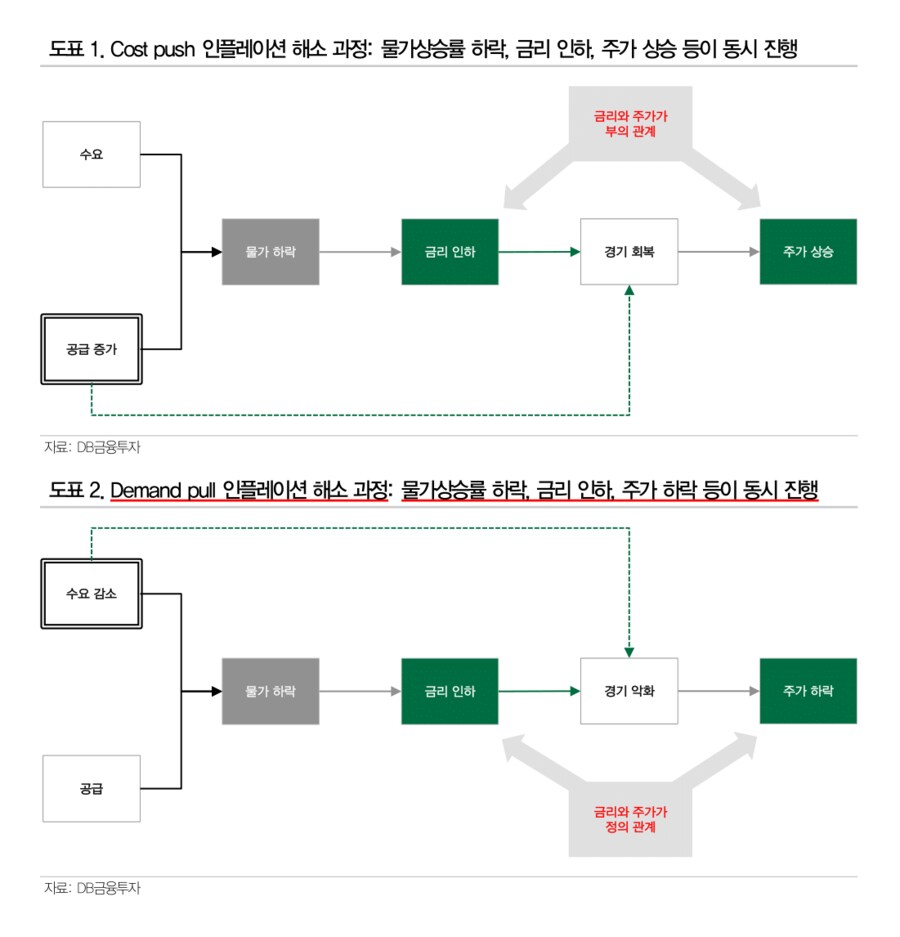

이에 대하여 답하기 위해서는 먼저 두 가지 경우의 인플레이션 해소 과정을 살펴야 한다.

✓ 첫째, Cost push 인플레이션 해소 과정에서는 물가상승률 하락에 의한 금리 인하와 더불어 주식시장 상승이 함께 나타난다. 직전까지 공급 마찰에 따라 Cost push 인플레이션이 발생했다고 가정해 보자. 이후 마찰적 요인이 수그러들며 공급 증가로 말미암아 물가상승률이 내려간다면 금리 역시 균형을 맞추기 위하여 인하 과정을 거치게 된다. 여기서 공급 증가는 그 자체로 경제활동의 활성을 의미하기에 경기 회복을 동반한다. 경기 회복은 기업 매출을 늘리며 주가 상승을 일으키는 것이다. 즉, 이때는 물가상승률 하락, 금리 인하, 주가상승 등이 동일 선상에서 이뤄진다. [도표1]

✓ 둘째, Demand pull 인플레이션 해소 과정에서는 물가상승률 하락에 의한 금리 인하 당시에 주식시장 하락이 진행된다. 얼마 전까지 과잉 수요에 따라 Demand pull 인플레이션이 나타났다고 상상해 보자. 그리고 시간이 지나서 수요 감소에 의하여 물가상승률이 하락한다면 금리도 인하된다. 이때 수요 감소는 당연히 경제활동의 위축을 뜻한다. 경기 악화가 발생하는 것이다. 이는 기업 매출을 줄이며 주가 하락을 유도한다. 즉, 이와 같은 상황에서는 물가상승률 하락, 금리 인하, 주가 하락 등이 함께 나타난다. [도표2]

미국을 기준으로 보면, 2022년 3분기부터 2024년 1분기까지는 Cost push 인플레이션 해소가 주도하며 그들의 물가상승률을 떨어뜨렸다. 팬데믹 이후 나타난 마찰적 요인이 제자리를 찾으며 공급이 정상 궤도로 증가했다. 해당 시기 동안 진행된 미국 물가상승률 하락은 금리 인하 기대를 불러오며 주식시장 상승을 일으켰다. 이때 주식시장은 효율성 아래에서 움직였던 것이다. 다만 이러한 메커니즘이 꽤 오랫동안 진행됐기에 투자자들은 아직도 물가상승률 하락 가능성이 의당 주식시장 상승을 수반한다는 관성적 인식을 가지고 있을 여지가 있다.

문제는 2024년 2분기부터는 Demand pull 인플레이션 해소가 힘을 발휘하며 미국의 물가상승률을 하락시키고 있다는 점이다. 그들의 고용시장으로부터 향후의 수요 감소 가능성이 포착되고 있다. 이제는 미국의 물가상승률 하락에 의한 금리 인하 여지가 주식시장의 상승 재료로 작용하지 못한다. 그럼에도 불구하고 현재는 미국 6월 고용보고서 부진이라는 수요 감소 사실을 주식시장의 상승 동력으로 삼고 있다. 지금의 주식시장이 효율적이라고 말하기 어려운 이유다. 최근까지 미국 고용시장의 냉각에 따라 Sahm Rule Recession Indicator는 어느덧 0.43%p로 뛰어 올랐다. 경기침체의 가능성을 알리는 경계선인 0.5%p에 근접했다. 올해 하반기 주식시장에서 리스크 관리가 필요하다는 의견을 유지한다.

- DB금융투자 주식 Strategist 강현기 -