★ Summary ★

[글로벌] 선진국 이익모멘텀 둔화 지속

[한국] 업종별 실적 전망 차별화. 에너지/유통/엔터/2차전지↓

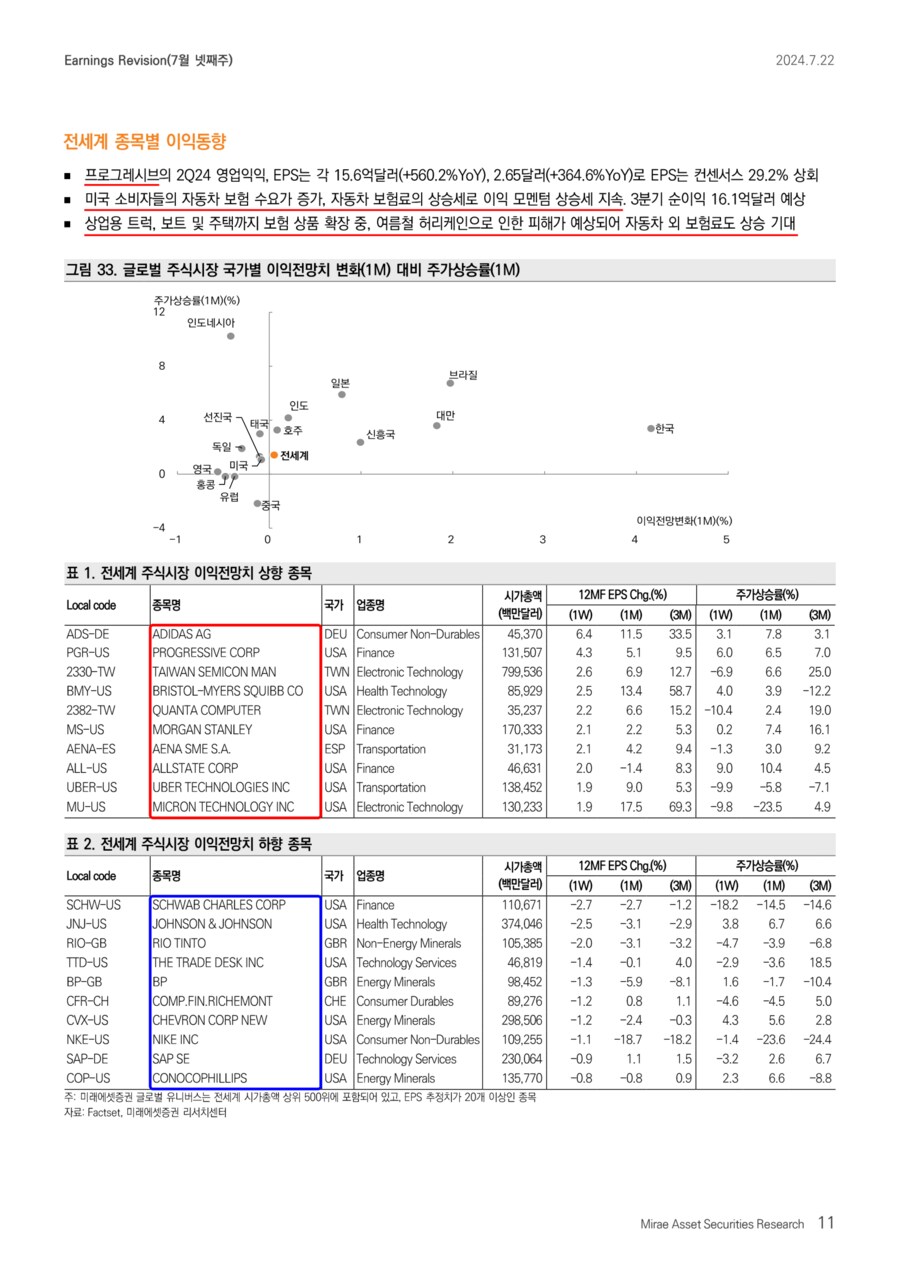

■ 글로벌 이익동향(MSCI, 12MF EPS)

* 전세계 EPS 변화율(1M)

: +0.1%(DM: -0.1% < EM: +1.0%)

* 컨센서스 상향 국가(1M)

: 한국(+4.2%), 대만(+1.8%), 일본(+0.8%)

* 컨센서스 하향 국가(1M)

: 홍콩(-0.5%), 유럽(-0.4%), 미국(-0.1%)

* 컨센서스 상향 업종(1M, DM+EM)

: IT(+1.2%), 유틸리티(+0.2%)

* 컨센서스 하향 업종(1M, DM+EM)

: 에너지(-1.4%), 필수소비재(-0.5%), 경기소비재(-0.3%)

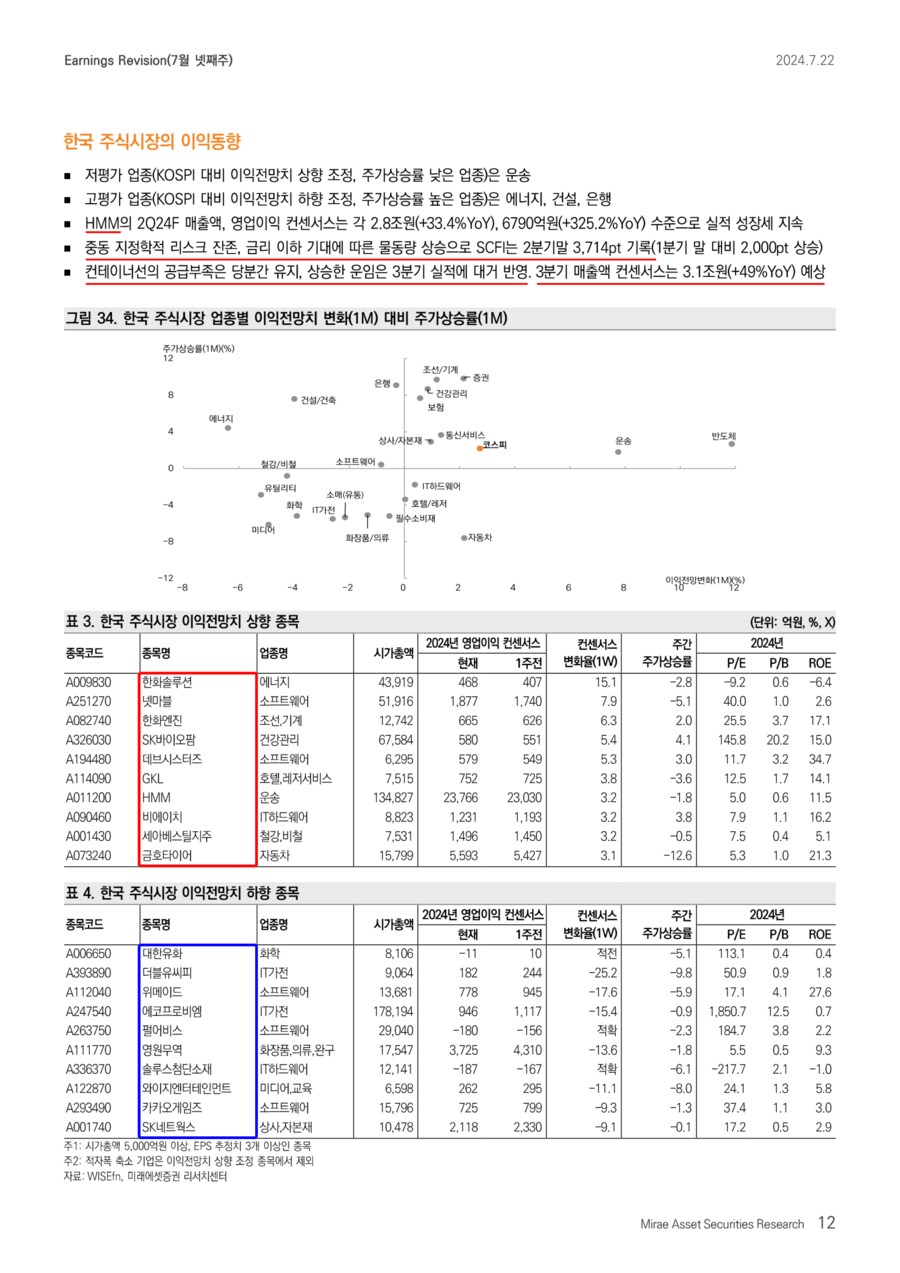

■ 국내 이익동향 및 밸류에이션

* 2Q24 영업이익 컨센서스 변화

: -0.3%(1W), +0.3%(1M)

* 24년 영업이익 컨센서스 변화

: -0.1%(1W), +2.7%(1M)

* KOSPI 12M Fwd. PER, 12M Trail. PBR

: 9.5배, 1.00배

■ 국내 업종별 이익동향(24년 영업이익 1W 변화율)

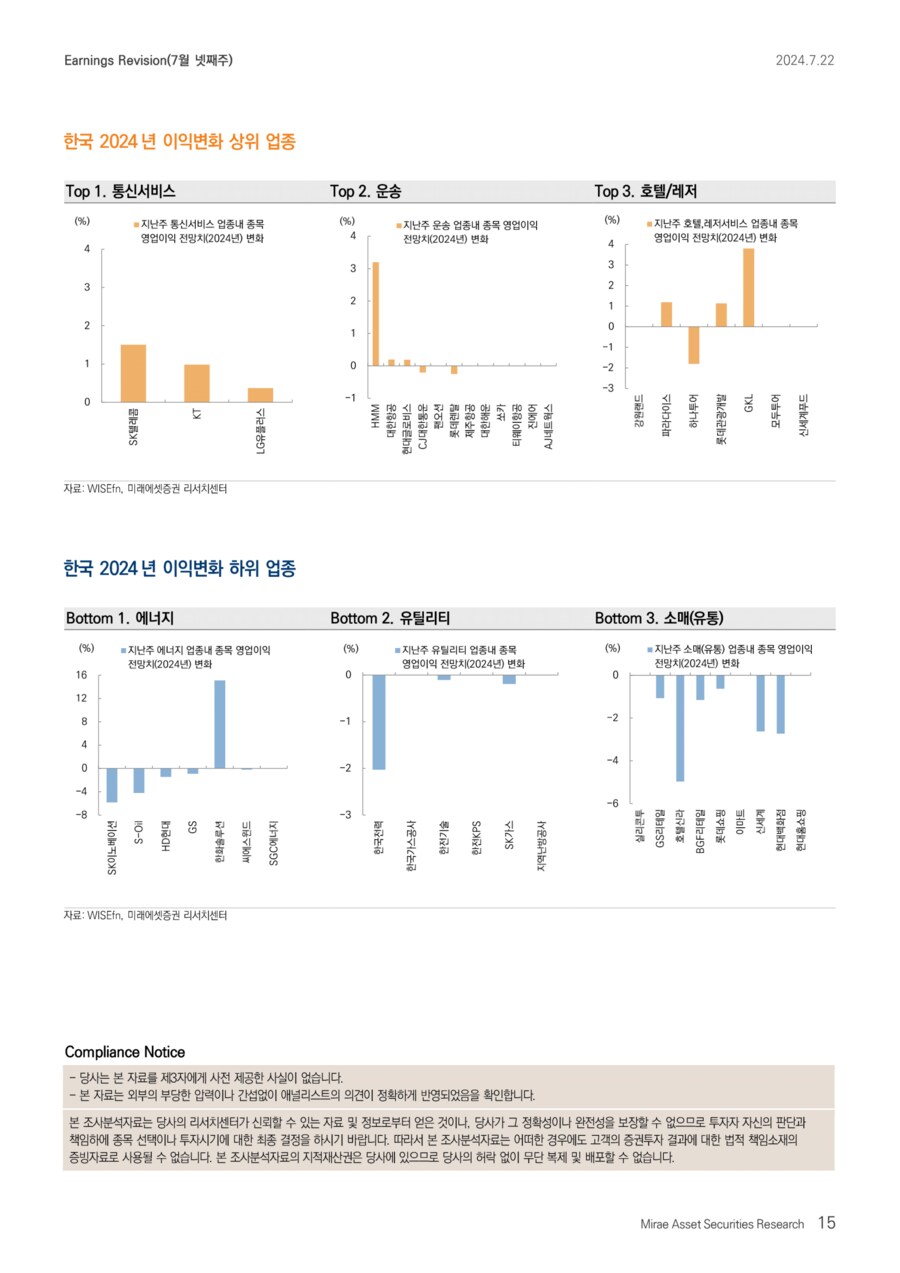

▶️컨센서스 상향 업종: 통신, 운송, 호텔/레저, 증권, 자동차

① 통신(+1.1%, 24년 영업이익 1W 변화율)

*SK텔레콤(+1.5%), KT(+1.0%) B2B 사업 중심 성장 및 비용 절감 효과로 2분기 실적은 대체로 양호할 전망. LG유플러스(+0.4%)는 상대적으로 감가상삭비, 인건비 부담이 지속

② 운송(+1.0%)

*HMM(+3.2%)의 2분기 실적은 컨센서스에 부합 전망. 컨테이너선 운임 상승, 성수기 효과로 3분기 실적이 상향 조정

*대한항공(+0.2%)은 2분기 여객 수요 부족으로 컨센서스 하회 예상. 화물사업 턴어라운드로 연간이익 이익전망치↑

③ 호텔/레저(+0.6%)

*롯데관광개발(+1.1%)은 하반기 성수기 효과로 실적 개선세 지속 전망

*GKL(+3.8%), 파라다이스(+1.2%)는 하반기 성수기에 따른 중국VIP 카지노 회복을 예상

* 증권(+0.6%, 삼성증권, NH투자증권 등), 자동차(+0.4%, 현대차, 기아, HL만도) 상향 조정

▶️컨센서스 하향 업종: 에너지, 유틸리티, 유통, 엔터, 2차전지

① 에너지(-2.5%, 24년 영업이익 1W 변화율)

*SK이노베이션(-5.8%), S-Oil(-4.2%), HD현대(-1.5%)는 정제마진 하락으로 2분기 실적은 컨센서스 하회 예상

② 유틸리티(-1.4%)

*한국전력(-2.0%)은 2분기 전년동기대비 증익은 가능하겠지만 석탄 발전량 급감, 정산조정계수 인상으로 어닝쇼크 예상

③ 유통(-1.4%)

*호텔신라(-5.0%)은 면세 매출 회복세 지연으로 이익전망치↓

*BGF리테일(-1.2%), GS리테일(-1.1%)은 내수 소비 악화로 2분기 부진한 실적 전망

*신세계(-2.6%), 현대백화점(-2.7%)는 소비 침체에 따른 백화점 매출 둔화

*엔터(-1.3%, 와이지엔터테인먼트, 하이브, JYP Ent., 에스엠), 2차전지(-1.1%, 에코프로비엠, 엘앤에프, 더블유씨피, 삼성SDI) 하향 조정

■ Weekly Commentary

선진국 이익모멘텀이 둔화가 지속됐습니다. 신흥국 실적은 상향 됐습니다(각각 -0.1%, +1.0%, 12MF EPS 1개월 변화율). 한국, 대만, 일본의 이익전망치 상향 조정 폭이 컸습니다. 홍콩, 유럽, 미국의 실적 변화가 상대적으로 부진했습니다. 업종별로는 IT, 유틸리티의 실적 변화가 긍정적이었고, 에너지, 필수소비재, 경기소비재는 지난주에 이어 하향 조정됐습니다.

국내 기업들의 2024년 합산 영업이익 전망치는 한주간 소폭 하향 조정됐습니다(-0.1%, 1W 변화율). 반도체 실적 변화가 정체되면서 2분기 실적이 부진할 것으로 전망되는 에너지, 유틸리티, 유통, 엔터, 2차전지 업종의 실적이 하향 조정된 영향입니다.

상대적으로 통신, 운송, 호텔/레저, 증권, 자동차 업종의 이익전망치 변화는 긍정적이었습니다. 통신은 비용 절감 효과로 대체적으로 양호한 2분기 실적이 전망됐습니다. HMM, 대한항공 및 카지노 업종의 이익도 양호했습니다.

당분간 미국 대선발 변동성 장세는 이어질 것으로 판단합니다. 하지만 미국 경기 및 인플레 둔화세로 금리 상승 압력은 제한될 전망입니다. 금리와 민감한 헬스케어 업종이 대안이 될 수 있습니다.

본격적인 2분기 실적 시즌을 앞두고 있습니다(LG이노텍/삼성바이오로직스(24일), SK하이닉스/현대차(25일), 기아(26일) 및 은행주 등, 실적캘린더 참조). 1분기 어닝 서프 및 최근 실적 상향 조정 기업들은 2분기 긍정적인 실적 발표로 이어질 전망입니다. 이익모멘텀이 양호한 반도체, 조선, 화장품, IT하드웨어 업종에 대한 긍정적인 시각을 유지할 필요가 있습니다.

지난 1주일 간 영업이익 전망치 상향 조정 폭이 큰 기업(컨센서스 추가/삭제 제외)은 넥슨게임즈, DB하이텍, 코미코, 한화엔진, SK바이오팜, 데브시스터즈, LS에코에너지, GKL, HMM, 비에이치, 주성엔지니어링, 삼성증권, 금호석유, 한미약품, LX세미콘, HD현대중공업, SK텔레콤, 두산에너빌리티, LG이노텍, 삼양식품, 한화시스템 등입니다.

- 미래에셋증권 Quant Analyst 유명간 -