■ 지난 시간 복습

연준과 유동성 (전반부) 시리즈

1부 : 연준의 유동성을 가늠하는 5가지 지표 정리

2부 : 22년 연준의 금리인상 & 기준금리 관련 내용 총정리

3부 : 22년 양적 긴축부터, 23년 초 SVB 사태가 터질 때까지 유동성의 흐름

4부 : 23년 부채한도 협상부터 24년까지의 유동성 흐름

5부 (이번 시간) : 24년 양적긴축과 대선을 둘러싼 유동성 환경을 바라보는 프레임 확립

지난 시간

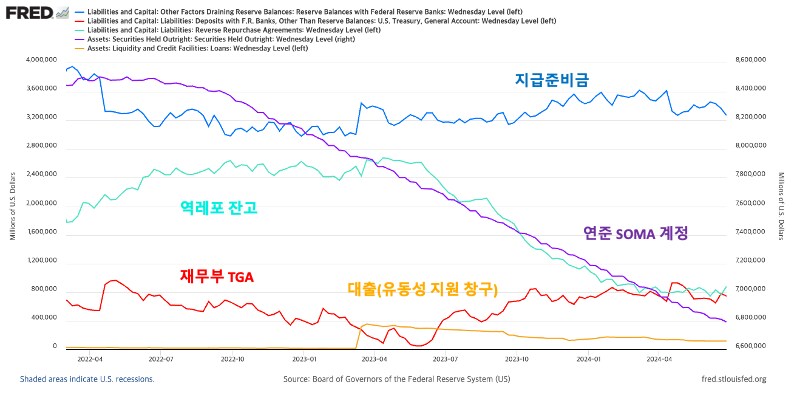

∆지준금 = ∆SOMA 계정 + ∆대출(유동성 지원 창구) - ∆역레포 계좌 - ∆재무부 TGA

● SOMA 계정 : 양적긴축 중

● 대출 계정 : 6개월 내로 양적긴축 4개월치 빠질 것

● 역레포 & TGA : 옐런이 마음먹으면 활용 가능한 유동성 창고

→ 역레포 잔고 : 옐런이 단기채를 발행함으로써 역레포에 있는 자금을 시중 유동성으로 꺼내 쓸 수 있음

→ TGA : 재정지출/일반 만기상환으로 유동성에 더할 수 있음

■ 8월 ~ 11월 대선까지의 유동성 환경 계산

∆ 지준금 = ∆ SOMA 계정 + ∆ 대출(유동성 지원 창구) - ∆ 역레포 계좌 - ∆ 재무부 TGA

● SOMA 계정 : 연준의 양적긴축으로 국채시장 -250억, MBS -350억 (실질적으로 -150) → 4개월 -1600억 달러

→ MBS의 경우, 현재 높은 모기지 금리로 인해 채무자들의 조기 상환이 거의 없기 때문에 150억 달러 수준만 긴축 중

→ 그래서 사실상 매달 400억 달러 정도씩 양적긴축 중

→ 즉, 8월 ~ 11월 동안 총 1600억 달러가 빠질 것

● 대출 창구 : 1100억 달러(4부 참조)를 3월까지 상환 필요, 절반을 가정하면 → 4개월 -550억 달러

∆ 지준금 = -1600억 -550억 - ∆ 역레포 계좌 (최대 -8000억) - ∆ 재무부 TGA (최대 -8500억)

● 이미 역레포와 재무부 TGA를 사용하겠다는 옐런의 의지는 확고 (QRA, TBAC 권고문 등은 추후 다른 시리즈로 설명)

■ 금리 인하를 하면 유동성이 줄어들 수 있는 이유

1. 대출 창구(BTFP)에서 조기 상환이 빨라짐

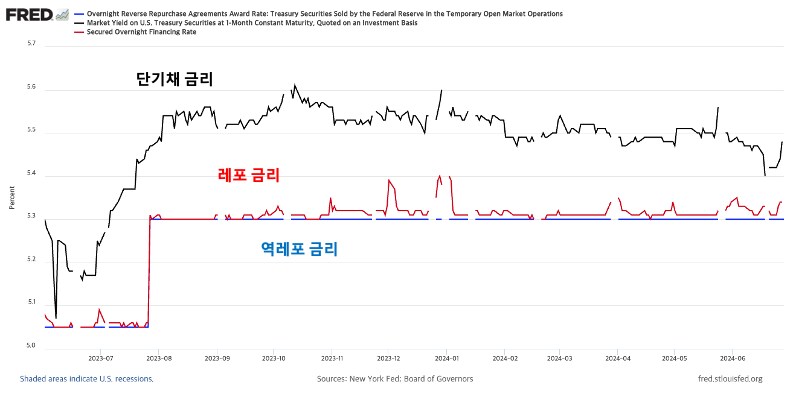

2. 역레포 잔고 : 기준금리 인하를 기대하는 시장 심리 → 역레포 잔고의 인출 인센티브 저하 → 옐런이 단기채 발행해야...

→ 기준 금리 인하 기대감이 커지면 단기 국채 금리가 역레포 금리를 하회하는 상황이 벌어질 수 있음

→ 그러면 MMF, 딜러, 사모펀드 등의 금융기관은 역레포 잔고에서 잔금을 인출할 인센티브가 사라질 수 있음

→ 그로 인해 지준금에 대한 역레포 잔고의 유동성 버퍼 역할이 제한적일 가능성

→ 이 사태를 막으려면 3, 4분기에도 옐런이 계속 단기채를 찍어내야 함

3. 양적긴축 MBS 긴축 타겟 350억 달러: 실질적으로 150억 달러 긴축 중 → 금리 인하로 MBS 상환 증가 → 긴축양 증가

→ 고금리 상황에서는 모기지 채권의 조기 상환이 활발하지 않기 때문에 연준은 모기지 쪽에서 목표치 350억 달러가 아닌 150억 달러씩만 긴축하고 있음

→ 그런데 기준 금리 하락 시 낮은 금리로 새롭게 재대출 받기 위해 현재 모기지를 상환하는 움직임이 활발해질 수 있음

→ 그러면 양적긴축의 실효적인 액수가 늘어나게 됨

이 세 가지 이유 때문에 연준의 기준금리 인하는 오히려 유동성 측면에서 역효과를 일으킬 수 있음

■ 파월 vs 옐런, 공조 속 치킨게임

연준이 기준 금리를 인하할 경우 → 시중 유동성 감소 속도 가속화 (BTFP, 역레포, MBS)

∆ 지준금 = ∆ SOMA 계정 + ∆ 대출(유동성 지원 창구) - ∆ 역레포 계좌 - ∆ 재무부 TGA

→ SOMA 계정 : MBS 쪽에서 양적긴축의 양이 증가할 가능성 (MBS 조기 상환)

→ 대출 계정 : BTFP 대출의 상환 속도가 빨라질 수 있음 (BTFP 조기 상환)

→ 역레포 : 지준금 감소에 대한 버퍼로 작용하지 못할 가능성 (역레포 금리 > 단기채 금리)

옐런이 재무부 TGA를 소진시키거나, 단기채 발행으로 역레포 자금을 끌어내지 않을 경우,

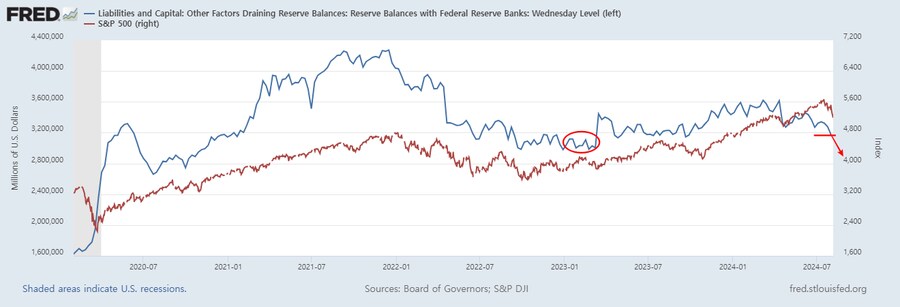

● 지급준비금은 현재 3조 1800억 달러 → 대선 전까지 3조 달러 이하로 급락

● 마지막으로 지준금리 3조 달러 이하로 내려갔을 때, SVB 사태가 터졌음 → 이를 의식해 연준도 6월에 QT 테이퍼링 실시 (월 600억 → 250억)

요약

● 옐런이 단기채를 마구 찍어내고 TGA 계정을 재정지출로 풀어내든지

● 파월이 양적긴축을 연말 전에 중단하든지

● 둘 중 하나가 일어나지 않으면, 대선 전후로 유동성 발작 가능성이 높음

(뇌피셜) 파월과 옐런은 공조도 하지만, 어느 정도는 보이지 않는 치킨 게임과 견제도 하고 있다고 생각

● 옐런 "내가 재정지출 풀지 않으면 문제가 터질텐데, 네가 양적긴축을 안 멈출 수 있을까?"

● 파월 "네가 재정지출 풀어놓을 게 확실하고 인플레 파이팅이 딜레이될텐데 내가 양적 긴축을 멈출 수 있을까?"

여기까지가

연준과 유동성 시리즈, 전반부 5부작 完

■ 후반부 시리즈 예고: 양적긴축 중단시점은?

유동성, 그것이 궁금했다! - 연준은 언제 QT를 중단할까?

https://www.valley.town/column/post/66a0c883786939e19ac35550

단기자금 시장에서의 유동성 발작과 관련한

시그널들을 체크리스트로 정리해 둔 부분부터 시작해서

QT 중단 시점을 추정할 수 있는 프레임과

QT 중단 시점이 다가올 때 우리가 어떤 것을 읽을 수 있을지에 대한 힌트들이 중요하고

또한 이런 것들을 설명하는 과정에서

엄청나게 좋은 지식들을 쌓을 수 있는 기회이기 때문에

연준과 유동성 시리즈 후반부 시리즈로 기획

■ 연준과 유동성 전반부 시리즈 요약

1부 : 연준의 유동성을 가늠하는 5가지 지표 정리

2부 : 22년 연준의 금리인상 & 기준금리 관련 내용 총정리

3부 : 22년 양적 긴축부터, 23년 초 SVB 사태가 터질 때까지 유동성의 흐름

4부 : 23년 부채한도 협상부터 24년까지의 유동성 흐름

5부 : 24년 양적긴축과 대선을 둘러싼 유동성 환경을 바라보는 프레임 확립

이러한 유익한 시리즈들이 모여 있는,

Valley AI 플랫폼 참가신청 : www.valley.town/join