화수분전략

8/12일 하나증권 전략 이재만

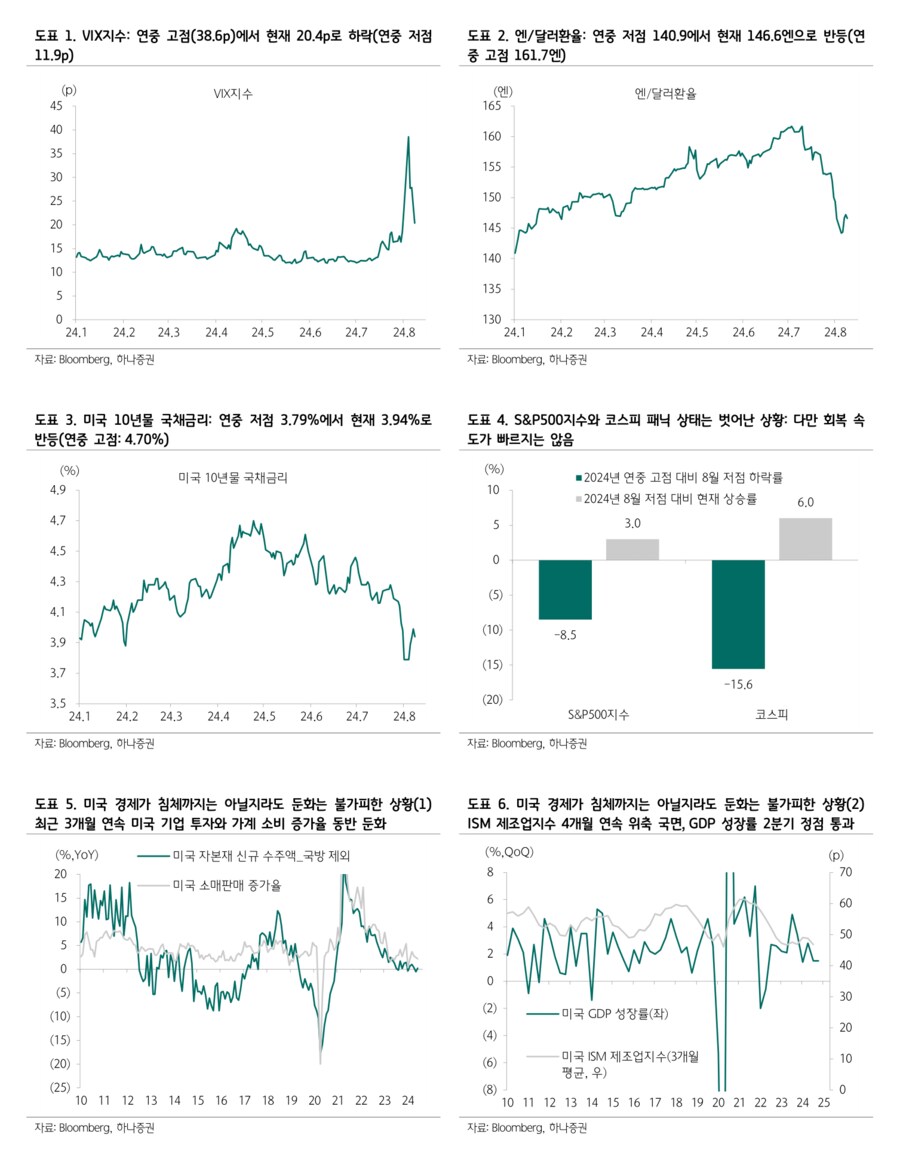

* 현재 주식시장은 이전과는 다른 고민. 미국 경제가 침체까지는 아닐지라도 둔화는 불가피한 상황일 수 있음

* 최근 3개월 연속 미국 기업 투자와 가계 소비 증가율(YoY)이 동반 둔화, ISM제조업지수는 4개월 연속 위축 국면 유지. 미국의 2024년 3분기와 4분기까지 GDP 성장률(QoQ, 연율) 추정치는 1.5%에 불과해 2분기 성장률 정점(2.8%) 통과에 힘이 실리고 있는 모습

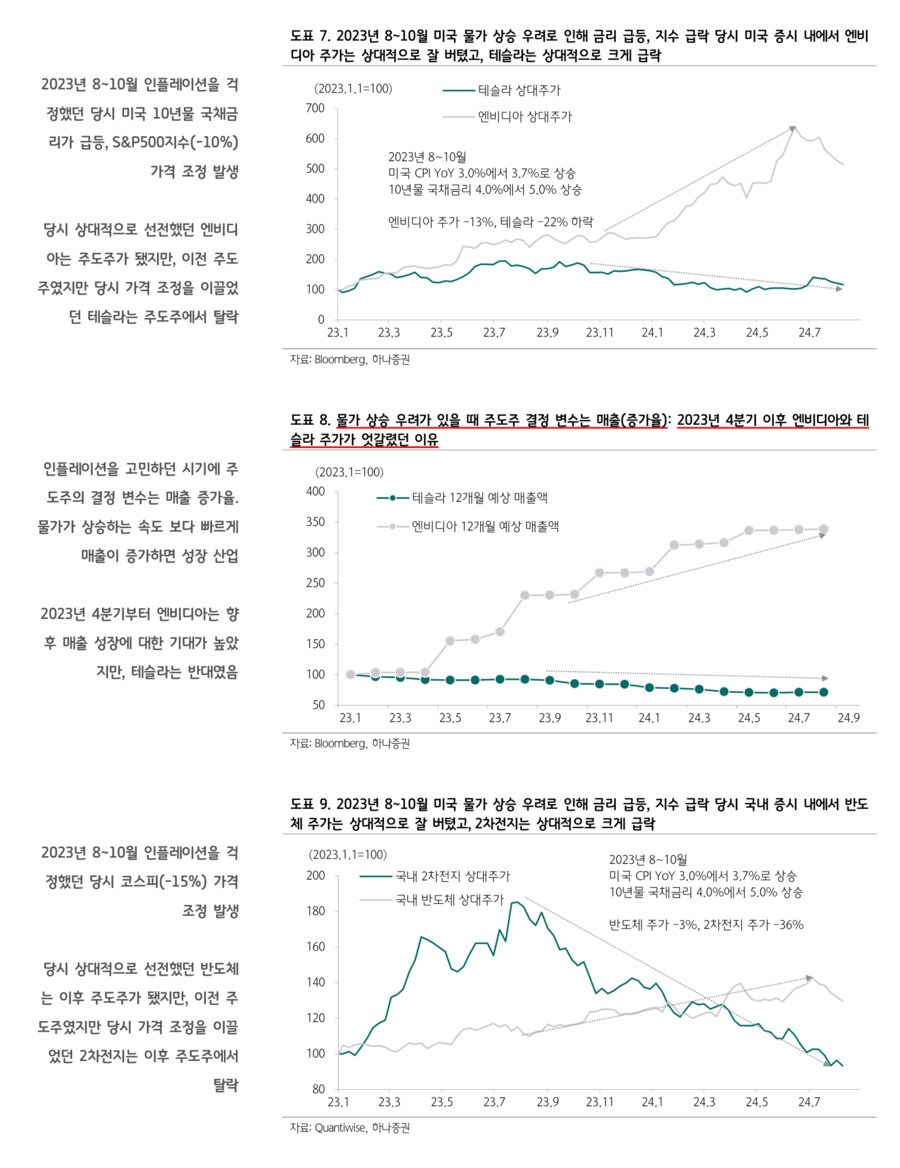

* 23년 8~10월 인플레이션을 걱정했던 당시 미국 10년물 국채금리가 급등하면서 S&P500지수(-10%)와 코스피(-15%)가 가격 조정을 받았던 시기에 상대적으로 선전했던 엔비디아와 국내 반도체는 이후 주도주가 됐지만, 주도주였으며 당시 가격 조정을 이끌었던 테슬라와 국내 2차전지는 주도주에서 탈락

*인플레이션 고민시기에 주도주의 결정 변수는 매출 증가율. 물가상승보다 빠르게 매출이 증가하면 성장 산업. 당시 엔비디아와 반도체는 향후 매출 성장에 대한 기대가 높았지만, 테슬라와 2차전지는 반대

* 현재는 물가 상승이 아니라 경제성장률 둔화에 대한 고민이 깊어지는 시기. 매출 성장에 대한 기대치는 오히려 낮아질 수 있음

* 대신 성장률 하락을 방어하기 위해서 중앙은행이 기준금리를 낮춘다면, 고정비 부담이 낮아질 수 있다는 측면을 감안 시 같은 매출액에서도 매출총이익률이나 영업이익률은 높아질 수도 있음. 성장률 둔화 시기에는 기업의 수익성개선 여부가 주도주를 결정하는 중요한 변수

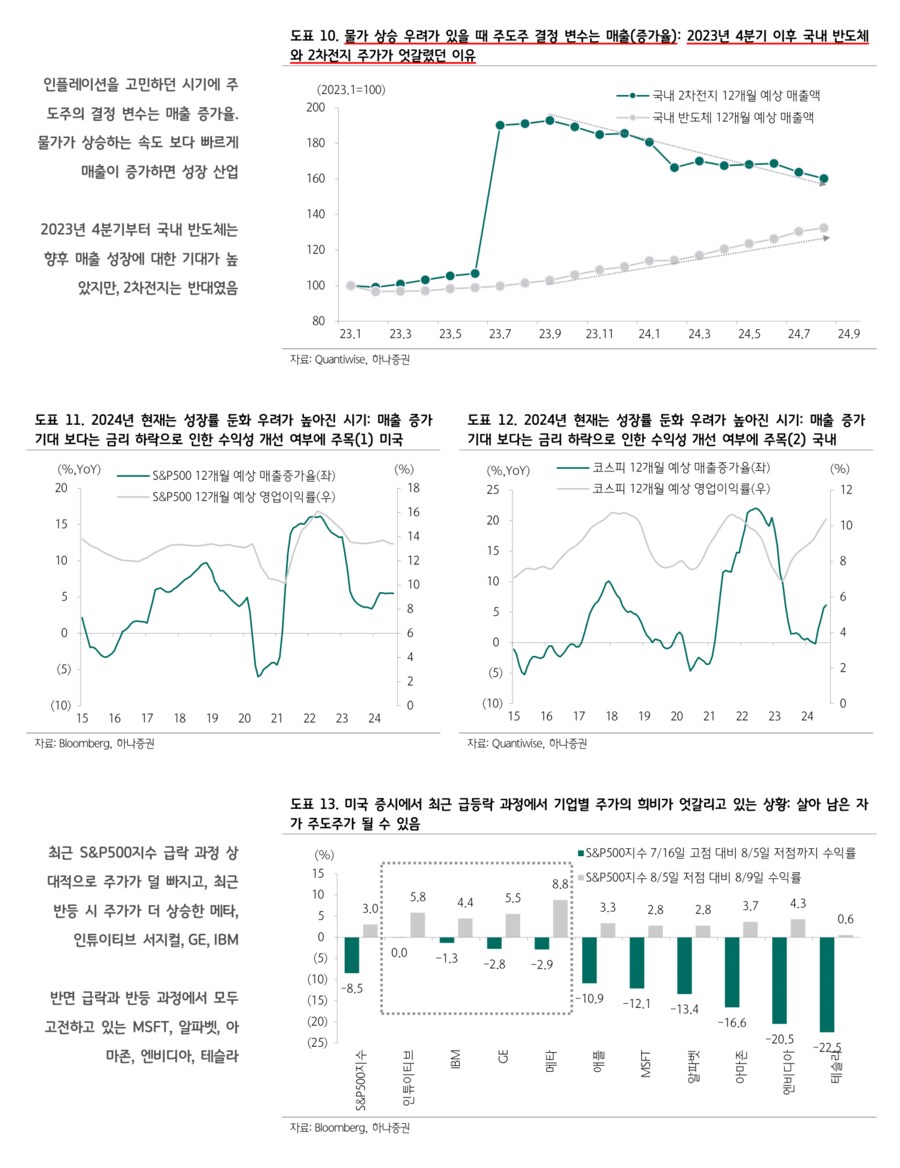

* 최근 S&P500지수 급락 과정 상대적으로 주가가 덜 빠지고, 최근 반등 시 주가가 더 상승한 메타, 인튜이티브 서지컬, GE, IBM은 영업이익률이 향후 꾸준히 상승할 것으로 예상되는 기업들. 반면 급락과 반등 과정에서 모두 고전하고 있는 MSFT, 알파벳, 아마존, 엔비디아, 테슬라의 향후 영업이익률은 하락/정체를 예상하고 있음

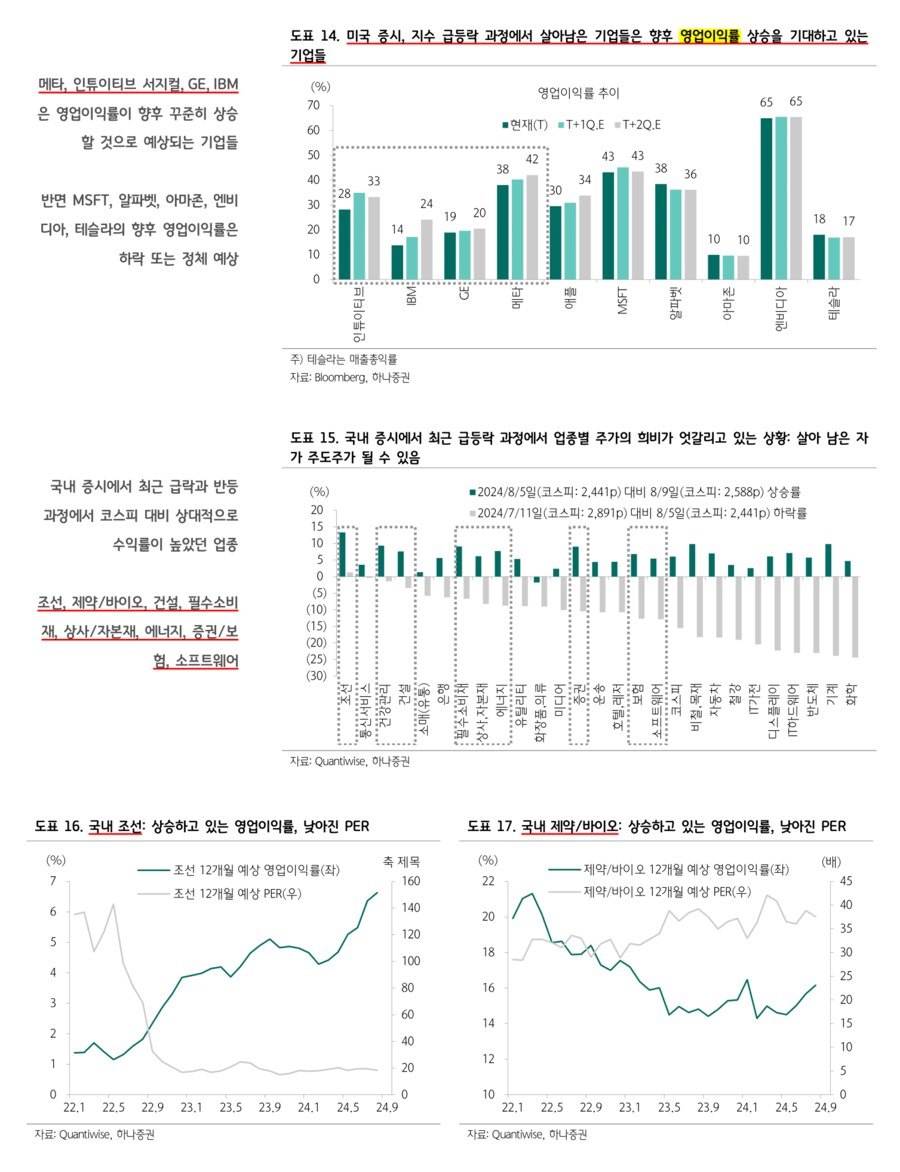

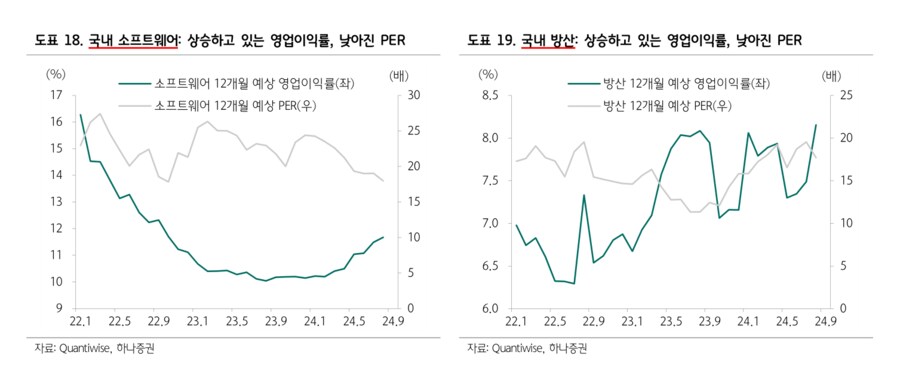

* 국내 증시에도 최근 급락과 반등 과정에서 코스피 대비 상대적으로 수익률이 높았던 업종은 조선, 제약/바이오, 건설, 필수소비재, 상사/자본재(방산 포함 업종), 에너지, 증권/보험, 소프트웨어

* 해당 업종 중 PER은 낮아진 반면 영업이익률 추정치는 꾸준히 상승하고 있는 조선, 제약/바이오, 소프트웨어, 방산의 경우 기준금리 인하 시 PER 상승을 기대해 볼 수 있는 업종들

키워드 : 이익률, 마진, 수익성, META, ISRG, GE, IBM, 조선, 바이오, 소프트웨어, 방산