Global Insights

기준금리 인하를 지지한 7월 CPI, 경착륙 우려는 낮춘 7월 소매판매. M4를 중심으로 리밸런싱 필요

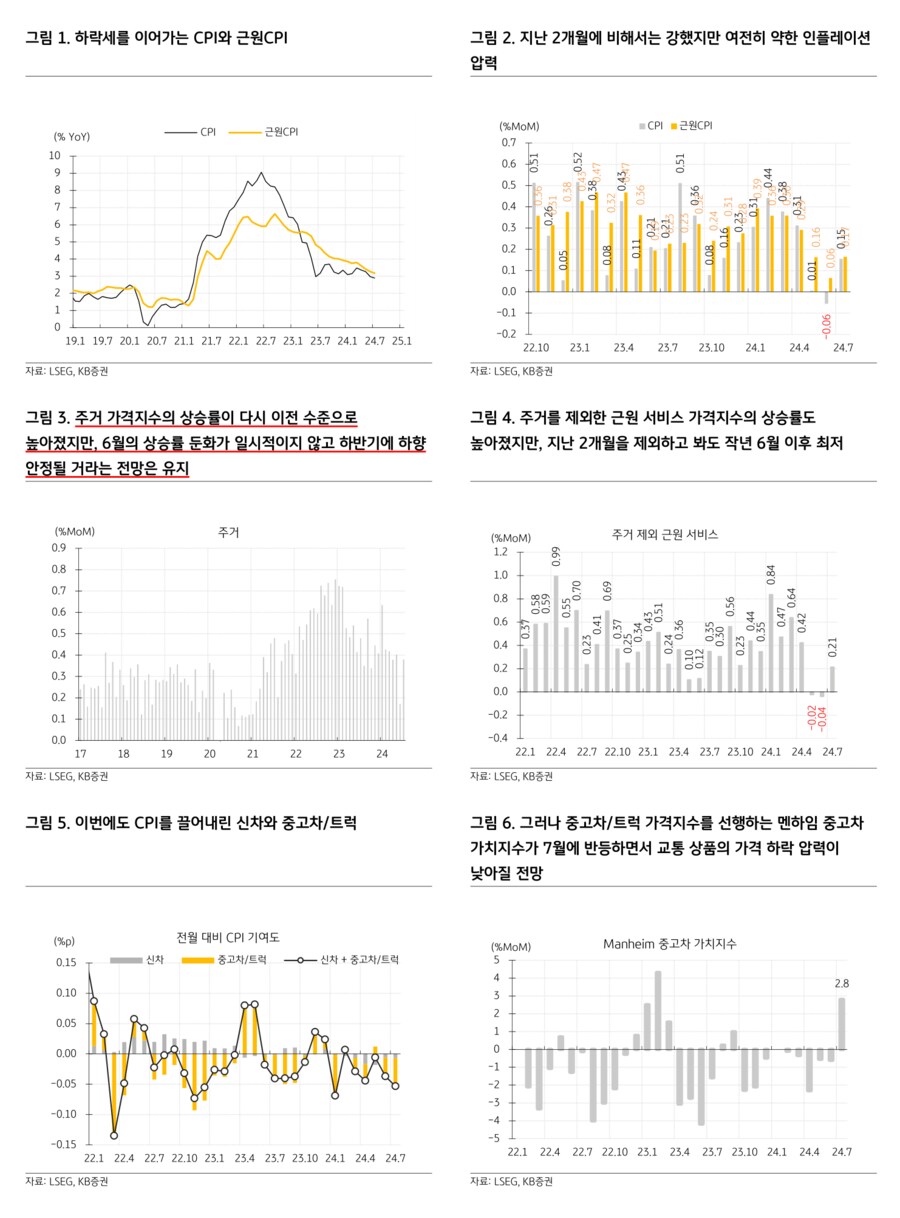

— 기준금리 인하를 지지하는 7월 소비자물가지수 (CPI). 1) 예상에 부합한 7월 CPI. 7월 CPI는 전월 대비 0.15% 상승하면서 시장 예상 0.2%에 부합. 5월 0.01%와 6월 -0.06%에 비해 높아졌지만, 직전 2개월 수치는 제외하고 봐도 작년 10월 이후 최저. 에너지와 식품을 제외한 근원CPI도 전월 대비 0.17% 상승하면서 시장 예상 0.2%에서 크게 벗어나지 않았음. 2) 직전 2개월보다는 높았지만 여전히 낮은 근원 물가. 근원 서비스 가격지수가 전월 대비 0.31% 상승. 주거 가격지수가 전월 대비 0.38% 상승하면서 전월 0.17%에 비해 높아졌고, 주거를 제외한 근원 서비스 가격지수도 전월 대비 0.21% 상승하면서 최근 2개월의 전월 대비 하락 흐름이 마무리된 영향. 그러나 이 수치도 직전 2개월을 제외하고 보면 작년 6월 이후 최저. 3) 이번에도 물가를 끌어내렸지만 반등 가능성이 커진 교통 (운송). 교통 항목에서 상품에 해당하는 신차와 중고차/트럭 가격지수의 하락세 지속. 교통 항목에서 서비스에 해당하는 항공운임 가격지수는 전월 대비 1.6% 하락하면서 4개월 연속 하락세 지속. 그러나 5~6월에 전월 대비 CPI 변화율을 각각 0.17%p, 0.20%p 끌어내렸던 교통 항목이 7월에는 0.02%p를 낮추는 정도에 그치면서, 주거를 제외한 근원 서비스의 상승세가 재개될 수 있다는 걱정은 있음. 멘하임 중고차 가치지수가 7월에 전월 대비 2.8% 상승하면서 작년 2월 이후 가장 높은 상승률을 기록했고, 상승세가 둔화됐던 평균 연간 종합 자동차 보험료의 상승세가 재개된 점이 불안. 그러나 항공운임과 비슷한 흐름을 보이는 항공유 가격이 하락세를 이어가면서 교통 가격지수의 상승세를 제한할 전망 (8/13). 4) 여전히 높은 주거 가격지수 상승률의 하향 안정 기대. 7월에 주거의 변화율이 이전 수준으로 다시 높아졌지만, 선행하는 지표들이 약한 흐름을 지속. CPI에서 가장 비중이 큰 주거의 상승률이 하반기에 하향 안정될 거라는 시장의 전망이 유지되면서, 다른 항목들의 물가 상승 압력이 조금 높아지더라도 CPI는 하향 안정될 거라는 기대는 유지. 5) 임금 상승률이 낮아지면서 주거를 제외한 근원 서비스 가격지수의 상승세가 재개되지 않을 거라 전망. 7월에 의료서비스 아래 있는 병원서비스 가격지수의 변화율이 -1.13%를 기록하면서, 의료서비스 가격지수가 전월 대비 0.34% 하락. 교통 항목의 가격 하락세가 잦아들더라도 의료서비스의 가격지수가 하락하는 것처럼, 임금이 하향 안정되면서, 임금과 상관성이 높은 주거 제외 근원 서비스 가격지수의 상승률 둔화는 하위 항목 어딘가에서 계속 나타날 전망

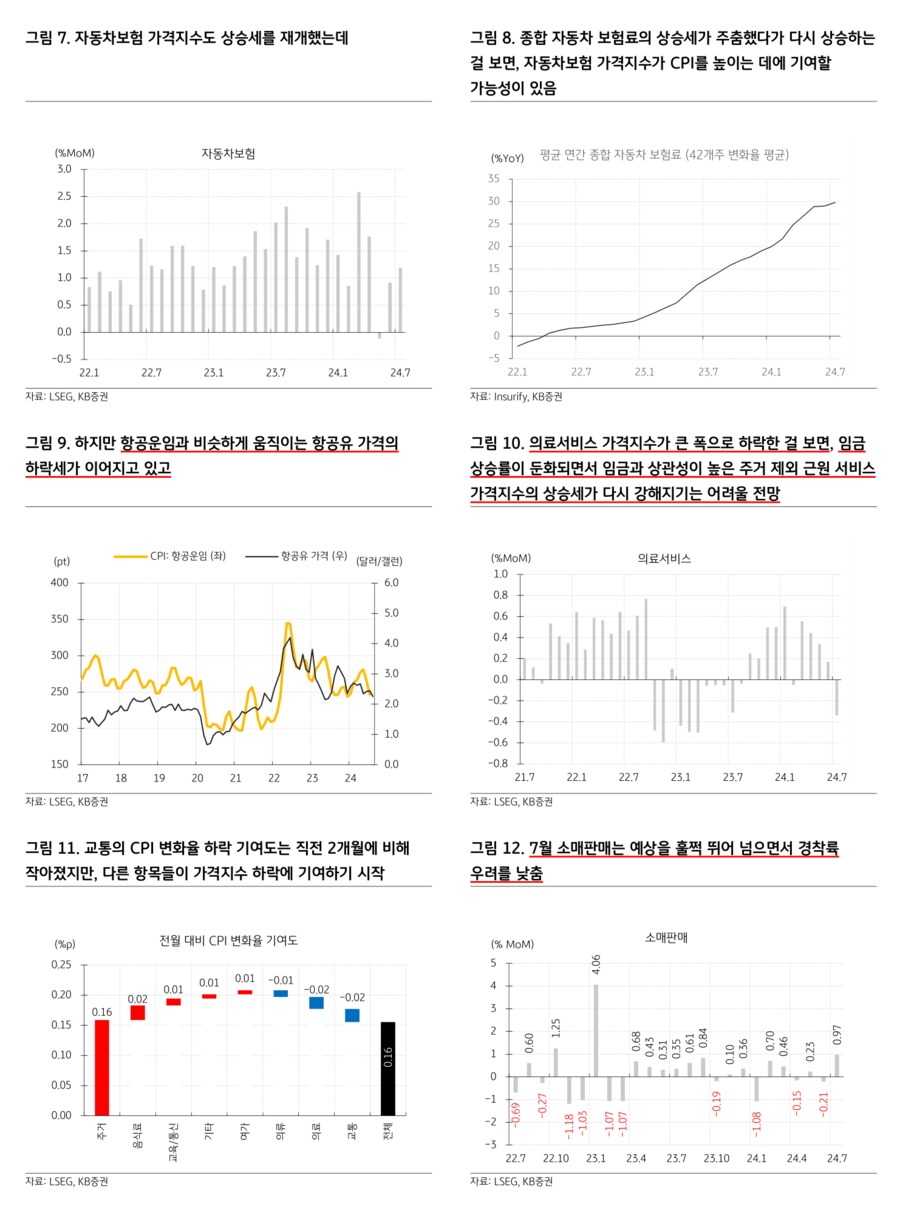

— 경기 침체 우려를 높이지 않았지만, 소비 둔화 걱정을 없애지는 못한 7월 소매판매. 7월 소매판매는 전월 대비 0.97% 증가하면서 시장 예상 0.3%를 상회. 6월에 전월 대비 3.43% 감소했던 자동차/부품 딜러의 소매판매가 7월에 3.58% 증가한 영향이 컸는데, 이를 제외하고 봐도 0.38% 증가. 소비 증가세가 약해지고는 있지만 급격하게 위축되는 모습은 관찰되지 않으면서, 경기 침체 우려는 낮아짐 (8/8). 소매판매에서 유일하게 서비스업과 관련된 식당/주점 소매판매의 증가율이 올해 들어 확연하게 약해져 있음. 음식서비스를 제외한 소매판매의 최근 3개월 기하평균 변화율도 침체 우려를 자극하지는 않고 있지만 약한 흐름이 이어지고 있음

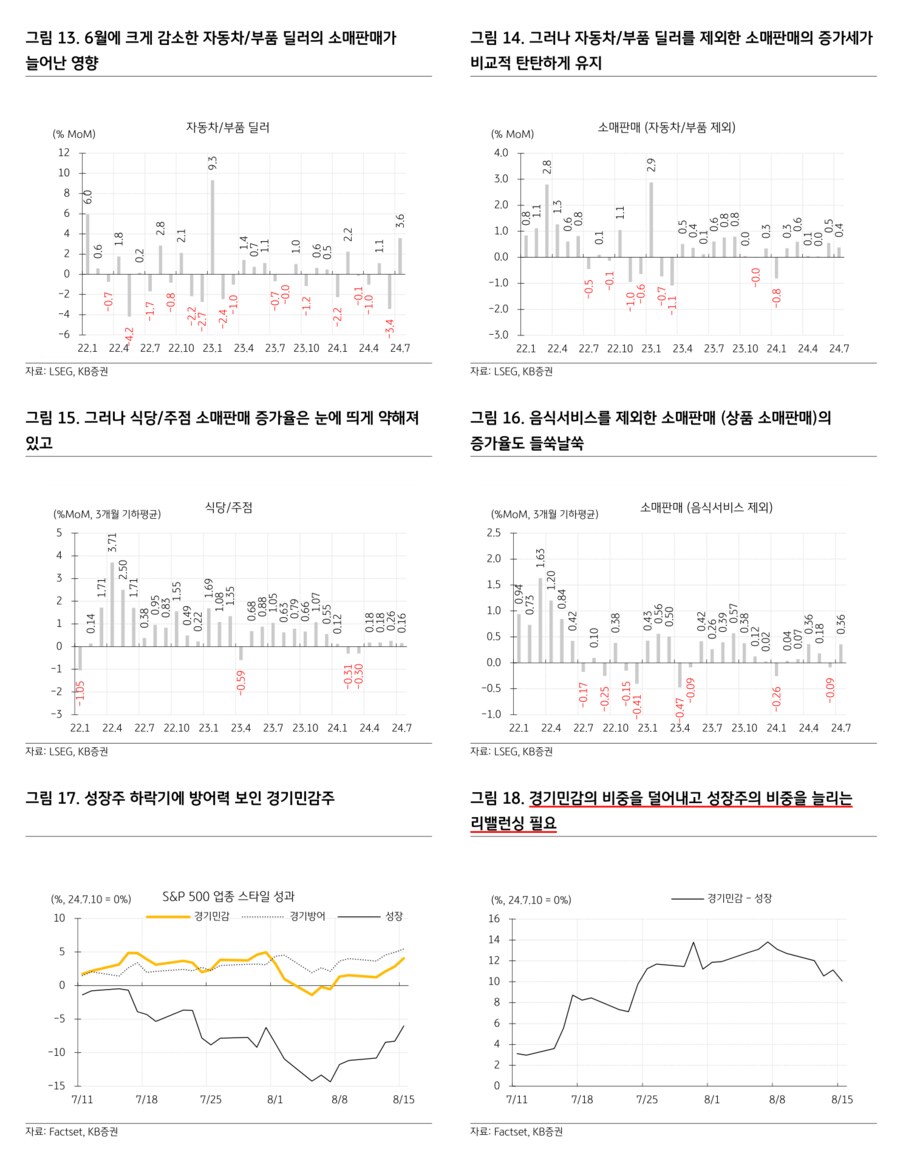

— 경기민감주보다 우월한 M4. 7월 10일에 고점을 형성한 성장주는 급락 후에 반등 중. 같은 기간 동안 경기민감주는 소폭 하락 전환하기도 했지만 4.06%의 수익률을 기록했고 경기방어주의 수익률은 5.45%. 트럼프-공화당 승리 시나리오에 대비해 경기민감주의 비중을 확대하는 전략을 제시했는데 (7/3), 예상치 못한 성장주 급락기에 강한 방어력을 보였음. 연준의 기준금리 인하 기대가 높아지면서 경기민감주 배팅을 늘리려는 수요가 생기겠지만, 경기민감주보다는 성장주 안에서 경기 민감도가 높아진 하이퍼스케일러 (M4 : 아마존, 마이크로소프트, 알파벳, 메타)의 성장 기대가 더 매력적 (8/7). 경기민감주와 성장주의 비중 확대 전략을 유지하되, 7월 10일 이후에 상승한 경기민감주의 비중을 덜어내고 하락한 성장주의 비중을 높이는 리밸런싱 (Constant-Mix) 필요 (7/25)

- 크로스에셋/해외주식 Strategist 김일혁, CFA, FRM -