■ 시황 - 단기적 악재들의 해소

불안한 장세에서 내 자산을 지키는 헷지 방법론

5부작 시리즈

● 25편 - 1부. 헷지에 대한 기본 개념 + 초심자가 따라할 수 있는 헷지

● 26편 - 2부, 당면한 시황 분석 + 시나리오별 자산배분을 통한 헷지

● 27편 - 3부, 당면한 시황 분석 + 시나리오별 자산배분을 통한 헷지 Ⅱ

● 28편 - 4부, 중급자 이상의 구독자를 위한 옵션을 통한 헷지

● 29편 - 5부, 중급자 이상의 구독자를 위한 옵션을 통한 헷지 Ⅱ

시황 - 단기적 악재들의 해소

7월 실적 시즌에 조정을 예상했던 이유

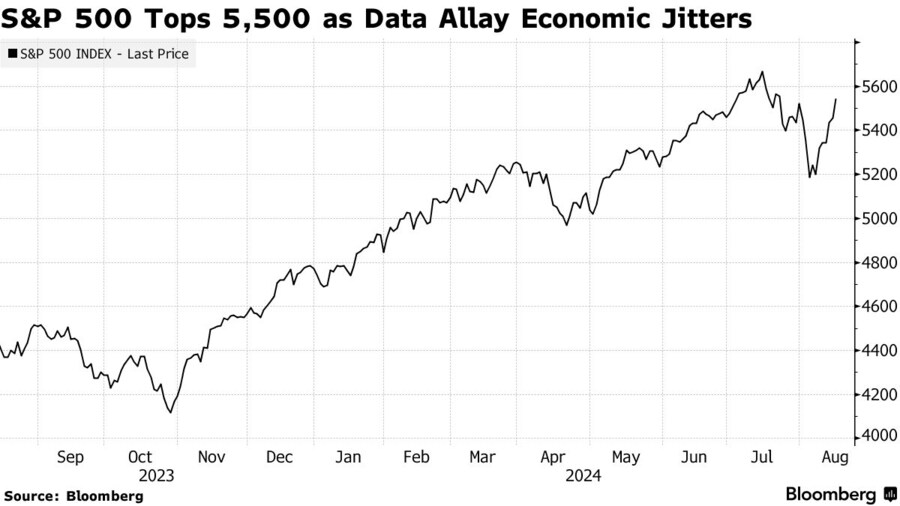

1. 4월 이후 가파른 상승으로 인한 기술적 부담

→ 조정이 일어나면서 한 차례 해소

2. 7월 실적 시즌에 들어가며 자사주 매입이 줄어드는 Black Out Period

→ 이미 종료. 8월~9월 초까지 자사주 매입을 많이 함 (9월 6일에 종료)

3. 7월 실적 시즌에 향후 경기침체 우려로 인한 포워드 가이던스가 하향될 것

→ 최근 양호한 경제지표로 인해 적어도 단기적으로는 해소되어 가고 있음

→ 여전히 이것이 마지막 반짝 반등이고, 대선 후에는 안좋아질 것으로 봄

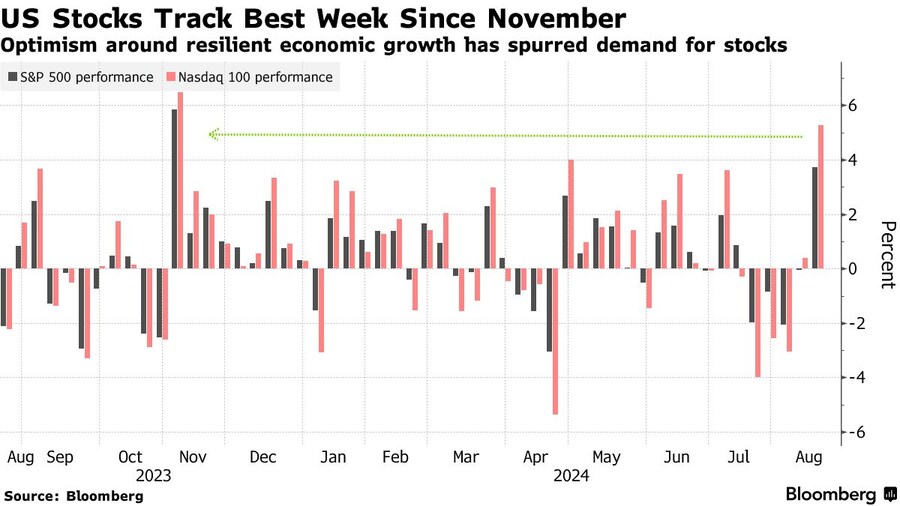

7월 15일 이후 실제 하락을 촉발한 트리거

4. 트럼프 암살 미수로 인한 바이든 > 트럼프 대세 쏠림 현상

→ 트럼프의 일방적인 우세는 한풀 꺾이고 팽팽한 접전 양상

5. 일본은행 금리 인상으로 인한 엔캐리 트레이드 청산

→ 일본은행이 백기를 들면서 적어도 단기적으로는 해소

6. 실업률 상승으로 인한 경기침체 우려 (=3번)

→ 6가지 요인들이 전부 '단기적으로는' 해소가 되면서 주가레벨이 가파르게 회복

■ 이제는 과도한 낙관을 경계할 때

8월 5일, 코스피가 10% 폭락할 때는 조정이 곧 끝나고 대선까지 랠리한다는 뷰

→ 오히려 지금은 기대보다 너무 빠른 반등 때문에 경계

단기적으로 낙관이 과도해 보임 → 9월에 또다른 조정 가능성

● 요인 1 : 9월 6일에 자사주 바이백 기간 종료

● 요인 2 : 9월 15일은 미국의 3차 세금 납부 기한 (1차 세금납부 기한인 4/15 전 2주 조정)

● 요인 3 : 9월 17일 ~ 18일 연준 FOMC에 대한 불확실성

→ 양적긴축에 대한 완화적 언급이 없다면 시중 유동성은 3~4분기에 축소될 가능성이 높음 (옐런이 돈을 풀지 않는 한)

→ 만약 이대로 쭉 오른다면, 9월 초중순에 유의

지금 분위기가 좋다

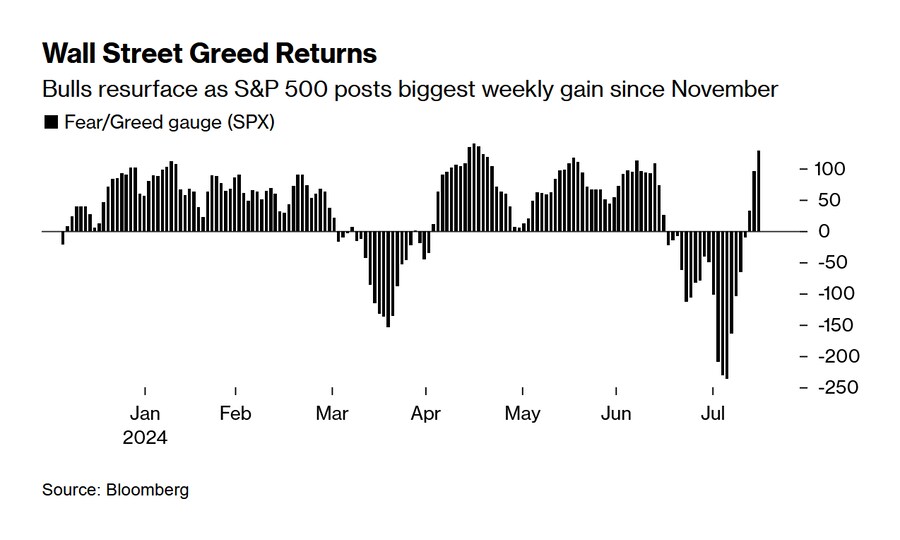

● 8월 초 시장의 공포가 극에 달했을 때, 다들 삼룰, 경기침체 이야기...매수 기회였다

● 현 시점 분위기는 또 과도하게 낙관적이 되어가는 중...

● 5500 구간 이상부터는 현금 비중을 다시 늘려야겠다는 생각

■ 솔직히 잘 모르겠습니다

● 8월 5일에는 확률적으로 어느 정도 한쪽으로 치우쳤다고 생각

● 지금은 '단기적인 방향성'은 솔직하게 모르겠습니다

● 원숭이 두창 이슈는 또 무슨...

이런 불확실성에 대한 대응은 본인의 투자 철학과 투자 전략에 따라 달라져야할 것

● 단기 트레이더의 경우, 매매를 안하는 것이 상책

→ 어느 정도 추이가 나올 8월말까지 기다렸다가 확률적으로 좀 더 확실한 기회다 싶을 때 진입

● 주식 매수하는 통상적인 투자자의 경우, 본인이 느끼는 불확실성의 크기에 따라 현금비중 조절

→ 혹은 헷지 포지션으로 대응

■ 경기에 대한 뷰를 자산배분에 반영하기

지난 시간

시나리오별 확률 분포를 통한 자산배분 이야기

● 경기 침체 + 인플레 재점화 → 최악의 스태그플레이션 시나리오

● 경기 침체 + 디스인플레 → 실적 악화에 따른 주가하락 후 완화적 통화정책으로 인한 반등

● 경기 양호 + 인플레 재점화 → 연준의 금리 인상, 듀레이션이 높은 기술주가 언더퍼폼 < 가치주가 아웃퍼폼

● 경기 양호 + 디스인플레 → 골디락스 !

간단한 현금흐름 할인모델

주가 = 현금흐름 / (할인율 - 성장률)

경기에 대한 뷰를 자산배분에 반영하는 방법

정석 : Black Litterman Model

● 금융계 직장인 / 전업 투자자 / 재테크에 진심인 사람 외 캐쥬얼한 부업 투자자에게는 과도

오늘의 내용

● 개인 투자자 입장에서,

● 내가 시장에 대해 추상적으로 생각하는 부분을

● 구체적인 수치로 도출해 보고

● 그에 따른 의사결정을 해 보는,

● 수학적으로 엄밀하지는 않지만 무지성 투자보다 훨씬 나은 방법론

■ 시나리오별 확률 계산

==============

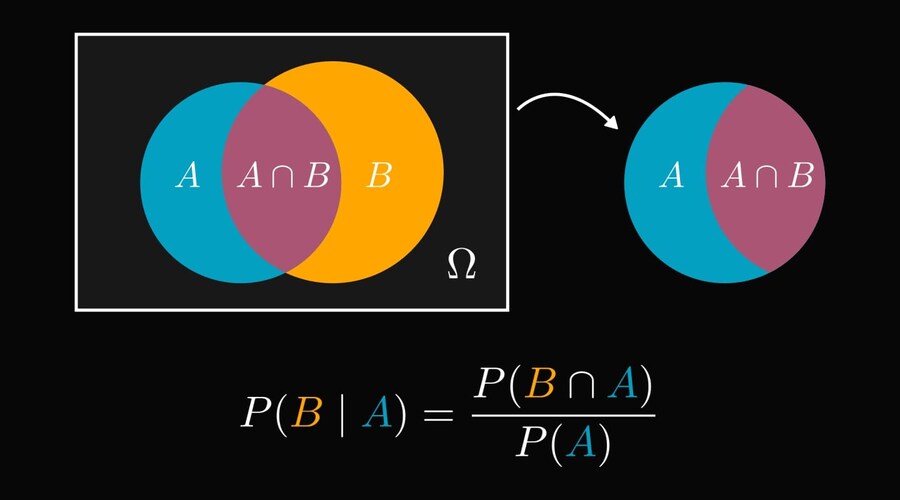

확률 기초

P(A) : A가 발생할 확률

P(B) : B가 발생할 확률

P(A ∩ B) : A,B가 동시에 발생할 확률

A, B가 '독립적' 사건이면,

P(A ∩ B) = P(A) × P(B)

독립적 사건 : A 사건의 발생여부가 B 사건의 발생여부에 영향을 주지 않음

P(동전=앞면 ∩ 주사위 =3) = P(동전 = 앞면) × P(주사위=3) = 1/2 × 1/6 = 8.3%

A, B가 독립적이지 않으면, '조건부 확률'을 사용해야 함

P(A ∩ B) = P(A) × P(B|A)

==============

4가지 시나리오

● 경기 침체 + 인플레 재점화

● 경기 침체 + 디스인플레

● 경기 양호 + 인플레 재점화

● 경기 양호 + 디스인플레

시나리오에 확률을 배분할 때는, 시간지평을 명확히 할 것!

→ 대선을 향한 중단기 시나리오니까 3개월, 6개월로 구분

베이스 시나리오:

● 대선까지는 옐런이 유동성을 풀어 경기/주가 부양

● 그러나 전반적인 경제지표는 둔화 중 → 대선 이후 장기국채 공급/부채한도 이슈 등의 리스크 존재

● P_3(양호) = 55%

● P_3(침체) = 45%

● P_6(양호) = 40%

● P_6(침체) = 60%

경기 침체 & 인플레 조건부 확률

조건부 확률

● P_3(인플레 재점화|양호) = 45%

● P_3(디스인플레|양호) = 55%

● P_3(인플레 재점화|침체) = 40%

● P_3(디스인플레|침체) = 60%

옐런이 유동성을 뿌리는 것에 있어서

인플레이션은 보통 6~9개월의 시차를 두고 나타나기 때문에

재정지출에 의한 인플레 압력은

대략 11월 이후에서 내년 1분기 정도에 가시화될 것으로 생각

향후 3개월 간은 디스인플레 쪽이 약간 우세한데

혹시 이 3개월 사이에 경기침체 조짐이 일어나면

디스인플레 쪽이 좀 더 우세하다고 가정

● P_6(인플레 재점화|양호) = 50%

● P_6(디스인플레|양호) = 50%

● P_6(인플레 재점화|침체) = 50%

● P_6(디스인플레|침체) = 50%

향후 6개월 간은 디스인플레와 인플레 재점화의 세력이 팽팽해서 50대 50으로 가정

시나리오별 확률

● P_3(양호 ∩ 인플레재점화) = P_3(양호) × P_3(인플레재점화|양호) = 55% × 45% = 24.75%

● P_3(양호 ∩ 디스인플레) = P_3(양호) × P_3(디스인플레|양호) = 55% × 55% = 30.25%

● P_3(침체 ∩ 인플레재점화) = P_3(침체) × P_3(인플레재점화|침체) = 45% × 40% = 18%

● P_3(침체 ∩ 디스인플레) = P_3(침체) × P_3(디스인플레|침체) = 45% × 60% = 27%

● P_6(양호 ∩ 인플레재점화) = P_6(양호) × P_6(인플레재점화|양호) = 40% × 50% = 20%

● P_6(양호 ∩ 디스인플레) = P_6(양호) × P_6(디스인플레|양호) = 40% × 50% = 20%

● P_6(침체 ∩ 인플레재점화) = P_6(침체) × P_6(인플레재점화|침체) = 60% × 50% = 30%

● P_6(침체 ∩ 디스인플레) = P_6(침체) × P_6(디스인플레|침체) = 60% × 50% = 30%