전략의 샘 (주식 전략)

■ 펀더멘탈 하락해도 위험자산 가격 더 오를 수 있으나 결국 가격이 펀더멘탈을 좇아서 이동

■ 금융위기 직전을 보면 2006년 3월 기점으로 미국 선행지수 하락 후 시차를 두고 가격이 반응

■ 최근 미국 선행지수 하락에도 그들 주식시장이 상승하고 있다는 점을 경계해야 할 것

영화 빅쇼트(The Big Short)를 본 적이 있는가? 이는 미국 서브프라임 모기지 사태 전후의 특정 일화를 다룬다. 영화 속 주인공들은 위기를 미리 알아차려 다른 사람들보다 선제적으로 위험자산 가격의 하락 가능성에 투자한다. 소위 Short 포지션을 구축한 것이다. 그때가 금융위기 발발에 앞선 2006년이었다. 하지만 어찌 된 영문인지 위험자산 가격은 자꾸만 더 올라간다. 그로부터 수개월이 지나서 영화 상으로 2007년 4월 2일부터 상황은 역전된다. 이후 위험자산 가격이 내려가며 주인공들이 구축한 Short 포지션에서 막대한 수익이 발생한다.

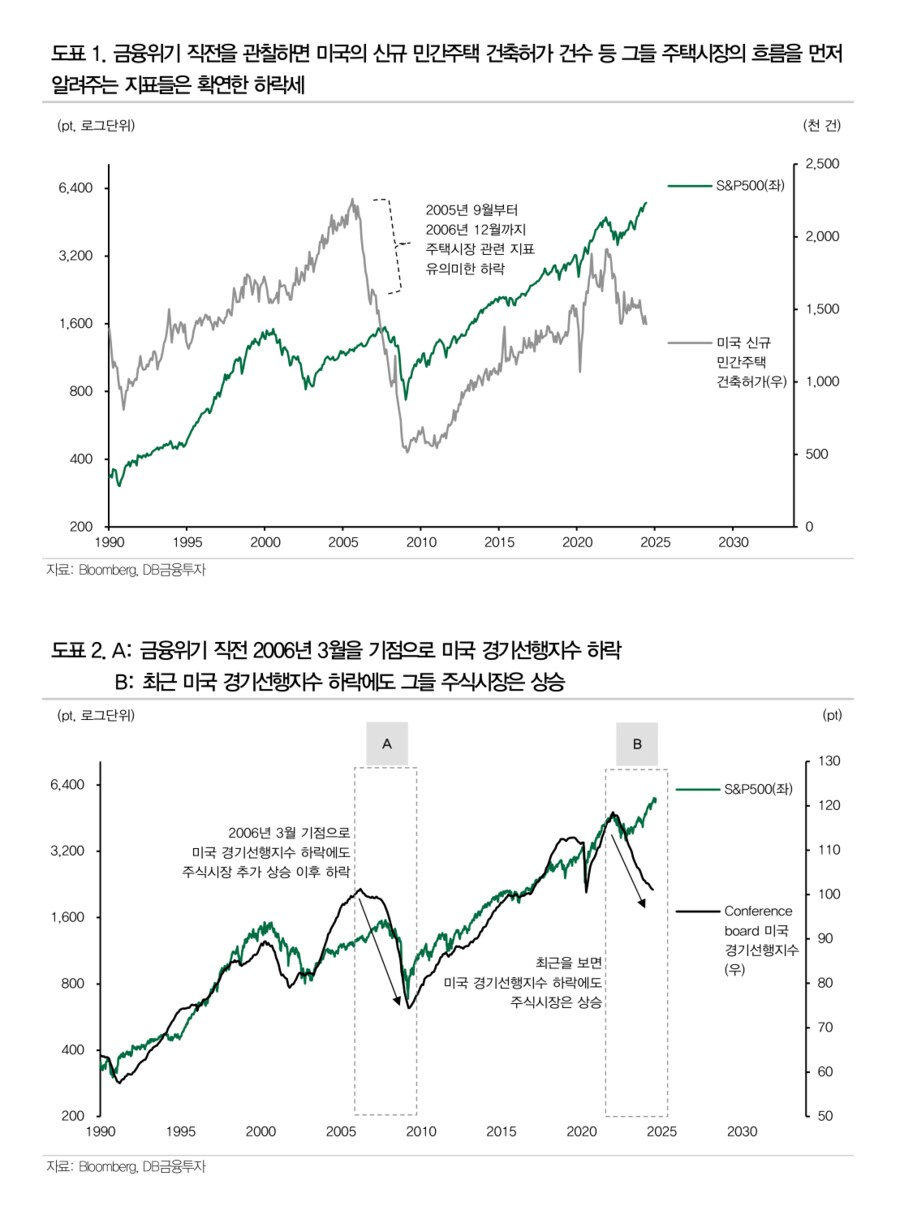

이 영화를 언급한 이유는 결코 무시무시한 사례를 들며 현재 위기 상황을 조장하기 위함이 아니다. 위험자산을 지탱하는 펀더멘탈이 하락하더라도 위험자산 가격이 한동안 더 오를 수 있다는 점을 언급하기 위함이다. 그리고 결국에는 그 가격이 펀더멘탈을 좇아서 이동한다는 상식을 강조하기 위함이다. 금융위기 직전을 관찰하면 미국의 신규 민간주택 건축허가 건수 등 그들 주택시장의 흐름을 먼저 알려주는 지표들은 확연한 하락세를 보였다. 해당 지표는 2005년 9월 정점을 형성한 다음 2006년 12월까지 고점 대비 -27.6% 떨어졌다. (도표1 참고) 당시 미국 경제에서 주택시장의 중요도를 고려해 볼 때 그것은 엄중한 경고 신호였다. 이뿐만 아니라 미국 경제 곳곳에서 마찰이 발생하며 2006년 3월을 기점으로 경기선행지수가 내려왔다. (도표2-A 참고) 그런데도 주식시장을 위시한 위험자산 가격 전반이 추가로 상승했다. 이후 그 가격이 어떻게 움직였는지는 우리가 모두 알고 있다.

당연한 얘기지만 현재 금융위기와 같은 징후가 있는 것은 아니다. 설령 있다고 하여도 필자의 일천한 능력으로는 이를 미리 알아차리지 못한다. 다만 위험자산을 지탱하는 펀더멘탈이 하락했음에도 불구하고 주식시장을 필두로 한 위험자산 가격이 상승한 것은 뚜렷하게 관찰된다. 특히 미국이 그렇다. (도표2-B 참고) 통상 유사한 흐름을 보이는 Conference board 미국 경기선행지수와 미국 주식시장이 어느 순간부터 방향을 달리하더니 이제는 두 변수 간 괴리가 상당하다. (최근 Conference board 미국 경기 선행지수와 OECD 미국 경기선행지수의 방향도 다르다. 이들 지수 산출 시 미국 주식시장이 반영되는 정도는 각각 4.2%와 14.3%이다. 바로 이점에 의하여 미국 주식시장이 상승할 때 두 가지 경기선행지수의 방향이 달라지기도 한다.) 펀더멘탈 하락의 이유는 다음으로 추정한다.

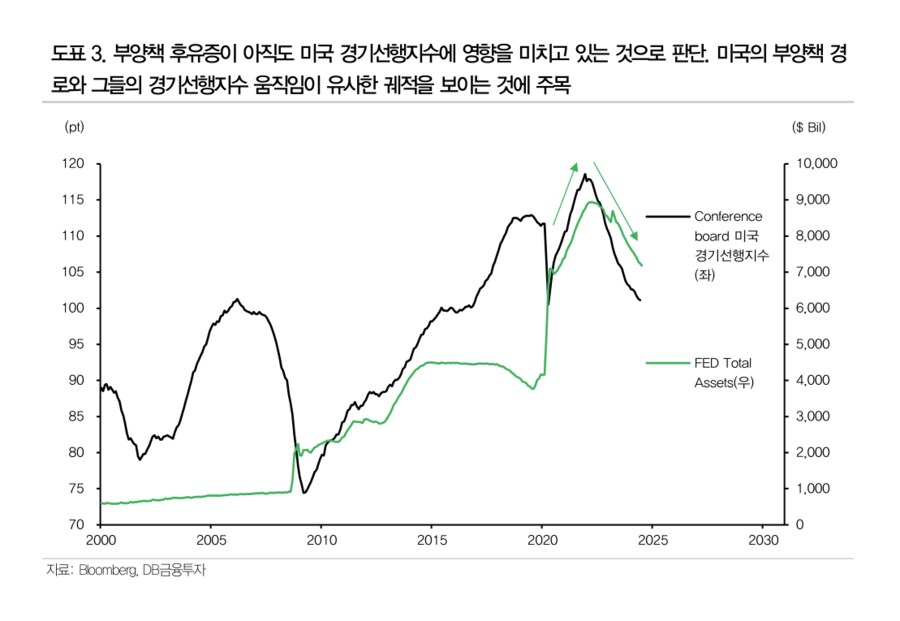

✓ (기존까지 필자의 생각) 첫째, 부양책에 의한 경제의 눈높이 수정이다. 팬데믹 이후 미국은 통화와 재정 양측에서 강력한 부양책을 쏟아부었다. 당시 연준이 시행했던 무제한 양적완화는 전무후무한 것이었다. 미국 행정부의 재정정책은 GDP 대비 2차 세계 대전 때만큼이나 컸다. 이러한 과정에서 미국의 참여자들은 당시 경제가 좋아 보이자 향후 경제에 대한 눈높이 역시 높였을 여지가 있다. 철학자 비트겐슈타인의 말처럼 사람은 미래를 현재의 직선으로 전망하기 때문이다. 이후 부양책이 줄어드는 것과 더불어 미래 경제 전망 역시 내려오는 것이다. 미래 경제의 설계는 각종 시설 투자를 수반한다. 그러므로 이를 되돌리는 과정은 수년간 이어질 수밖에 없다. 부양책 후유증이 아직도 미국 경기선행지수에 영향을 미치는 이유다. 미국의 부양책 경로와 그들의 경기선행지수 움직임이 유사한 궤적을 보이는 현상이 그 증거다. (도표3 참고)

✓ (최근 추가된 필자의 생각) 둘째, 데이터에 의한 연준의 금리 정책 오류다. 며칠 전 미국 비농업 부문 고용이 수정 발표됐다. 2023년 4월부터 2024년 3월까지 1년간 증가한 미국 비농업 부문 고용자수가 당초 290만 명보다 81.8만 명 더 적었던 것으로 나타났다. 직관적으로 표현하면 미국 고용시장이 100점을 맞은 줄 알았지만 실제로는 70점 수준이었다는 뜻이다. 미국 경제에서 고용의 중요성은 두말하면 잔소리다. 미국 경제의 70%를 차지하는 소비가 고용을 통하여 창출되는 임금 소득에 의하여 지탱되기 때문이다. 그렇다면 지난 기간 연준의 금리 정책에도 문제가 있었다는 점을 유추할 수 있다. 그간 준은, “인플레이션을 잡으려면 뜨거운 미국 고용시장이 누그러져야 하며 이를 위하여 고금리 정책을 지속해야만 한다”고 말했다. 미국 고용시장이 실제로는 강건하지 않았다면 연준의 고금리 정책이 과도했을 여지가 있다. 이점도 미국 경기선행지수를 내리눌렀던 이유일 수 있다.

영화 빅쇼트로 논의를 시작했으니 영화 얘기로 글을 마무리 짓고자 한다. 필자의 생각에 영화 빅쇼트의 진정한 교훈은 흔히 말하는 바와 다른 곳에 있는 것 같다. 사람들은 금융위기를 돌이켜보며, 복잡한 파생상품의 출현과 함께 그 가치를 평가해야 할 기관의 도덕적 해이가 합쳐지면 파괴적인 일이 발생할 수 있다고 말한다. 이점을 상기하는 것도 나쁘지는 않다. 하지만 해당 시기의 진정한 교훈은 본고에서도 살펴봤듯이,

“위험자산을 지탱하는 펀더멘탈이 하락하더라도 위험자산 가격이 한동안 더 오를 수 있으나 결국에는 그 가격이 펀더멘탈을 좇아서 이동한다.”

는 것이다. 지금도 Conference board 미국 경기선행지수로 대변되는 펀더멘탈이 유의미하게 떨어졌지만, 미국 주식시장은 AI 산업이 그리는 미래를 꿈꾸며 상승해 왔다. 주식시장에서 위험 관리를 해야 한다는 의견을 유지한다.

- DB금융투자 주식 Strategist 강현기 -