■ Preview

대선 이후, 스태그플레이션이 오는가?

● 1960년대와 2020년대가 유사한 이유

● 그러나 지나치게 '거대 담론'에 휘둘려서는 안되는 이유

■ 시황 이야기 리뷰

월가아재 시즌3, 현재까지 시황 리뷰

7월: 실적 시즌이 시작되면 1) 기술적 부담감, 2) 자사주 Black Out, 3) 포워드 가이던스 하향으로 주자 조정 가능성

8월 초: 조정이 급격했으나 옐런이 대선을 위해 돈을 풀고 있으므로 대선까지는 시장이 나쁘지 않고, 조정이 빠르게 끝날 것

8월 중순/말(현재): 생각보다 너무 주가가 빠르게 상승, 9월에는 변동성을 조심할 것

● 기술적 부담감이 높아지는 중

● 9월 6일: 자사주 Black Out 기간 시작

● 9월 10일: 대선 토론 (트럼프가 우세할 경우의 리스크 센티먼트)

● 9월 15일: 3차 세금 납부

● 9월 18일: FOMC

● 9월 말: 10월 초부터 유대교 명절 연속으로 시작 - 헤지펀드 물량 청산

→ 여기서 내릴지/오를지 방향성에 대한 강한 의견은 없음

→ 그저 9월 변동성을 주의할 필요는 있다 정도

■ 대선과 대선 이후

8월 조정에서의 급반등 → 9월 변동성 조심 → 10월부터 유동성 환경 좋아질 것

● 옐런이 재정지출을 늘릴 수 있는 회계연도 상의 여유 확보 (시황일주 31편)

● 재무부 국채발행계획(QRA) : 4분기 국채 발행 줄이고, TGA 잔고 1500억 달러 소진 예정 (시황일주 34편)

11월 대선 이후부터, 특히 12월 크리스마스 이후는 하락장의 리스크가 슬슬 높아짐

① 재무부 입장에서 유동성 풀어낼 정치적 유인이 약화되는 시점

② 2025년 1월 1일부터 다시 부채한도 이슈 재발

③ 유동성 환경이 악화되면, 여름부터 나타나기 시작한 경기둔화 움직임이 가시화될 수 있음

④ 재무부 국채 발행 비중이 단기채 → 장기채로 이동 중

⑤ 옐런이 5월부터 행한 재정지출이 6~9개월 시차를 두고 인플레이션으로 나타날 수 있음

→ 이중 ③ (경기둔화) vs ⑤ (인플레이션)은 양립 가능한가? (스태그플레이션)

■ 1960년대의 이야기

유의사항

● 일부 내용은 경제학파 사이에서도 여러 논쟁이 있기에, 월가아재 견해가 무조건 맞는 건 아님

● 지금 이야기하는 초장기 매크로 흐름은, 하루하루 의사결정, 2025년도 투자에 크리티컬한 요인은 아님

미국에서 경기침체와 인플레가 동시에 나타난 시대 : 1970년대, 스태그플레이션 (경기침체, 인플레)

● 정부의 과도한 재정지출

● 달러 지위 약화

● 오일 쇼크

■ 1970년대 스태그플레이션의 중요한 요인

요인1, 과도한 재정지출:

● 재정지출은 증세 혹은 국채 발행을 통해 조달 → 민간의 소비를 억누르는 구축 효과

예) 국채 발행 증가 → 국채 금리 상승 → 기업 투자와 대출, 가계 소비를 위축시킴

● 1960년대는 정치의 시대라 불러도 될 정도로, 정부가 주도하는 시대

● Great Society 프로그램, 아폴로 프로젝트, 베트남 전쟁 (막대한 재정 지출) → 1929년 대공황의 반대급부에서 부상한 케인지언 학파

● 재정지출은 결국 미래의 카드를 끌어쓰는 것 → 갚아야 할 시기에 정치인들은 돈을 찍어내는 걸 선호 → 침체 속 인플레

→ 갚아야 할 시기에 허리띠를 졸라매서 갚으면 재정지출이 줄어들어서 경기가 나빠짐

→ 이유 : 정부의 적자 = 민간의 흑자 / 정부의 흑자 = 민간의 적자

→ 정치인 입장에서 긴축 재정으로 인한 경기악화는 바로 비난받지만,

돈을 찍어냄으로 발생하는 인플레는 시차를 두고 나타날 뿐더러 그 고통을 모두가 조금씩 나눠서 받기 때문에

긴축 재정으로 인한 여파보다는 손가락질을 덜 받음

● 결국 1960년대의 과도한 재정지출 끝에 1970년대는 높은 인플레와 경기침체가 공존하는 스태그플레이션의 망령이 미국을 병들게 했음

● 케인지안 학파의 헤게모니도 통화주의자들에게 넘어감 "인플레이션은 언제나, 어디서나 화폐적인 현상이다"

● 폴 볼커가 80년대 초 기준금리를 엄청나게 끌어올리며 종식

요인2, 달러 기축통화 지위의 약화

● 1944년 브레튼 우즈 체제 하 유지되던 금-달러 고정환율 제도 → 1971년 닉슨의 선언으로 붕괴 → 달러 가치 하락 (닉슨 쇼크)

● 미국인들 입장에서 수입 물가는 폭등, 수혜 받아야 할 수출은 이미 제조업 약화로 경쟁력 상실 (일본, 서유럽)

● 고물가 속 경기 침체

요인3, 오일 쇼크

● 1차, 2차 오일 쇼크

● 당시 석유를 수입에 의존하던 미국에 큰 타격

이 세 가지 요인 외에도 정치인들의 실책, 아서 번즈 때와 같은 통화정책의 실책이 겹치면서 미국은 1970년대 내내 스태그플레이션으로 고통 받았음

■ 1960년대와 2020년대의 유사성

요인1, 과도한 재정지출 → COVID 시기부터 시작된 과도한 재정지출

요인2, 달러 지위 약화 → 이번에 경기침체가 오게 되면 연준/정부가 어떤 선택을 하는가에 따라 달라질 것

→ 또 금리를 내리고 양적 완화를 재개하고 재정지출을 늘린다면, 이번에는 달러 가치가 겉잡을 수 없이 악화할 수도

요인3, 에너지 쇼크 →아직 가시화되지 않았지만 이미 저변에서 에너지 부족 문제는 심화되고 있는 중

→ 일론 머스크를 비롯한 여러 기업들은 에너지 부족 문제에 선제적으로 대비하는 모습

→ AI쪽에서도 지금은 엔비디아 GPU가 병목이지만, 그 다음은 전력 문제라고 목소리를 높이고 있음

그 외에도 디테일적인 유사성

● 2024 해리스의 인플레 억제 공약 : 식품, 주택, 의료비와 같은 필수품에 대해 가격 상한제 도입

● 1971 닉슨의 인플레 억제 공약 : 가격 통제 정책 → 결과적으로 공급 부족 발생 + 해제 이후 더욱더 인플레 급등

추가적인 우려 요인

● 미국의 재정적자는 과거와 비교도 안될 수준에 와 있다는 점

● 과거 미국 국채는 무역 흑자국에서 사 주었는데, 이제 중국이 사주지 않는다는 점

■ 반론 : 1960년대와 2020년대의 차이점

① 기술 발전(AI 혁명)은 일반적으로 디플레적인 요인 : 생산성 향상, 비용 효율화

② 고령화는 디플레적인 요인 : 소비 감소, 저축 증가 (일본의 사례)

③ 글로벌하게 높은 부채 수준은 소비 감소, 디레버리징 요인

그럼 뭐 어쩌라고?

스태그플레이션이 온다는 거냐, 아니라는 거냐?

이러한 요인들은 초장기적인 거대 담론

● 너무 장기적인 관점을 바탕으로 중단기적인 투자 의사 결정을 해서는 안 된다

● 합리적인 이야기일지라도, 시장의 움직임과 내 사고 간에 괴리가 커짐 → 매크로 허무주의

● 예시 : 한국의 저출산, 인구 감소, 지방 소멸 vs 당장 정부는 부동산 부양 중

■ 초장기 요인은 투자에 어떻게 활용하는가?

초장기적인 요인들은 반드시 중단기 이벤트를 통해 시장에 의미 있게 드러난다

● 초장기 요인들을 공부하고, 배경지식을 쌓아두고, 인지할 필요는 있으나

● 그 지식은 중단기 이벤트의 해석을 위한 프레임 안에서 활용

● 투자 의사 결정 자체는 중단기적인 시간지평에 기반해서 진행

초장기 요인 → 실전 투자 의사 결정 X

초장기 요인 → 중단기 이벤트의 해석 → 실전 투자 의사 결정 O

(물론 각자의 투자 철학, 스타일, 시간 지평에 따라 조금씩 다름)

■ 중단기적인 시간지평을 보자

하반기 예정되어 있는 중요 이벤트 : 연준 FOMC, 미국 대선

가설:

● 미국 대선까지 옐런/재무부가 돈을 풀 유인이 충분하지만,

● 대선 이후는 부채한도, 장기채 비중, 인플레 리스크, 경기 침체 등 여러 요인들로 리스크가 높을 것

→ 과연 데이터는 어떨까?

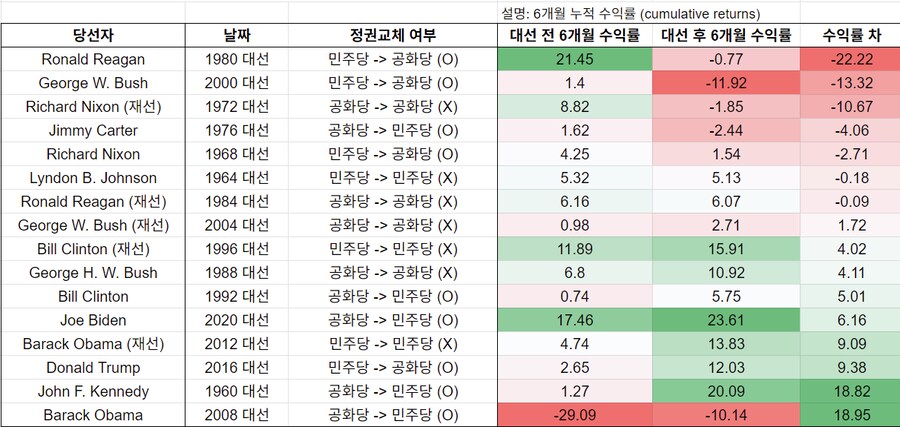

■ 대선 전vs후 6개월

현직 대통령의 재선을 위한 지출은 60년대부터 자주 있었던 일

● 1960년 ~ 2020년, 16번의 대선에 대한 데이터

● 대선 전 6개월 간 수익률 = 4.15%

● 대선 후 6개월 간 수익률 = 5.65%

● 대선 전후에 주식 비중 더 늘려야 하나?

→ 통계적 유의미성이 전혀 없는, 굉장히 나이브한 결론

이러한 통계의 남용을 우리는 너무나 자주 목격

● 특히 매크로 분야는 데이터의 특성상 남용이 심한 편

● 월가아재도 시황에서 자 오남용

■ 다음 시간

잘못된 귀납적 추론 : 매크로 분야 통계에 대한 올바른 시각 확립하기