이은택의 그림으로 보는전략

8월 부진했던 지표가 허리케인 때문이 아니었나?

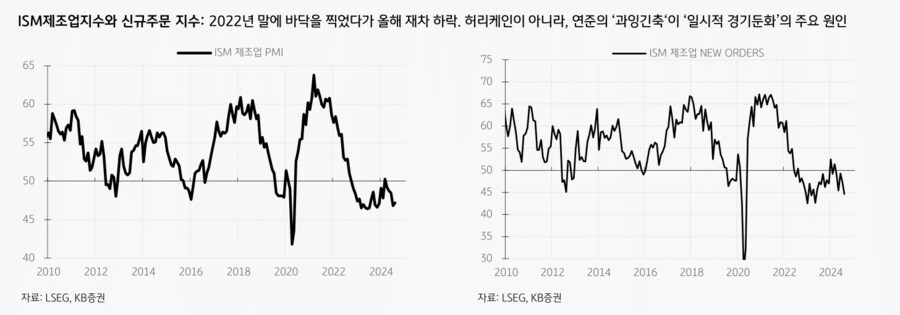

‘ISM제조업지수’가 부진하면서, 8월 초 급락 트라우마가 떠올랐다. 특히 신규수주 (47.4→44.6), 생산 (45.9→ 44.8) 등 핵심지표가 부진한 게 더 나빴다. 이로 인해 ‘허리케인 영향으로 일시적으로 나쁜 것’이라는 희망이 사라졌다 (9/3, Global insights).

ISM에선 “대선/금리인하를 앞두고 ‘프로젝트’를 늦추려한다”고 언급했다. 이그전도 ‘대선’이 있는 해에는 대부분 9~10월에 ‘Citi surprise index’의 저점이 나오며, 눌렸던 수요는 대선이 끝나면서 ‘pent-up demand’로 나타난다고 파악하고 있다 (8/13, 이그전). ‘금리인하’를 기다리는 ‘부동산 개발업자들’도 결국 인하 이후 나타날 ‘pent-up demand’의 후보로 분류할 수 있다.

‘실적장세 2국면’의 후반부가 진행 중으로 파악

결론적으로 ‘일시적 경기둔화’가 수면 위로 드러나면서, 증시는 ‘갭 저항선’에서 조정을 받고 있다. 하지만 시간이 필요한 상황이지, 모든 것이 끝난 건 아니라고 생각한다. 여전히 ‘경기’보단 ‘긴축’이 하락장 시작의 트리거일 거라 생각한다.

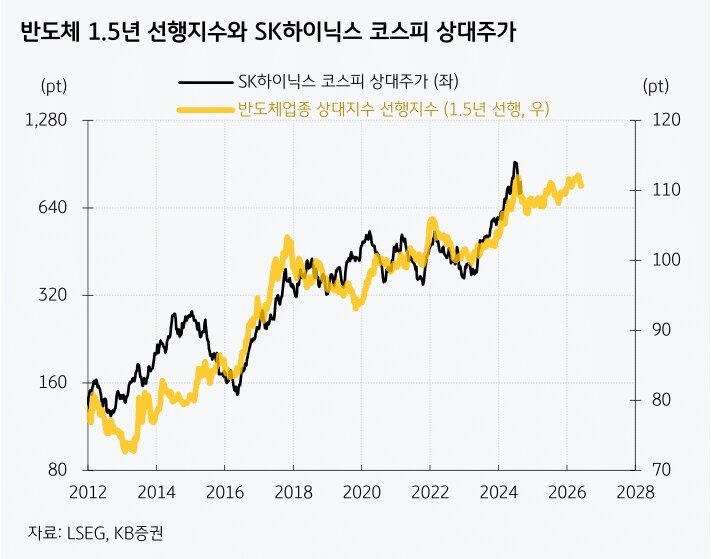

업종에서는 ‘실적장세 2국면’이 계속 진행 중이다. ‘초대형주’인 반도체에서 자금이 빠져나오면서, ‘종목장세’가 강화되는 양상이다. 종목 장세는 계속될 텐데, 단기를 다 따라가기 어렵다면 중장기로 ‘금융주’가 괜찮은 선택이라 생각한다.

미국 증시에선 금리인하 모멘텀을 ① 소비 관련주 (부동산, 금융, 소비)가 주로 받고 있으며, ② 성장주에선 ‘헬스케어’가 비교적 강세를 보이고 있다. 참고해보자.

세 줄 요약

1. 경기 부진은 단순히 ‘허리케인 때문이’ 아니었으며, 8월 초와 비슷한 분위기로 흘러가는 게 아니냐는 우려가 시장을 압박했다

2. 이그전은 4분기 중반을 주목하는데, ‘pent-up demand’가 경기 바닥을 만들 수 있을 거라 기대한다

3. 초대형주 (반도체)에서 자금이 이동하며 ‘개별 랠리’가 나타나는 것은 ‘실적장세 2국면’의 특징이다. 중장기 금융주 선호는 유지한다

- KB증권 주식 Strategist 이은택 -