Quant Brief

기대보다 아쉬웠던 밸류업 지수

KRX 한국거래소 밸류업 지수 발표. 거래소가 제시한 주요 편입 요건은 대표성(시가총액), 수익성(당기순이익), 주주환원(배당지급/자사주소각 여부), 시장평가(PBR), 그리고 자본효율성(ROE). 시장은 연초 밸류업 프로그램 발표 이후 주주환원에 초점을 두었음. 밸류업 프로그램 도입 계기가 타 금융시장 대비 국내 금융시장의 낮은 ROE였고, ROE를 증가시키기 위한 대표적인 방법 중 하나가 주주환원이기 때문. 그러나 결과적으로 밸류업 지수는 코스피 200대비 저조한 배당수익률, 배당성향은 소폭 코스피 200을 상회하며 주요 주주환원 지표가 아쉬운 수준. 특히 개별 기업들로 보았을 때에는 주주 환원 및 수익성과 거리가 먼 종목들 역시 다수 포진.

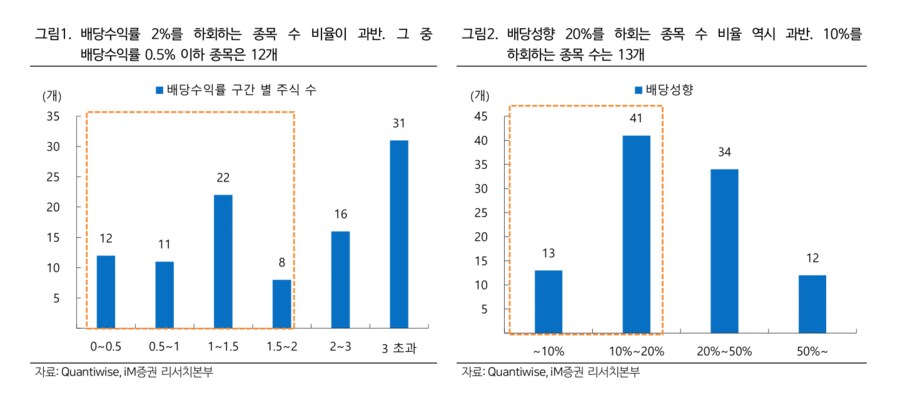

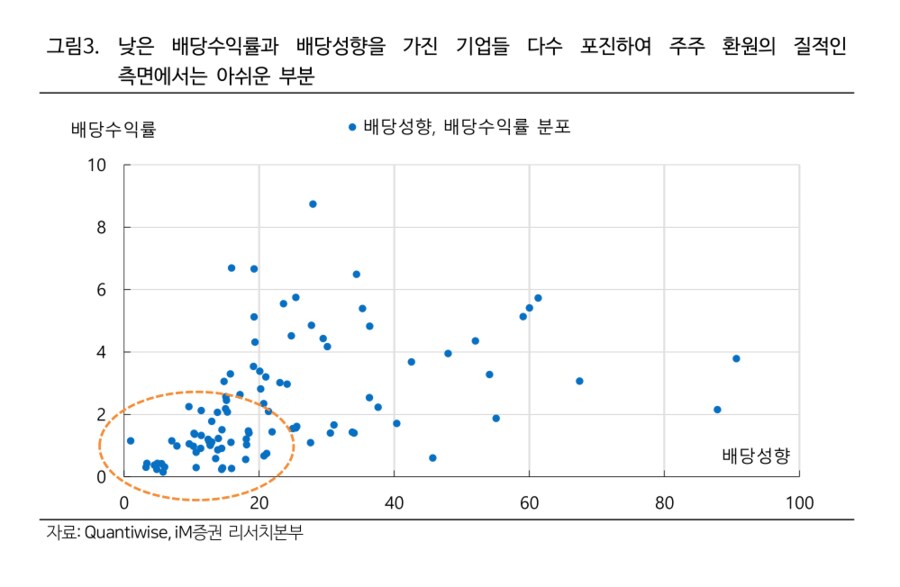

배당의 유무만을 고려, 배당 수익률이나 배당성향은 고려되지 않아

세부 편입 요건에서 주주환원 조건을 보면 최근 2년 연속 배당을 지급하거나 자사주를 소각한 기업들은 배당의 정도와 무관하게 주주환원 조건을 통과. 이에 이번에 밸류업 지수에 편입된 개별 종목들로 보았을 때 배당수익률이 2%를 하회하는 종목이 53개로 과반. 배당 성향으로 보았을 때에도 배당성향이 20%를 하회하는 종목 수 비율이 54%로 과반수이며, 10% 미만인 종목 수 역시 8 종목으로 저조한 상황. YES or NO, 이분법적인 주주환원 척도로 인해 주주환원의 질적인 부분은 고려되지 못했다고 볼 수 있음

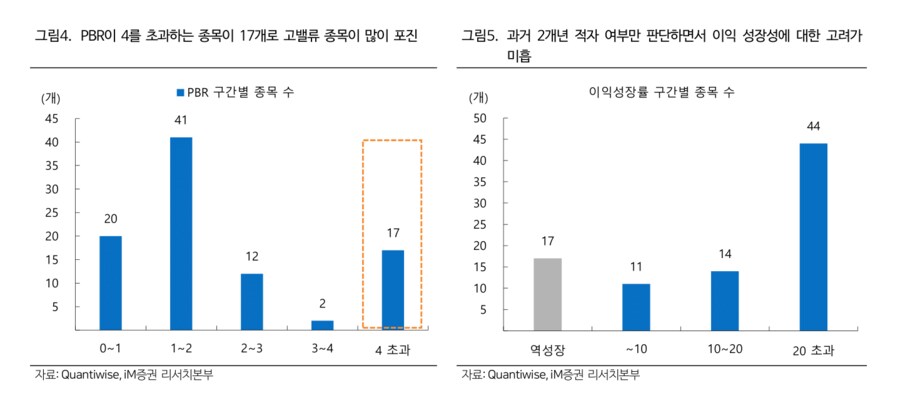

너무 높은 PBR

PBR은 ROE * PER. 수익성이 좋거나, 혹은 PER이 높아야 PBR이 높아질 수 있음. 여기서 PER은 시장 참여자들의 거래를 통해 결정되는 변수. 효율적인 시장이라면 더 많은 성장성이 기대되고 가치가 높은 기업은 더 비싸게 거래될 것이고, 이에 일정 수준 이상의 PBR을 가진 기업이 우수 기업일 수는 있음. 그러나 이익 대비 너무 높은 가격으로 형성된 기업들 역시 편입된 것이 관측. PBR 4배 이상인 기업의 개수가 17개로, 아웃라이어로 볼 수 있을 만한 밸류의 기업들이 밸류업 지수에 선정되는 모습

과거 데이터 사용에 따른 주요 종목 미포함

밸류업 종목 선정 기준을 보면 “과거 2년 합산 흑자 기업”, “과거 2년 평균 PBR 상위 50%”처럼 과거 데이터만을 기준으로 종목을 선정하는 경우가 있어 현재 시장 상황을 잘 대변하지 못하거나 주요 종목이 미포함되는 경우 발생. 예를 들어 금융 업종 내에서 KB금융, 삼성생명 같은 주요 기업들은 준수한 타 주요 요건을 모두 만족함에도 불구하고 ‘22년~’23년 낮은 PBR 속 밸류업 지수 미편입. 수익성 측면에서도 과거 적자 여부만 판단하면서 성장성이 고려되지 않는 문제점 부각. 2024년 당기순이익 기준 역성장이 전망되는 기업 개수가 17개이며, 성장률 20%를 하회하는 종목 수 비율이 42% 수준.

- IM증권 Quant Analyst 신희철 -

외국에서는 어처구니가 없네? 이럼. 개판이니까.

주주 등처먹으려다 실패한 회사를 넣었다는 것만 봐도 아무생각없이 숫자만 보고 순서대로 뽑았다는 걸 알 수 있음.