■ 시황리뷰

현재 화두 : 이란 - 이스라엘 (시황 칼럼 43편 : https://www.valley.town/wsaj-premium/market-column/66fd283ab6a742e72de674f7)

● 미국 주식시장에 대한 영향은 제한적 (물론, 제 5차 중동전쟁 급이라면 다른 이야기)

● 단기적으로는 '유가'라는 연결 고리를 통해서만 미국 주식에 펀더멘털적 영향을 줌

● 다만 중장기적으로 이란-이스라엘 전면전이 시작될 경우, 전쟁은 항상 인플레이션 + 장기 금리 상승 요인 → 주가 밸류에이션에 악영향

● 지금은 유가만 잘 모니터링하면서 관망

항만 노조 파업도 일시적 요인이라 판단

중국도 대규모 부양을 시작

→ 10월은 전반적으로 긍정적으로 바라보고 있음

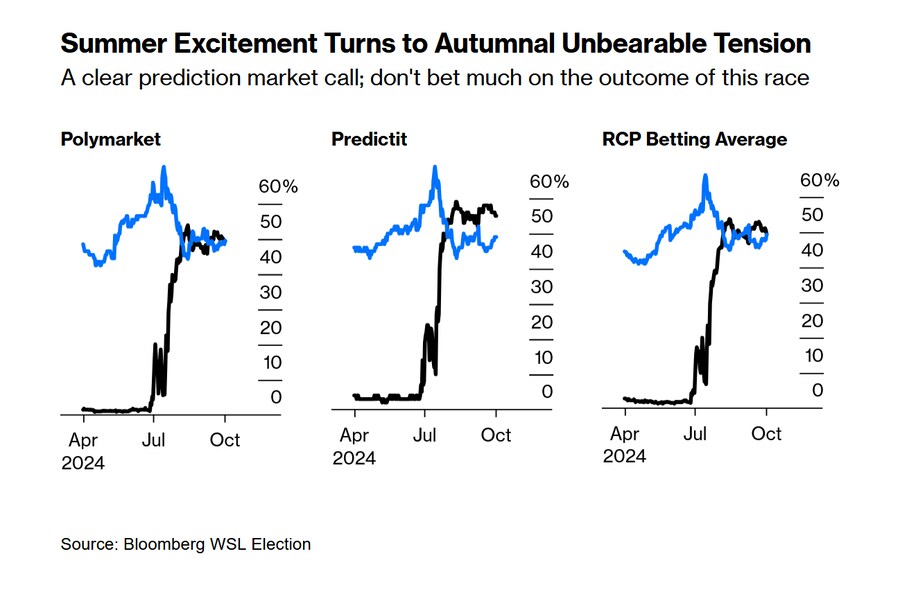

유일한 걱정 : 지지율 추이가 트럼프에게 쏠릴 경우

→ 보편적 관세 등의 정책이 선반영되면서 큰 변동성이 나타날 수 있지만, 현재로는 박빙세

■ 진짜 리스크는 대선 이후부터

대선이 끝나자마자 11월 6일부터 대단한 하락장이 올 가능성은 적다고 판단 (이미 풀린 유동성에서 오는 부양 효과, 산타 랠리 계절성)

→ 연말부터 2025년 상반기가 가장 위험한 구간이 아닐까?

그렇다고 그 시점에 실업률이 급등하면서 경기가 폭삭 주저앉거나,

인플레이션이 2022년처럼 9%까지 급등하는 극단적인 시나리오 가능성은 낮을 것

그보다,

점진적 경기 둔화/침체 시그널 + 그에 발맞춘 연준의 금리 인하 사이클 → 주가 레벨에 프라이싱

이 상태에서, 여러 가지 요인으로 3%대 끈적한 인플레이션이 지속될 경우

시장이 주가에 프라이싱한 금리 인하 기대치 vs 현실의 괴리에서 하락장 촉발 (S&P 500 기준 20% 정도?)

→ 그렇다 하더라도 미국이 경기도 제일 낫고, 주가도 가장 나을 것

→ 하지만 그 이후는 이머징 마켓으로 순환매가 일어날 가능성

■ 대선 이후 Sticky 인플레이션의 위험 인자들

● 통화정책 사이클에서 인플레 목표치를 달성하지 못했는데 금리 인하 사이클에 들어간다는 점

● 중국도 대규모 부양책을 시작했다는 점

● 이란-이스라엘 전쟁이 격화될 경우, 재정 지출 → 단기적 인플레 압력

● 트럼프 당선 → 보편적 관세 = 스태그플레이션 압력

많은 사람들이 간과하고 있는 점

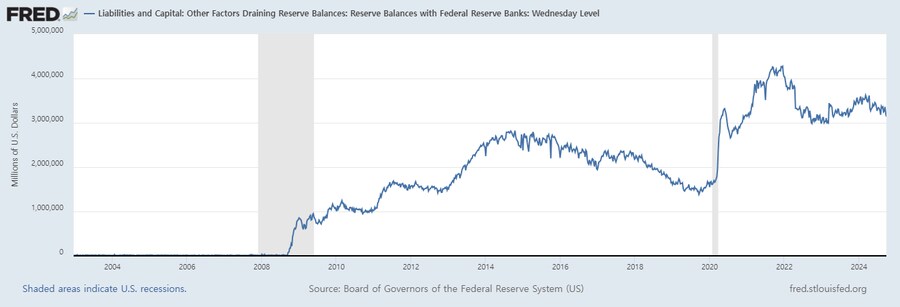

● 금융위기 이후 엄청난 돈뿌리기에도 인플레가 오지 않았던 이유

● 중국의 WTO 가입/값싼 노동력, 아마존 효과, 고령화 등도 있지만...

● 통화승수의 급락

■ 금융위기 이후 통화승수의 급락

● 은행들이 돈이 많아도, 대출을 잘 해주지 않았음

● 원인 :강도 높은 자본 규제 (금융위기 이후 강회)

→ 이런 자본 규제 하에서 은행들은 신주 발행을 하지 않고서는 대출을 마음껏 할 수 없었음

→ 결국 대출과 자산 매입을 줄이는 방향으로 자본 규제에 대응

→ 이로 인해 통화 승수가 급락하면서 디플레 압력이 강해진 것

→ 지금은 대부분의 은행들이 자본 요건을 넉넉하게 충족하는 상태

지급준비금이 넘쳐나는 상황에서,

은행에 대한 규제가 느슨해지고, 통화승수가 올라가면,

부지불식간에 인플레이션이 계단식으로 뛸 수 있음

→ Basel Ⅲ Endgame을 보면 장기적 방향은 그렇지는 않음

→ 그러나 정치적 이해관계가 얽히면 중단기적인 리스크 존재

예) 재무부 국채 발행을 위해 은행 규제를 완화할 필요성, 트럼프의 규제 완화 등

Federal Reserve unveils toned-down banking regulations in victory for Wall Street

■ 파월의 속내

이 속에, 파월이 왜 금리 인하 + 양적 긴축을 진행하는지에 대한 답이 들어 있음

● 규제가 느슨해지거나 통화승수가 오르면 큰 리스크 요인이 될 수 있는, 넘쳐나는 초과지준금을 일정 수준 줄이면서

● 동시에 유동성에 문제가 생기거나 단기자금시장 발작은 예방하면서

● 동시에 금리 인하를 조심스럽게 해 나가야하는, 아주 좁은 길을 걷는 중

지난 9월 FOMC에 대한 뷰

● FOMC가 있기 몇주 전 <0.25% 인하 + 양적긴축 종료 시점 언급 O>에서

● FOMC가 있기 며칠 전 <0.50% 인하 + 언급 X>로 뷰를 변경

● 그러나, 여전히 양적긴축은 최소한 2025년 봄에는 테이퍼링을 시작해야 한다고 생각

● 그리고 11월 혹은 12월 FOMC에서 그 스케줄에 대한 포워드 가이던스 필요

■ 진지한 투자 공부를 위한 Valley AI 플랫폼

https://www.valley.town - 최근 읽어보면 좋은 칼럼들

● 왜 2025년 이후 이머징 마켓에서 좋은 기회들이 나타날 가능성이 높아지고 있는가?

https://www.valley.town/wsaj-premium/market-column/66fb5826ba41ffddf74c8fbc

● 내년부터는 말레이시아, 태국 등 이머징 국가의 주식시장에 대한 분석과 관련 ETF에 대한 이야기 시작

● 왜 금리 인상 사이클에서 기준 금리 급등에도 불구하고 기업들의 순이자비용은 하락했는지, 그게 지금 왜 중요한지

https://www.valley.town/wsaj-premium/market-column/66f166befdce8429d7e2ff83

● AI 메가트랜드의 핵심, Nvidia 기업 분석 및 적정가치 평가

https://www.valley.town/studio-valley/company-analysis/66ed752c7bf35fe11994c9c2

● 로보택시 데이, 전기차를 넘어선 Tesla의 비전은? Tesla 기업분석 및 적정가치 평가

https://www.valley.town/studio-valley/company-analysis/66fa3f877193f4a843777fa1

표면적으로 오른다, 내린다 (언제 틀릴지 모를) 결론만 찾아 다니는데 시간을 그만 허비하고 싶다

투자 정보를 스스로 처리하는 사고력을 키우면서, 본인만의 투자 철학과 전략을 확립하고 싶다

→ 양질의 분석글 + 분석을 위한 기능들 + 건전한 생각을 가진 수천명의 월가아재 구독자들

→ https://www.valley.town/join (가입 후 7일간 100% 환불)