전략의 샘 (주식전략)

■ 미국 주식시장은 현재의 높은 수준에서 잠시 더 머물 수 있을 것

■ 중국 주식시장에서는 최근 작동했던 부양책 모멘텀이 약화할 여지

■ 한국 주식시장은 일시적인 반등세가 나타날 수 있다는 점 염두

세상을 왜곡 없이 “있는 그대로” 볼 수 있다면 얼마나 좋을까? 주식시장을 관찰하는 한 사람으로서 바라 마지않는 일이다. 사실 이를 위하여 명상 방법을 얕게나마 공부해 보기도 하고, 철학 중에서 현상학을 수박 겉핥기로 살펴보기도 했었다. 하지만 미력한 필자에게 “있는 그대로” 보는 일은 여전히 넘지 못하는 벽으로 남아있다. 그럼에도 불구하고 금일 본고에서는 지금의 주식시장을 여실히 바라보는 시도를 해 보고자 한다. 미국, 중국, 한국 주식시장의 순서로 말해 보겠다.

미국 주식시장은 10월에 현재의 높은 수준에서 잠시 더 머물 수 있다고 판단한다. 직전까지 필자는 미국 고용시장이 악화될 것으로 전망했다. 하지만 9월 미국 고용보고서는 필자의 이러한 생각이 시점상으로 틀렸을 수 있다는 것을 말하고 있다. 주지하듯이 9월 미국 비농업 신규고용이 25.4만 명 늘어나며 예상치 15만 명을 넘어섰다. 이뿐만 아니라 8월 미국 비농업 신규고용은 당초 발표된 것보다 1.7만 명 더 높았던 것으로 수정됐으며, 7월 해당 인원은 5.5만 명 더 많았던 것으로 고쳐졌다. 물론 구조적으로 보면 미국 실업률이 향후 상승할 가능성을 배제할 수 없다. 아직 비정상적으로 높은 미국 구인율이 앞으로는 하락할 수 있으며, 최근 베버리지 곡선의 관계(구인율과 실업률의 시기별 관계)를 볼 때 미국 구인율의 하락이 미국 실업률의 상승으로 이어질 수 있기 때문이다. 다만 이번 9월 미국 고용보고서는 앞으로 찾아올 복잡한 문제에 대한 고민을 뒤로 미뤄도 된다는 인식을 갖게 만들고 있다.

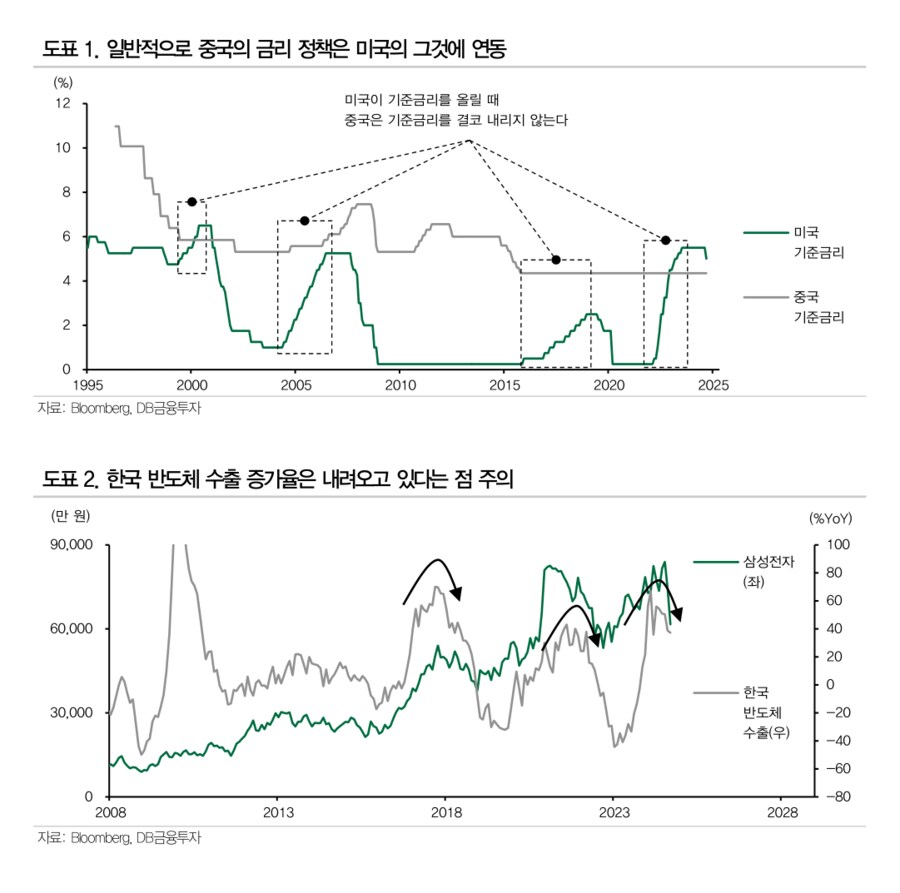

중국 주식시장에서는 최근 작동했던 부양책 모멘텀이 약화할 수 있다고 여겨진다. 그들 주가의 급등 이후 10월에는 일정 수준으로 되돌림에 주의해야 한다. 일반적으로 중국의 금리 정책은 미국의 그것에 연동한다[도표1]. 미국 연준이 금리를 올리며 통화 긴축을 시행하면 중국은 그 당시 경제가 어려워도 쉽사리 금리 인하를 단행하지 못했다. 미국의 통화 긴축 시기에 중국이 통화 완화를 할 경우 위안화 약세에 의하여 자금 이탈이 가속될 수 있기 때문이다. 최근 중국이 지준율 등으로 통화 완화를 시행한 배경은 미국 연준의 빅컷이었다. 다만 9월 미국 고용보고서가 긍정적으로 발표된 이후 미국 연준이 11월 추가로 빅컷을 단행할 가능성은 거의 사라졌다. 중국 입장에서 보면 그들의 통화 완화가 향후 제한될 수 있다. 중국 주식시장에 묻어있는 정책 기대가 수정되어야 하는 것이다.

한국 주식시장은 10월에 일시적인 반등세가 나타날 수 있다. 직전 마이크론 테크놀로지의 기업 실적 발표에서도 나타났듯이, 반도체 업종을 중심으로 하는 기업실적이 양호할 가능성이 존재한다. 더구나 미국의 고용시장 등 거시지표도 걱정을 줄어들게 만들었다. 실적발표 시즌과 매크로 환경이 맞물리면서 주가 반등을 이끌 수 있는 것이다. 그러나 께름칙한 부분도 있다. 한국 주식 시장이 크게 반등할 때는 한국 반도체 수출 증가율이 오를 때다. 지금은 그 반대의 상황이다. 한국 반도체 수출 증가율은 내려오고 있는 것이다[도표2]. 이러한 모습은 한국 주식시장의 반등 폭을 제한하는 요인이 될 수 있다. 한국 주식시장은 그야말로 일시적인 반등세라고 표현하는 것 이 옳지 않을까?

- DB금융투자 주식 Strategist 강현기 -