■ 전쟁, 연준, 미국 대선이 기업 실적을 가릴 가능성

■ 애널리스트들, S&P 500 기업들의 3분기 이익 성장률을 4.7%로 하향 조정

나탈리아 크냐제비치(Natalia Kniazhevich) 및 에샤 데이(Esha Dey) 작성

2024년 10월 6일 오후 10시 GMT+9

투자자들은 올해 주식시장이 뜨거운 출발을 한 이후 여러 리스크에 직면해 있다. 경제 불안, 금리 불확실성, 그리고 대선 우려가 그 중 하나다. 하지만 이번 주부터 주식 시장의 흐름을 좌우할 가장 중요한 변수는 아마도 기업 실적일 것이다.

S&P 500 지수는 2024년에 약 20% 상승하며, 시가총액이 8조 달러 이상 증가했다. 이 상승세는 주로 통화 정책 완화 기대와 견고한 이익 전망에 의해 촉진되었다.

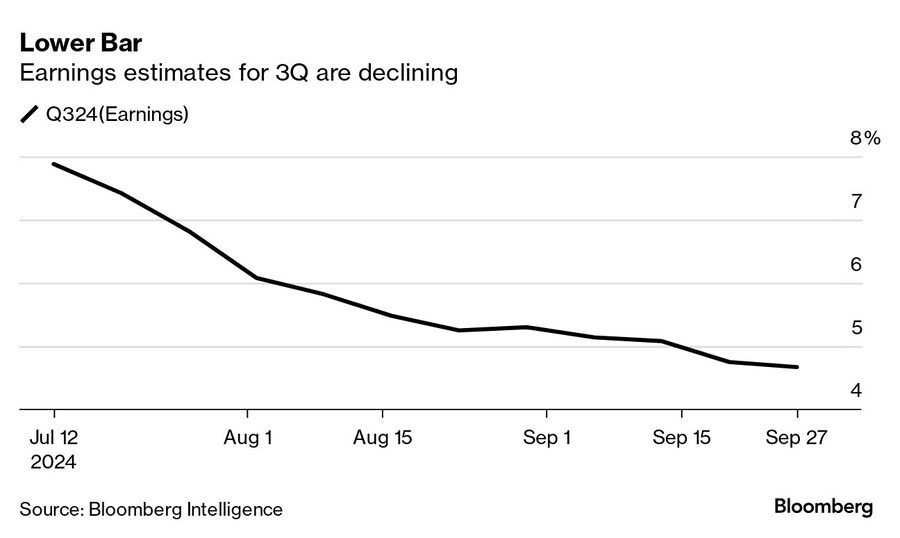

하지만 분위기는 바뀌고 있다. 애널리스트들은 3분기 실적 전망을 하향 조정하고 있다. 블룸버그 인텔리전스 자료에 따르면, S&P 500 기업들의 분기 실적은 전년 대비 4.7% 증가할 것으로 예상되지만, 이는 7월 12일에 예상했던 7.9%에서 크게 낮아진 수치다. 또한 이는 4분기 만에 가장 약한 증가율이 될 것으로 보인다.

"이번 실적 시즌은 평소보다 더 중요할 것"이라고 트라이버리에이트 리서치(Trivariate Research)의 설립자 아담 파커(Adam Parker)는 말한다. "기업들로부터 구체적인 데이터를 얻어야 한다."

특히 투자자들은 기업들이 지출을 연기하고 있는지, 수요가 둔화되었는지, 고객들이 지정학적 리스크와 거시적 불확실성으로 인해 다른 행동을 보이고 있는지를 확인하고자 한다고 파커는 덧붙였다. "세상에 많은 일이 벌어지고 있기 때문에, 기업 실적과 가이던스가 특히 중요한 시기"라고 그는 말했다.

주요 기업들의 실적 보고는 이번 주부터 시작된다. 델타 항공(Delta Air Lines Inc.)은 목요일에, JPMorgan Chase & Co.와 Wells Fargo & Co.는 금요일에 실적을 발표할 예정이다.

"보통 실적 시즌은 주식에 긍정적인 영향을 미칩니다,"라고 도이체방크 증권(Deutsche Bank Securities Inc.)의 미국 주식 및 글로벌 전략 책임자인 빙키 차다(Binky Chadha)는 말한다. "하지만 이번 실적 시즌에 앞서 강한 랠리와 평균 이상으로 쏠린 포지션 때문에 시장 반응이 약할 가능성이 있다."

산적한 장애물들

현재 투자자들이 직면한 장애물은 이미 잘 알려져 있다. 미국 대선이 한 달도 남지 않은 상황에서 민주당의 카말라 해리스와 공화당의 도널드 트럼프가 치열한 경쟁을 벌이고 있다. 연방준비제도(Fed)는 최근 금리 인하를 시작했으며, 경제의 연착륙에 대한 낙관론이 있는 가운데, 중앙은행이 얼마나 빠르게 차입 비용을 낮출 것인지에 대한 의문이 남아 있다. 또한 중동에서 격화되는 분쟁은 인플레이션이 다시 상승할 수 있다는 우려를 낳고 있으며, 지난주 서부 텍사스산 원유(WTI) 가격은 9% 상승해 2023년 3월 이후 가장 큰 주간 상승률을 기록했다.

"결론적으로, 수정된 전망치와 가이던스는 경제에 대한 지속적인 우려를 나타내며, 이는 대선이 있는 해의 계절적 요인도 반영하고 있다"고 22V 리서치(22V Research)의 데니스 드부쉐르(Dennis DeBusschere)는 말한다. "이로 인해 이번 실적 발표 시즌은 또 다른 불확실성 해소의 기회가 될 수 있다."

게다가, 현재 주요 기관 투자자들은 매수할 여력이 적고, 계절적 시장 경향도 약한 상황이다.

추세 추종형 시스템 펀드의 포지션은 이제 하락 쪽으로 기울어져 있으며, 옵션 시장의 포지션도 트레이더들이 하락장에서 주식을 매수할 준비가 되어 있지 않음을 시사한다. 골드만 삭스(Goldman Sachs Group Inc.)의 데이터에 따르면, 추세 추종형 (CTA‧Commodity trading adviser) 헤지펀드들은 시장이 다음 달까지 횡보하더라도 미국 주식을 매도할 것으로 예상된다. 변동성 관리 펀드도 변동성이 낮아질 때 주식을 사들이지만, 현재는 추가로 포지션을 늘릴 여력이 없다.

역사도 비관론자들의 편인 것처럼 보인다. 1945년 이후, S&P 500 지수가 연초 9개월 동안 20% 상승했을 때, 10월에는 70% 확률로 하락했다는 자료를 베스포크 인베스트먼트 리서치(Bespoke Investment Research)가 보여주고 있다. 올해도 9월까지 이 지수는 21% 상승했다.

낮아진 기대치

그럼에도 불구하고 낙관할 이유도 있다. 바로 기업 실적에 대한 기대치가 낮아져, 기업들이 그 기대를 뛰어넘을 여지가 커졌다는 점이다.

"예상치가 조금 너무 낙관적이었고, 이제 현실적인 수준으로 조정되고 있다"고 FL 퍼트남 자산관리(F.L.Putnam Investment Management)의 수석 시장 전략가 엘렌 헤이즌(Ellen Hazen)은 말한다. "예상치가 낮아졌기 때문에 실적을 뛰어넘기가 훨씬 쉬울 것이다."

실제로 미국 기업들이 여전히 근본적으로 견고하다는 많은 데이터가 있다. 블룸버그 인텔리전스에 따르면, 강력한 실적 사이클이 경제 신호가 약한 상황에서도 주식에 긍정적인 영향을 미칠 것이라고 한다. 올해 대형주보다 부진했던 소형주들도 마진 개선을 기대할 수 있다고 BI의 마이클 캐스퍼(Michael Casper)는 적었다.

지난 금요일 발표된 일자리 보고서에서 실업률이 예상치 못하게 하락하면서, 고용 시장이 약하다는 우려를 일부 잠재웠다.

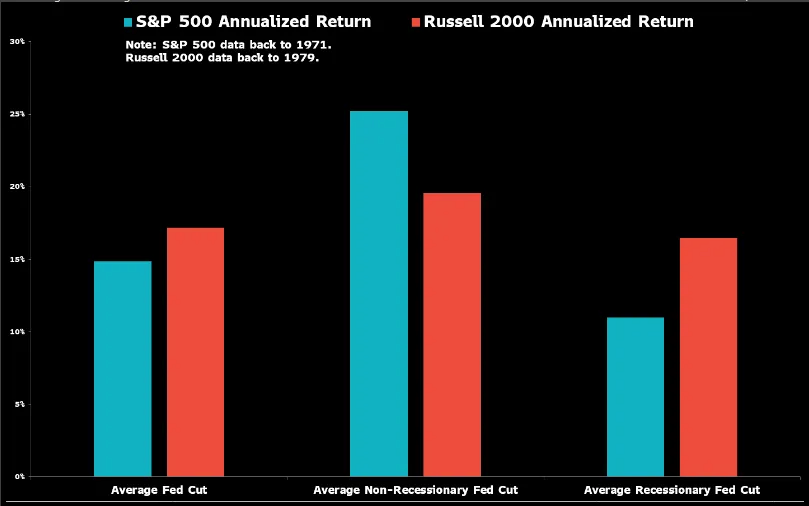

또 다른 중요한 요인은 연준의 금리 인하 사이클이다. 이는 역사적으로 미국 주식에 긍정적인 영향을 미쳤다. 블룸버그 인텔리전스 자료에 따르면, 1971년 이후 연준이 금리를 인하하는 기간 동안 S&P 500은 연평균 15%의 수익률을 기록했다.

이런 수익률은 경기 침체가 없는 상황에서 금리 인하가 이루어졌을 때 더 높았다. 이런 경우 대형주는 연평균 25%의 수익률을 기록했으며, 이는 경기 침체가 있을 때의 11%보다 훨씬 높은 수치다. 소형주도 경기 침체가 없을 때는 20%, 있을 때는 17%의 수익률을 기록했다.

"실적이 크게 실망스럽지 않다면, 연준이 연말까지 시장에 더 큰 영향을 미칠 것이라고 생각한다. 실적이 계속해서 일관되게 유지되고 있기 때문이다"라고 세븐스 리포트 리서치(Sevens Report Research)의 설립자이자 대표인 톰 에사이(Tom Essaye)는 말했다. "투자자들은 그 흐름이 계속될 것으로 기대하고 있다."