이은택의 그림으로 보는 전략

여름엔 증권주, 가을엔 은행주 (보험주)?

이그전은 올해를 ‘실적장세 2국면’으로 보고 있으며, 여기에서의 탑픽을 ‘금융주’로 꼽고 있다.

좀 더 자세히 보면, “KB리서치 MP” 비중확대 업종은 ‘8~9월 증권주’, 그리고 ‘10월 은행주’였다. 그 이유는 섹터 담당자 (강승건) 의견과 ‘국채금리’에 근거한다. 8~9월 ‘국채금리 하락’엔 ‘증권’, 10월 이후 ‘장기금리가 상승’엔 ‘은행(보험)’을 선호한다는 논리이다. 밸류업 모멘텀도 금융주의 호재에 추가된다 (10/7, 금융주를 다시 주목하는 이유, 하인환).

‘장기금리’에 대한 두 가지 사례: 모두 상승 쪽

그렇다면 ‘장기금리’는 정말 오를 수 있을까? 장기금리가 오를 수 있다는 ‘채권 애널리스트’의 분석은 ‘9/27, 10월 글로벌 채권전망, 박준우’을 참고하고, 여기서는 과거 사례를 살펴보는 것으로 전망을 가늠하겠다.

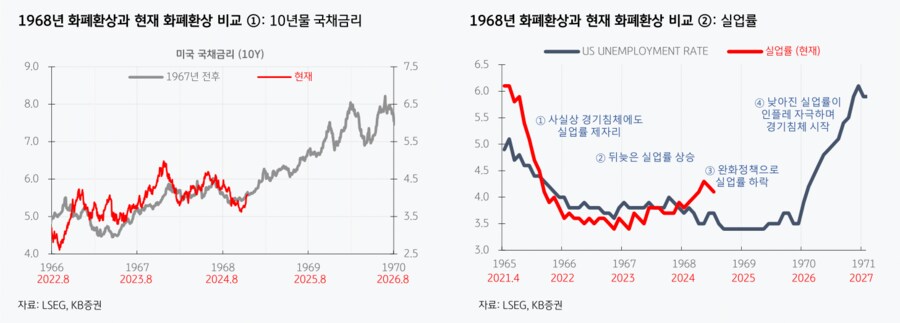

1) ‘1968년’ 사례: ‘화폐환상’이 존재했던 ‘유이한’ 사례로, 대부분 지표들이 지금과 거의 똑같이 움직였던 시기이다. 당시 ‘10년물 금리’는 금리인하 이후 계속 상승했다. 다만 이번엔 ‘주거비’ 등의 영향으로 이때보단 느리게 상승할 것이다.

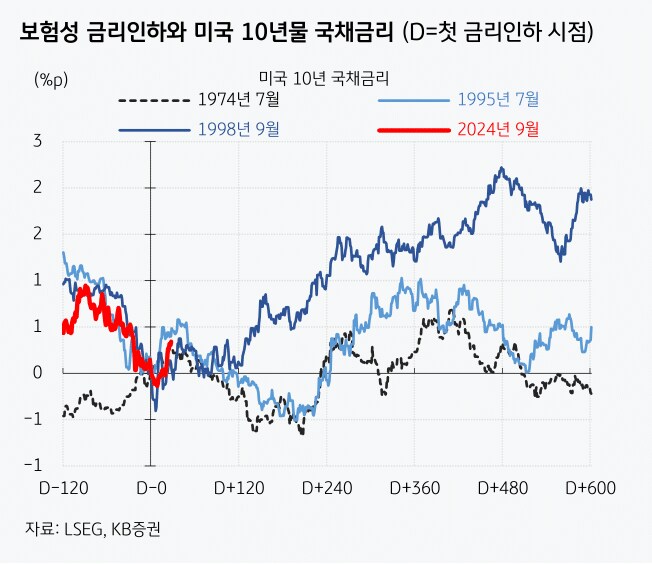

2) ‘보험성 금리인하’ 사례: ‘보험성 금리인하’ 후엔 대체로 장기금리가 상승한다. 경기확장에 유동성을 더 풀었으니, 장기금리가 상승할 수밖에 없다. ‘단기금리’는 그만큼 못 오르면서 장단기 금리차가 확대된다. 금융주에 유리한 환경이다.

세 줄 요약

1. 실적장세 2국면 탑픽 ‘금융주’, 금리하락 땐 증권주 (8~9월), 금리상승 땐 은행주 (10월~) 비중 확대하는 전략

2. 향후 장기금리 상승에 대한 두가지 사례를 보며, 향후 흐름을 전망해봤다

3. 중단기적으로 장기금리는 완만하게 상승할 가능성이 있다고 판단한다

- KB증권 주식 Strategist 이은택 -