■ Preview

중국 주식에 투자하기 위해 꼭 알아야 할 매크로 4부작

1부 : 2024년 상반기 기준 중국이 봉착한 문제 5가지

2부 : 2024년 하반기 중국 부양책 대해부

3부 : 부양책에도 불구하고 중국이 처한 딜레마

4부 : 중국식 양적완화 가능성과 장기국채 금리를 주시해야 하는 이유

■ 중국경제의 문제 5가지 포인트

1. 제조업 중심의 자원 집중과 과잉생산 문제

2. 불안정한 내수 회복세와 디플레이션·디레버리징 압력

3. 과잉 재고의 해외 확장으로 인한 무역 갈등

4. 국유 부문의 확장으로 인한 자원 배분의 비효율과 민간 심리 위축

5. 지방 정부 재정 지출의 한계와 부작용

■ 문제1. 제조업 집중과 과잉생산

부동산 규제로 인한 제조업 과잉 재고

2018년부터 시작된 중국의 부동산 부문 규제 → 2020년 말 강화 → 자원을 제조업 쪽으로

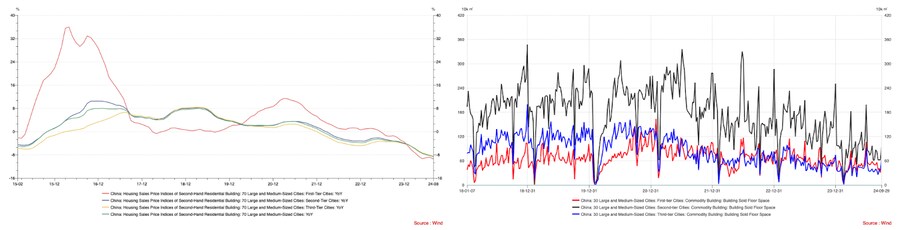

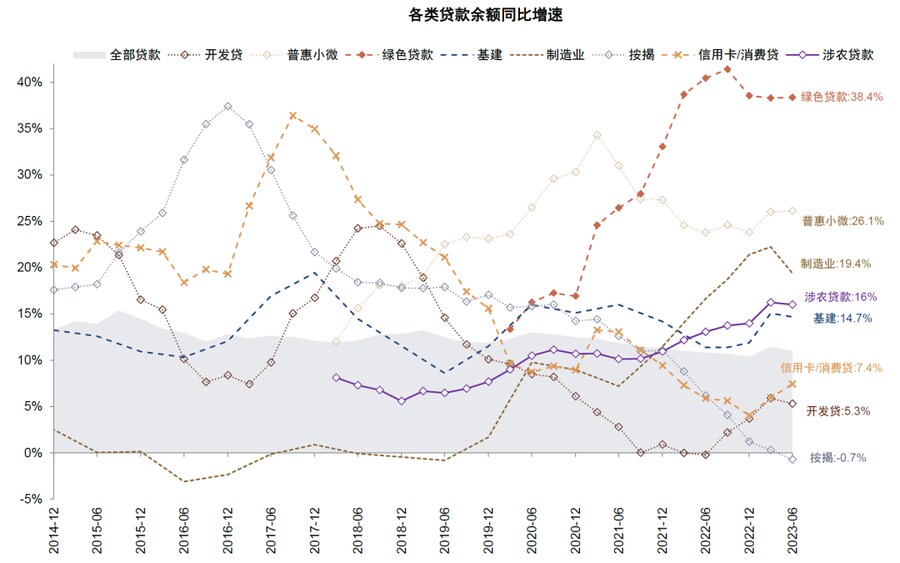

(좌측 그래프, 출처 CICC) 은행 대출 부문 1, 2, 3위가 제조업 관련성 → 과잉 생산 문제

그래프 설명: 항목별 은행 대출 추이, 위아래 순서대로 녹색 대출, 보혜성 대출(중소기업 지원), 제조업, 농업 관련 대출, 인프라, 신용카드 및 소비자 대출, 부동산 개발 대출, 주택 구매 대출, 출처: CICC

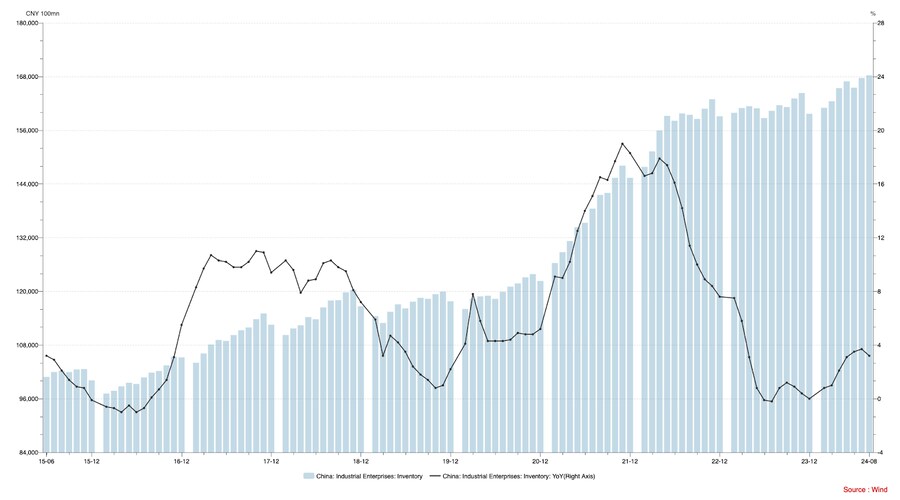

(우측 그래프, 출처 WIND) 중국의 공업 재고 추이

(우측 그래프, 출처 WIND) 중국의 공업 재고 추이

제조업 집중 → 과잉 생산 → 과잉 재고 → 내부 출혈 / 가격 경쟁 → 기업 현금 흐름 악화

→ 정부의 대대적인 지원을 받는 국유 부문이 지속적 확장

→ 반면, 민간 기업은 자금 확보에 어려움을 겪으면서 위축

■ 문제2. 불안정한 내수 회복세와 디플레 압력

부동산 경기 악화로 인한 불안정한 내수 회복세

과잉생산 문제를 해결할 수 있는 수요 회복세는 불안정

중국의 국가 주도 기간/전략 산업 성장 모델 → 내수 소비를 위한 사회적 인프라 열악 → 저축률 높고 소비는 낮음

교육, 의료, 양로 같은 사회 안전망과 인프라가 받쳐줘야 국민들이 안심하고 소비할 수 있는데 그렇지 않기 때문에 다들 저축하기 바쁜 것

게다가 팬데믹을 겪으면서 저소득층과 중산층의 소비 여력이 타격을 입었는데,

그 상황에서 정부 당국의 부동산 규제로 인해 가계 자산의 대부분을 차지하는 부동산 가격이 하락

정부의 부동산 규제 → 부동산 가격 하락 → 소비 위축 → 내수 회복 부진 → 디플레/디레버리징

이 와중에, 정부는 부동산 시장을 부양하기 보다 연착륙을 목표

더이상 과거처럼 국가 자원을 부동산에 집중하는 경제 발전 모델로 돌아가지 않을 것임을 알린 것

■ 문제3: 무역 갈등

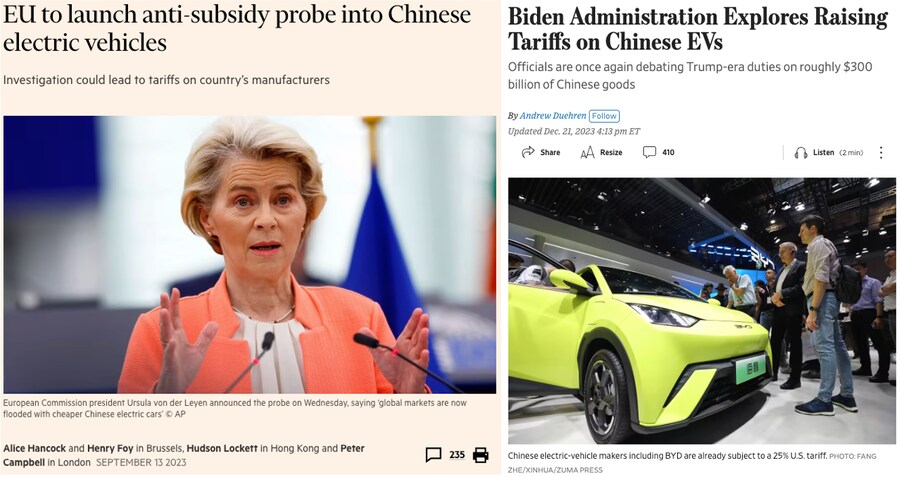

중국 내부의 과잉 생산 → 해외 확장 → 국가간 무역 갈등 (feat. 알리, 테무)

특히 2024년은 세계적으로 선거가 많이 치뤄진 해 → 정치적 쟁점

■ 문제4: 국유 부문의 확장

은행 대출 뿐만 아니라, 사모/국유 펀드, 민간/국유 자금도 국가 전략 산업에 대량 투입

→ 정확한 규모 추정 불가 = 피해 규모 추정 불가

중국 체제상 신용 리스크는 통제 가능

에버그란데, 헝다 사태 등이 서방 자본주의에 비해 나름 질서정연하게 처리됨

그러나, 잘못된 자원 배분으로 인한 사회적/경제적 비용이 없는 것은 아님

→ 향후 3~4년 동안 첨단 제조 쪽에서 문제가 터질 수 있음

→ (일부 전문가 뇌피셜: 미국 CIA가 중국의 대만 침공 시점을 2027년으로 제시하는 이유도...?)

→ 그동안 시진핑이 추진해 온 전략의 성적표가 그 즈음 나오기 때문에, 혹시라도 그 결과가 좋지 않으면 외부 침략을 개시할 수도

또 다른 문제 : 민간 기업의 심리 악화 (feat. 마윈)

제조업의 어려움이 심한 상황에서 서비스업이라도 호조를 보였다면 경제가 나쁘지 않았을 것

→ 하지만 중국 당국은 공동부유를 명분으로 IT/서비스/금융업 타격

→ 게다가 민간 대기업 곳곳에 공산당 조직이 침투

→ 민간 기업 의사결정의 유연성 ↓

■ 문제5: 지방정부 재정지출 한계

그간 중국 당국은 특별국채와 특별채를 통한 재정지출로 경기부양을 위한 길을 모색

→ 이미 팬데믹과 부동산 구조 조정으로 인해 지방정부 재정은 파산 상태, 재정지출 여력 부족

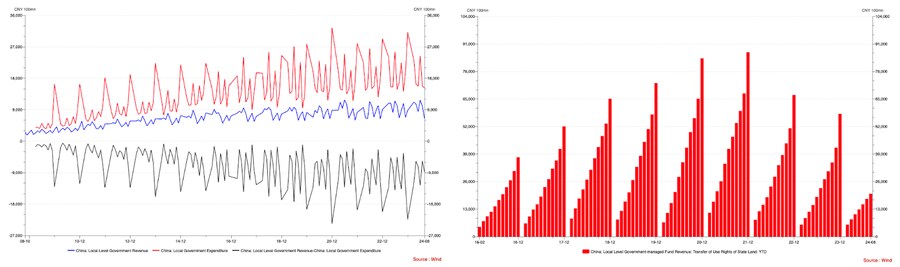

그래프 설명: (좌) 지방정부 수입(파랑 선), 지출(빨간 선), 적자(검정 선) 규모 추이, (우) 지방정부 토지 사용권 매각 수입 추이(연간 누적치), 출처: Wind

무디스 등 신용평가사들은 중국의 국가 신용 전망을 부정적으로 하향

지방정부의 한계, 그러나 중앙정부의 정부투자 승수효과도 하락

중앙정부가 이 문제를 태개할 역량에 대해서도 회의적 시각이 상당했음

특히 재정지출 문제는 경제를 넘어 정치적 이해관계가 얽혀있기 때문에 중앙정부가 이를 모두 조율하는 건 불가능에 가깝다는 분석

설령 지방정부들이 여력이 되어서 경기부양을 한다해도 기존의 비효율만 심화시킬 가능성

지방 정부들이 내놓은 디지털 인프라 투자 정책(산업 인터넷, 빅데이터 센터, 5G, AI 등) : 운용 비용이 너무 높음

■ 왜 중국의 통화정책은 디스인플레적인가?

이번 부양책 전, 중국 경제의 문제 5가지

1. 제조업 중심의 자원 집중과 과잉생산 문제

2. 불안정한 내수 회복세와 디플레이션·디레버리징 압력

3. 과잉 재고의 해외 확장으로 인한 무역 갈등

4. 국유 부문의 확장으로 인한 자원 배분의 비효율과 민간 심리 위축

5. 지방 정부 재정 지출의 한계와 부작용

중국은 이 문제를 풀기 위해, 이전에도 통화정책을 펼쳐왔으나 부진

중국의 '완화적' 통화정책에 대한 큰 오해:

● 미국/연준의 완화책은 돈이 풀리고, 소비가 증진되고, 인플레로 이어짐

● 중국의 통화정책은, 지금까지 인플레보다 디스인플레 요인으로 작용해 옴

→ 중국 금융 시스템의 실질적인 생리를 제대로 이해햐야 함 (2부에서)

■ 중국 주식에 투자하기 위해 꼭 알아야 할 매크로 4부작

1부 : 2024년 상반기 기준 중국이 봉착한 문제 5가지

2부 : 2024년 하반기 중국 부양책 대해부

3부 : 부양책에도 불구하고 중국이 처한 딜레마

4부 : 중국식 양적완화 가능성과 장기국채 금리를 주시해야 하는 이유

시의성 있는 시황칼럼은 Valley AI 플랫폼 참조 (https://www.valley.town/join)

월가아재 시황칼럼 47편 | 점진적 상승 속, 금리인하 수혜 섹터를 주시(주의)해야 하는 시점

https://www.valley.town/wsaj-premium/market-column/670dd6d86f220986db2d19b3

월가아재 시황칼럼 48편 | 잠시 잠잠해진 엔캐리 트레이드에 대한 관심이 필요한 시기

https://www.valley.town/wsaj-premium/market-column/670f238e99dc8c5ef7e51d50

트럼프 2.0 (상편), 정책 배경은 무엇일까?

https://www.valley.town/wsaj-premium/market-probe/66c84c125625c767dfa0fd1a

로보택시 데이, 전기차를 넘어선 Tesla의 비전은? Tesla 기업분석 - 1편

https://www.valley.town/studio-valley/company-analysis/66fa3f877193f4a843777fa1