■ 주당순이익 변동을 나타내는 핵심 지표가 현재 마이너스 territory

■ S&P 500의 밸류에이션 배수가 2021년 4월 이후 최고치

By Jess Menton

2024년 11월 16일 오후 11:00 GMT+9

월스트리트 애널리스트들은 향후 1년간 미국 기업들의 실적 성장 전망을 빠르게 하향 조정하고 있어, 이는 곧 강세장 랠리에 제동을 걸 수 있습니다.

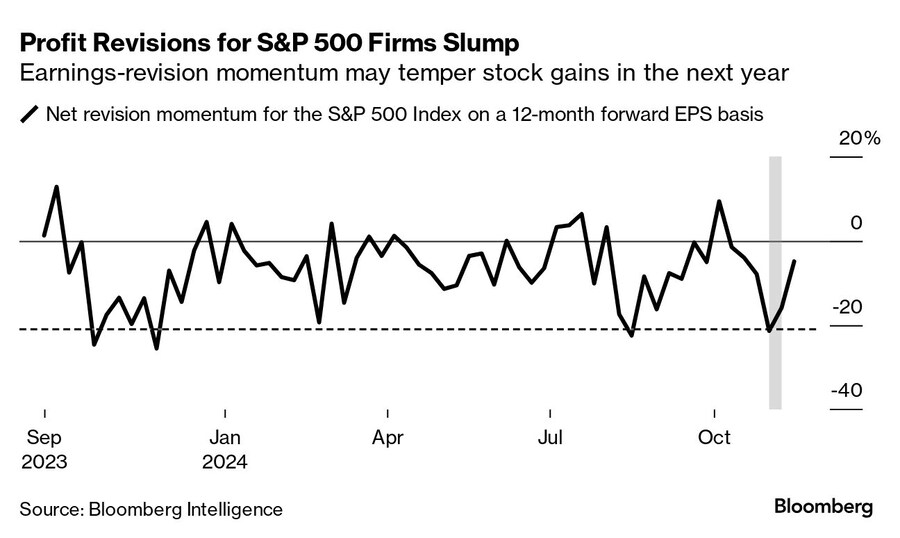

블룸버그 인텔리전스(BI)가 집계한 데이터에 따르면, 실적 수정 모멘텀(earnings-revision momentum)으로 알려진 핵심 지표 - S&P 500의 향후 12개월 예상 주당순이익의 상향-하향 변동을 나타내는 지표 - 가 마이너스 영역으로 하락했으며, 지난 1년 중 두 번째로 낮은 수준에 머물러 있습니다.

기업 실적은 지난 10년간 주식시장 랠리의 초석이었습니다. 수익성장에 대한 전망 악화는 올해의 상승으로 밸류에이션이 부담스러워지고 포지셔닝이 고조된 후의 추가적인 S&P 500 상승을 제한할 수 있습니다. 이 벤치마크 지수는 2년 연속 상승을 기록하며 20% 이상 올랐고, 2021년 4월 이후 가장 비싼 수준에 도달했습니다.

블룸버그 인텔리전스의 수석 주식 전략가인 지나 마틴 아담스는 "주식시장이 반전을 위한 준비가 되어있다"며, "2025년으로 향하는 큰 이슈는 연준이 완화 정책을 계속할 수 있을지, 그리고 실적 모멘텀이 빅테크 외의 부진했던 종목들에 유리하게 작용할지 여부"라고 말했습니다.

물론 애널리스트들은 여전히 S&P 500이 2022년 초 이후 두 번째로 좋은 실적 성장을 3분기에 기록할 것으로 예상하고 있습니다. 지수 구성 기업의 약 90%가 이미 실적을 발표했으며, S&P 500의 이익은 9월까지 전년 대비 8.5% 증가할 것으로 예상됩니다. 이는 실적 시즌 초기의 4.2% 전망치의 두 배입니다.

5분기 연속 이익 성장이 예상되는 가운데, 경영진들이 혼조된 전망을 제시하거나 연준의 금리 인하, 중국 경제 약세, 워싱턴의 재정 정책에 대한 불확실성 속에서 가이던스 제시를 자제하면서 애널리스트들은 향후 12개월 주당순이익 전망치를 하향 조정했습니다.

도널드 트럼프의 대선 승리 이전에도, S&P 500의 실적 수정 폭은 지난 몇 개월간 중립에 가까웠습니다. 모건스탠리의 마이크 윌슨을 비롯한 전략가들은 고객 보고서에서 "기업들이 2024년 실적에 대해 불확실성을 느끼고 있으며, 2025년에 대한 추가적인 가이던스 제시를 주저하고 있다"고 설명했습니다.

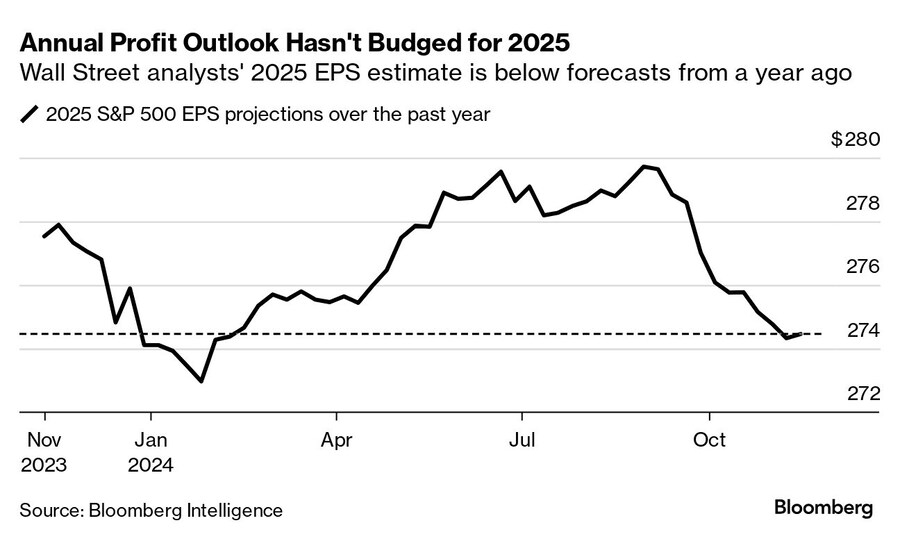

2025년 전체 실적 전망은 애널리스트들이 3분기 추정치를 상향 조정했음에도 거의 변동이 없었습니다. BI가 집계한 데이터에 따르면, 월스트리트는 S&P 500 기업들이 내년에 주당 약 274달러의 수익을 낼 것으로 예상하며, 이는 1년 전의 약 277달러 전망치보다 약간 낮은 수준입니다.

Advisors Asset Management의 수석 투자 전략가인 매트 로이드는 "새해가 다가옴에 따라 더 현실적인 실적 기대치로 편향되는 경향이 있다"며, "연준의 명확한 금리 인하 경로가 보이지 않는다는 발언과 함께, 역풍이 더 현실적으로 다가온다"고 말했습니다.

10월 중순 이후, 애널리스트들은 원유 가격 하락으로 에너지와 소재 기업들의 향후 1년 전망치를 가장 크게 하향 조정했습니다. 상품 가격 하락과 인플레이션 완화로 인해 추정치가 왜곡된 에너지 섹터를 제외하면, S&P 500의 3분기 실적은 전년 대비 약 11% 성장할 것으로 예상됩니다.

전체적으로 S&P 500의 이익 성장은 2025년에 연간 15% 증가할 것으로 예상되며, 이는 올해 예상치인 8%보다 높습니다. 하지만 문제는 작년에 종료된 S&P 500의 실적 침체가 길었지만 상대적으로 얕았다는 점이며, 이는 향후 몇 년간 주식 강세론자들이 희망하는 것보다 더 작은 이익 확장으로 이어질 수 있습니다.

블룸버그 인텔리전스(BI)가 집계한 데이터에 따르면, 12개월 이동평균 기준으로 작년 종료된 3분기간의 실적 침체기 동안 S&P 500의 주당순이익(EPS)은 정점 대비 저점까지 13% 하락했습니다. 이는 1960년대 후반 이후 기록된 정점 대비 저점 하락폭의 중간값인 26%에 크게 못 미치는 수준입니다.

최근 몇 개월간 S&P 500을 6,000 포인트 이상으로 끌어올린 높은 밸류에이션을 유지하고 정당화하기 위해서는 기업들이 견고한 이익 성장과 내년에 대한 강한 전망을 제시해야 할 것입니다. 향후 12개월 실적 추정치 대비 22배의 밸류에이션은 지난 10년간의 장기 평균인 18.4배를 크게 상회하고 있습니다.

EP Wealth Advisors의 포트폴리오 전략 담당 매니징 디렉터인 아담 필립스는 "금리 인하 횟수가 예상보다 적을 경우, 현재 높은 수준을 유지하고 있는 향후 몇 분기의 실적 전망치들이 압박을 받을 수 있다"고 말했습니다.